Marknadsutveckling

Det nya året inleddes i lugnare tempo, åtminstone jämfört med förra årets avlutande fyrverkeri. Inflation har i början av året kommit in marginellt högre än förväntningarna vilket lett till lite högre räntor. Aktiemarknaderna utvecklades generellt sett positivt i västvärlden medan framför allt Kina (och Hong Kong) utvecklades svagare. Svenska aktier hade lägre avkastning än europeiska och amerikanska aktiemarknader under perioden.

Min bästa gissning är att inledningen av 2024 kommer att likna 2022/23 där inflationsutveckling, centralbankspolicy och ränteutveckling kommer att prägla alla finansiella marknader. Det rimliga är därför att korrelationen mellan tillgångsklasser fortsätter att vara relativt hög, d v s att olika tillgångar rör sig i synk.

Inför ett nytt år kan det vara bra att få ett hum om vad som är prissatt i marknaderna. Jag brukar titta på Professor Aswath Damodaran estimat (https://pages.stern.nyu.edu/~adamodar/ ,alt. LinkedIn under hans namn). Det ger en bra överblick över hur den amerikanska marknaden är prissatt. Han publicerar också liknande estimat för globala marknader, men de är ännu inte uppdaterade för i år.

Estimaten för 2024 sticker inte ut jättemycket, men bekräftar ändå min bild av att aktier, givet förväntad vinstutveckling och ränta, inte är billiga (men heller inte idiotdyra). Vidare syns ganska tydligt att under senare år har riskfria räntor stigit medan den extra ersättning som erbjuds för att ta aktierisk om något minskat, i synnerhet under sluttampen av 2023. Det ser ut som ränteutvecklingen återigen blir viktig för världens aktiemarknader under 2024.

Multi Asset

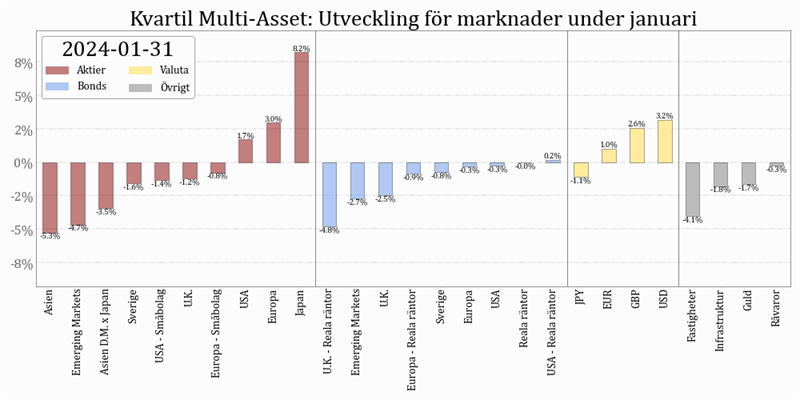

Under januari bröts trenden där olika tillgångsklasser samvarierar. Aktier hade generellt en hygglig utveckling medan obligationer över lag bidrog med svagt negativ avkastning. Råvaror och guld noterade små rörelser. Den svenska kronan försvagades efter förra årets starka come back, i synnerhet i förhållande till den amerikanska dollarn.

Fondandelsvärdet i Multi Asset (andelsklass A) ökade med 0,4 procent under januari månad.

I sammanhanget vill jag passa på att påminna om vår animation nedan. Det är ett oslagbart sätt att snabbt få överblick av vad som hänt i världens marknader den senaste månaden.

Diagram 1. Avkastning under januari 2024, fördelat per tillgångsslag och geografi

Investmentbolag+ Calculus

Under januari utvecklades investmentbolagssektorn betydligt bättre än breda svenska aktieindex. Den genomsnittliga substansrabatten i sektorn minskade relativt mycket under månaden.

Fondens modellportfölj steg med 0,9 procent under månaden medan SIXRX minskade i värde med 1,7 procent. Andelsvärdet i Investmentbolag+ Calculus (andelsklass A) ökade med 0,8 procent under samma period vilket innebär att våra aktiva gav ett svagt negativt bidrag om ca 0,1% under perioden.

Diagram 2. Avkastning under januari 2024 per investmentbolag, fördelat på förändringar i substansvärde och rabatt/premium

Investmentbolag+ Calculus fortsätter att växa, både till följd av värdeförändringar och inflöden. Fondförmögenheten uppgår till knappt SEK 3 miljarder. Totalt förvaltar nu Kvartil ca SEK 3,4 miljarder.

Liquid Private Assets

Investmentbolagens onoterade innehav avkastade betydligt bättre än noterade aktier i januari. Störst bidrag till avkastningen gav Investor vars onoterade innehav utvecklades mycket starkt under perioden, i synnerhet efter Q4-rapporten som publicerades i mitten av månaden.

Diagram 3. Bidrag till januari månads avkastning i KLPA per bolag, uppdelat på långa positioner, korta positioner och totalt

Private Equity är notoriskt svårt att följa för utomstående. En av relativt få inblickar som erbjuds är när Investor redovisar utvecklingen för sina (fond)investeringar via EQT. Vid ingången av 2023 värderades de till 31,550mm, medan de vid utgången av 2023 värderades till 32,608mm. Under året har Investor nettoinvesterat 178mm i fonderna. För helåret blev då avkastningen ca 2,8% i EQT-fonderna.

Även om avkastningen i Kvartil Liquid Private Assets (KLPA) i absoluta tal kanske inte var så imponerande under 2023, framstår den i annan dager när den jämförs med andra investeringar i onoterade tillgångar. KLPA avkastade 2,1% net of fees (klass B inst.) för perioden 1 mars t o m 31 december. I simuleringar var fonden upp ca 4% (jämfört med 9,2% för SIXRX under samma period) från årsskiftet 2022/23 t o m 28 februari. Avkastningen för kalenderåret 2023 torde därför ha landat på ca 6% för tillgångarna i KLPA.

Enligt vår uppfattning har förvaltningsmodellen fungerat som tänkt under perioden, d v s avkastningsprofilen liknar mer den privata marknaden än den publika dito. Lägg därtill att avkastningen var mycket konkurrenskraftig. Argumenten för att investera i KLPA, som komplement eller alternativ till PE och andra illikvida strukturer, har om något stärkts under 2023.

Andelsvärdet i Kvartil Liquid Private Assets A ökade med 1,3 procent under januari. Fondens värde har ökat med med 2,8 procent sedan start den 1 mars 2023.

Med vänliga hälsningar,

Torbjörn Olofsson

+46 73 625 93 35

Kvartil sätter samman portföljer av värdepapper. Vi använder data, statistik och regler för att ta bättre investeringsbeslut. Vårt mål är att leverera en avkastning som tillhör den övre kvartilen bland jämförbara alternativ. Vi tror på teknikens möjligheter och vetenskap. Vi tar aldrig några genvägar. Våra kunder väljer Kvartil därför att de känner sig trygga med att vi förvaltar kapital på ett systematiskt och kostnadseffektivt sätt. info@kvartil.se

+46 8 124 444 90