Marknadsnyheter

Landshypotek Banks halvårsrapport för januari – juni 2024: Bra resultat på avvaktande marknad

De senaste årens tillväxt har gjort Landshypotek till en starkare, bättre och tryggare bank. Med större resultatmotor genererar banken ett gott resultat även i en marknad som präglas av marginalpress och utebliven tillväxt. Det visar halvårsrapporten som presenteras idag.

Räntenettot för första halvåret uppgår till 548 miljoner kronor (629) och resultatet till 243 miljoner kronor (334). Det är en försämring jämfört med förra året, men en förbättring om man ser bortanför det exceptionella 2023 och jämfört med tidigare år, såsom första halvåret 2022.

– Det är aldrig kul att uppleva ett sämre resultat jämfört med föregående år, men över en längre period är resultattrenden tveklöst positiv och i linje med att fortsätta bygga en stabil bottenlånebank med låg risk. Vi håller vår position på marknaden och fortsätter växa utlåningen till lantbruksföretagare. Det bekräftar vår styrka på marknaden och förtroendet från kunderna, säger Per Lindblad, vd för Landshypotek Bank.

Bankens utlåning uppgick första halvåret till 105,6 (104,8) miljarder kronor och sparande från allmänheten till 28,5 (28,4) miljarder kronor. Kostnaderna på 310 (301) miljoner kronor är under kontroll och kreditförlustreserveringarna påverkade resultatet positivt.

Landshypoteks kapitalsituation är också stark. Kapitalbasen är solid och ger utrymme till såväl tillväxt som utveckling. Även S&P Global Ratings anser att banken har stärkt kapitalet, bland annat efter en framgångsrik AT1-emission under våren. S&P bekräftade i början av juli bankens långsiktiga A-rating, och förbättrar också utsikterna från negativa till stabila.

– Vår långsiktiga tillväxtambition ligger fast. Det är en styrka att i denna tid kunna jobba både här och nu, och för framtiden. Vi utvecklas för att långsiktigt ännu bättre kunna möta kundernas förväntan och agerar samtidigt för att vara både aktiva på marknaden och närvarande för kunderna nu. I den strategiska utvecklingen fokuserar vi på att bredda banken så att vi kan möta och vara relevanta för många fler kunder, konstaterar Per Lindblad.

I halvårsrapporten finns mer om resultatet, VD-kommentar, makrobelysningar av utvecklingen inom jord- och skogsnäringarna och på de finansiella marknaderna, samt summering om annat som hänt på banken.

Hela rapporten bifogas.

Delårsrapporten i korthet:

Januari – juni 2024

(jämfört med januari – juni 2023)

- Rörelseresultatet uppgår till 243 (334) mnkr.

- Räntenettot uppgår till 548 (629) mnkr.

- Kostnaderna uppgår till 310 (301) mnkr.

- Kreditförluster netto påverkade resultatet positivt med 3 (8) mnkr.

- Utlåning till allmänheten uppgår till 105,6 (104,8) mdkr.

- Inlåning från allmänheten uppgår till 28,5 (28,4) mdkr.

April – juni 2024

(jämfört med januari – mars 2024)

- Rörelseresultatet uppgår till 112 (131) mnkr.

- Räntenettot uppgår till 270 (277) mnkr.

- Kostnaderna uppgår till 156 (154) mnkr.

- Kreditförluster netto påverkade resultatet positivt med 3 (0) mnkr.

- Utlåning till allmänheten uppgår till 105,6 (105,1) mdkr.

- Inlåning från allmänheten uppgår till 28,5 (28,5) mdkr.

Landshypotek Bank AB ska offentliggöra denna information enligt lag (2007:528) om värdepappersmarknaden. Informationen lämnades för offentliggörande den 24 juli 2024 kl. 08.00 CEST.

För ytterligare kommentarer och information:

Jonas Feinberg, presskontakt, 070-349 24 10

Om Landshypotek Bank

Landshypotek grundades 1836 och är idag till utlåningen en av de tio största bankerna i Sverige. Banken räknas vara av systemvikt för jord- och skogsbruksnäringen. Banken växer snabbt på marknaden för bolån till hus samt sparande, och fortsätter vara ledande bank i finansieringen av jord- och skogsbruksfastigheter. Landshypotek Bank ägs av 34 000 jord- och skogsbrukskunder organiserade i en ekonomisk förening, har drygt 240 medarbetare och verkar över hela landet.

Marknadsnyheter

Belåning av aktieportfölj – Fördelar och nackdelar

Belåning av aktieportfölj, även känt som marginallån eller värdepapperskredit, innebär att man använder sina aktier och andra värdepapper som säkerhet för att låna pengar från sin bank eller värdepappersföretag. Detta finansiella verktyg har blivit allt mer populärt bland svenska investerare som vill frigöra kapital utan att sälja sina investeringar. Men som med alla finansiella instrument finns det både betydande fördelar och påtagliga risker att överväga.

Vad är belåning av aktieportfölj?

Vid belåning av aktieportfölj lånar investeraren pengar med sina värdepapper som säkerhet. Enligt jämförelsesajten Comparia.se har kreditgivaren vanligtvis en belåningsgrad på 50-70% av portföljens värde, beroende på vilka tillgångar som ingår. Detta innebär att om din aktieportfölj är värd 1 miljon kronor, kan du typiskt låna mellan 500 000 och 700 000 kronor.

Lånet är flexibelt och fungerar ofta som en kreditlinje där du kan dra pengar efter behov, upp till den fastställda kreditramen. Räntan är vanligtvis rörlig och ofta kopplad till styrräntan plus en marginal.

Fördelar med belåning av aktieportfölj

1. Behåller ägarskap och potential för värdeökning

Den främsta fördelen är att du kan frigöra kapital utan att sälja dina aktier. Detta innebär att du fortsatt äger aktierna och kan dra nytta av eventuella framtida värdeökningar och utdelningar. För långsiktiga investerare som tror på sina innehav men behöver likvida medel är detta särskilt attraktivt.

2. Skatteeffektivitet

Genom att belåna istället för att sälja aktier undviker du att utlösa kapitalvinstskatt. Detta kan vara särskilt värdefullt om du har aktier med stora orealiserade vinster. Skatten skjuts upp tills du faktiskt säljer aktierna, vilket kan ge betydande skattefördelar över tid.

3. Flexibilitet i användning

Pengarna från belåningen kan användas till vilket lagligt syfte som helst – köpa fler aktier, investera i fastigheter, starta företag, finansiera större inköp eller täcka tillfälliga kassaflödesproblem. Denna flexibilitet gör belåningen till ett mångsidigt finansiellt verktyg.

4. Gynnsam ränta

Eftersom lånet är säkerställt av värdepapper erbjuder banker vanligtvis lägre räntor än för blancolån. Räntan är ofta konkurrensmässig jämfört med andra kreditformer, särskilt för större belopp.

5. Enkel administration

De flesta banker erbjuder belåning genom internetbanken där du enkelt kan följa din belåningsgrad och dra pengar när det behövs. Administrationen är minimal jämfört med andra lånetyper.

6. Möjlighet till hävstång

För mer sofistikerade investerare kan belåning användas för att skapa hävstång i portföljen genom att köpa fler aktier med lånade pengar. Detta kan potentiellt öka avkastningen, men kommer också med ökad risk.

Nackdelar och risker

1. Marginalkrav och tvångsförsäljning

Den största risken med belåning är att om aktiekurserna faller kraftigt kan du hamna över den tillåtna belåningsgraden. När detta händer kräver banken att du antingen sätter in mer pengar eller säljer aktier för att minska lånet. I värsta fall kan banken tvångsförsälja dina aktier, ofta på en ogynnsam tidpunkt när priserna är låga.

2. Förstärkt risk vid börsfall

Belåning förstärker både vinster och förluster. Om marknaden faller påverkas inte bara värdet på dina aktier negativt, utan du har också ett lån att betala ränta på och potentiellt återbetala. Detta skapar en dubbel exponering mot marknadens rörelser.

3. Räntekostnad

Även om räntan ofta är gynnsam måste du betala ränta på det lånade beloppet oavsett hur dina investeringar presterar. Under perioder med låg eller negativ avkastning på aktiemarknaden kan räntekostnaden äta upp din totala avkastning.

4. Komplexitet och överbelåning

Det kan vara frestande att belåna för mycket, särskilt när marknaden går bra. Många investerare överskattar sin risktolerans och hamnar i en situation där de inte kan hantera om marknaden går ner. Komplexiteten i att hantera belåningsgrader kan också leda till misstag.

5. Psykologisk stress

Att ha lån mot sin aktieportfölj kan skapa betydande psykologisk stress, särskilt under volatila perioder på marknaden. Rädslan för tvångsförsäljning kan leda till irrationella beslut och sömnlösa nätter.

6. Begränsad diversifiering

När aktier används som säkerhet kan det begränsa din möjlighet att diversifiera portföljen eller göra stora ombalanseringar, eftersom vissa aktier kanske inte kan säljas utan att påverka belåningsgraden.

Vem passar belåning för?

Belåning av aktieportfölj passar bäst för:

- Erfarna investerare med god förståelse för marknadsrisk och volatilitet

- Investerare med stor portfölj där belåningen utgör en mindre del av totala tillgångarna

- Långsiktiga investerare som inte planerar att sälja sina aktier inom kort

- Personer med stabil inkomst som kan hantera räntebetalningar även under svåra perioder

- Investerare med låg skuldsättning i övrigt

Belåning är inte lämplig för:

- Nybörjare på aktiemarknaden

- Personer som redan har hög skuldsättning

- Investerare som inte kan hantera stress och volatilitet

- De som ser belåning som ”gratis pengar”

Praktiska råd och strategier

Sätt konservativa gränser

Använd aldrig maximal belåningsgrad. En tumregel är att hålla belåningen under 30-40% av portföljens värde för att ha buffert om marknaden går ner.

Diversifiera säkerheter

Ha en väldiversifierad portfölj som säkerhet. Undvik att belåna mot enskilda aktier eller sektorer som kan vara extra volatila.

Ha likviditetsbuffert

Håll alltid kontanter eller likvida tillgångar tillgängliga för att kunna hantera pressade marginaler utan tvångsförsäljning.

Förstå villkoren

Läs och förstå alla villkor i ditt belåningsavtal, inklusive hur belåningsgrader beräknas och när marginalkrav kan utlösas.

Regelbunden uppföljning

Följ din belåningsgrad regelbundet och var beredd att agera snabbt vid marknadsvolatilitet.

Slutsats

Belåning av aktieportfölj kan vara ett kraftfullt finansiellt verktyg för rätt typ av investerare i rätt situation. Fördelarna med att behålla ägarskap i sina investeringar samtidigt som man frigör kapital är uppenbara.

Men riskerna är verkliga och påtagliga. Tvångsförsäljning vid börsnedgång, förstärkt exponering mot marknadsrisk och den psykologiska stressen som kommer med belåning gör att detta verktyg kräver noggrann övervägning och disciplinerad riskkontroll.

För de som väljer att belåna sin aktieportfölj är nyckeln att vara konservativ med belåningsgraden, ha en väldiversifierad portfölj som säkerhet, och alltid ha en plan för hur man ska hantera marknadsvolatilitet. Som med alla investeringsbeslut bör man överväga att konsultera finansiell rådgivning innan man fattar beslutet att belåna sin portfölj.

Kom ihåg att tidigare prestanda inte är en garanti för framtida resultat, och att alla investeringar innebär risk för förlust. Belåning förstärker denna risk och bör därför endast användas av investerare som fullt ut förstår och kan hantera konsekvenserna.

Marknadsnyheter

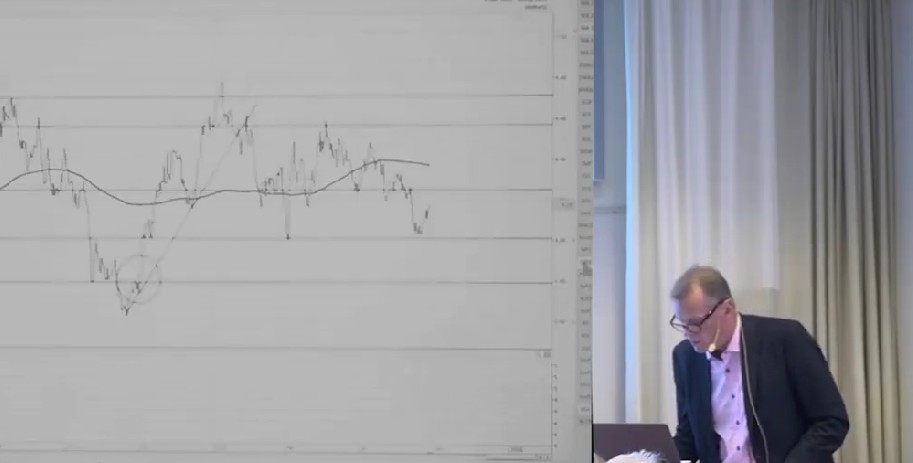

Teknisk analys på flera marknader med Anders Haglund

Anders Haglund går igenom den tekniska analysen på flera marknader samt även några olika enskilda aktier.

Marknadsnyheter

JRS chefsstrateg Torbjörn Söderberg om börsen framåt

JRS chefsstrateg Torbjörn Söderberg pratar med Jesper Norberg på EFN om börsens väg framåt. Man tar upp värderingar och makro, samt hur han själv väljer att agera.

-

Analys från DailyFX10 år ago

EUR/USD Flirts with Monthly Close Under 30 Year Trendline

-

Marknadsnyheter5 år ago

BrainCool AB (publ): erhåller bidrag (grant) om 0,9 MSEK från Vinnova för bolagets projekt inom behandling av covid-19 patienter med hög feber

-

Marknadsnyheter3 år ago

Marknadsnyheter3 år agoUpptäck de bästa verktygen för att analysera Bitcoin!

-

Analys från DailyFX12 år ago

Japanese Yen Breakout or Fakeout? ZAR/JPY May Provide the Answer

-

Marknadsnyheter2 år ago

Marknadsnyheter2 år agoDärför föredrar svenska spelare att spela via mobiltelefonen

-

Analys från DailyFX12 år ago

Price & Time: Key Levels to Watch in the Aftermath of NFP

-

Analys från DailyFX8 år ago

Gold Prices Falter at Resistance: Is the Bullish Run Finished?

-

Nyheter7 år ago

Nyheter7 år agoTeknisk analys med Martin Hallström och Nils Brobacke