Marknadsnyheter

Notalp Logistik AB förklarar det rekommenderade erbjudandet till aktieägarna i Jetpak Top Holding AB (publ) ovillkorat och fullföljer erbjudandet

DETTA PRESSMEDDELANDE UTGÖR INTE ETT ERBJUDANDE, VARKEN DIREKT ELLER INDIREKT, I AUSTRALIEN, BELARUS, HONGKONG, JAPAN, KANADA, NYA ZEELAND, RYSSLAND, SCHWEIZ, SINGAPORE ELLER SYDAFRIKA, ELLER I NÅGON ANNAN JURISDIKTION DÄR ETT ERBJUDANDE ENLIGT LAGAR OCH FÖRORDNINGAR I SÅDAN RELEVANT JURISDIKTION SKULLE VARA FÖRBJUDET ENLIGT TILLÄMPLIG LAG. AKTIEÄGARE SOM INTE ÄR BOSATTA I SVERIGE OCH SOM ÖNSKAR ACCEPTERA ERBJUDANDET (DEFINIERAT NEDAN) MÅSTE GENOMFÖRA NÄRMARE UNDERSÖKNINGAR AVSEENDE TILLÄMPLIG LAGSTIFTNING OCH MÖJLIGA SKATTEKONSEKVENSER. AKTIEÄGARE HÄNVISAS TILL DE ERBJUDANDERESTRIKTIONER SOM FRAMGÅR AV AVSNITTET ”VIKTIG INFORMATION” I SLUTET AV DETTA PRESSMEDDELANDE OCH AV DEN ERBJUDANDEHANDLING SOM HAR PUBLICERATS PÅ WEBBPLATSEN FÖR ERBJUDANDET (WWW.NOTALP-TRANSPORTATION-OFFER.COM). AKTIEÄGARE I USA HÄNVISAS ÄVEN TILL AVSNITTET ”SÄRSKILD INFORMATION TILL AKTIEÄGARE I USA” I SLUTET AV DETTA PRESSMEDDELANDE.

Pressmeddelande

23 september 2024

Den 19 juni 2024 offentliggjorde Notalp Logistik AB (namnändrat från Goldcup 35626 AB), org. nr. 559486-4703 (”BidCo”), ett offentligt kontanterbjudande till aktieägarna i Jetpak Top Holding AB (publ), org. nr. 559081-5337 (”Jetpak”), om förvärv av samtliga utestående aktier i Jetpak (”Erbjudandet”). Den 6 september 2024 ingick BidCo ett oåterkalleligt och ensidigt optionsavtal med Cidro Förvaltning AB om förvärv av cirka 12,09 procent av det totala antalet aktier och röster i Jetpak (”Optionen[1]”). Priset som kan komma att betalas för aktierna i Jetpak under Optionen uppgår till 104,50 SEK kontant per aktie inklusive optionspremie. Som ett resultat av detta offentliggjorde BidCo samma dag att BidCo beslutat att höja vederlaget i Erbjudandet från 98 SEK kontant per aktie till 104,50 SEK kontant per aktie i Jetpak och att förlänga acceptperioden fram till och med klockan 19.00 (CEST) den 20 september 2024. Acceptfristen har löpt ut och BidCo har nu beslutat att frånfalla villkoret om en acceptnivå över 90 procent[2] och fullfölja Erbjudandet. BidCo är för närvarande helägt av Paradeigma Partners AB (”Paradeigma”), och kommer efter fullföljandet av Erbjudandet att ägas av ett konsortium som leds av Paradeigma och som vidare inkluderar Pak Logistik Intressenter AB (”Pak Logistik Intressenter”) och Aktiebolaget Tuna Holding (tillsammans ”Konsortiet”).

Redovisning av utfall och Konsortiets ägande i Jetpak

Den initiala acceptperioden för Erbjudandet inleddes den 20 juni 2024 och förväntades initialt att löpa till och med den 19 juli 2024. Den 19 juli 2024 meddelade BidCo att den initiala acceptperioden för Erbjudandet förlängdes till och med den 12 augusti 2024. Den 13 augusti 2024 förlängdes acceptperioden ytterligare till och med den 5 september 2024 och den 6 september 2024 förlänges acceptperioden till den 20 september 2024 och BidCo informerade i samband därmed att acceptperioden inte skulle förlängas ytterligare.

Erbjudandet har accepterats av innehavare av 3 129 356 aktier, motsvarande cirka 25,68 procent av det totala antalet aktier och röster i Jetpak. De aktier i Jetpak som har lämnats in i Erbjudandet, tillsammans med de 7 132 675 aktier i Jetpak som Konsortiet direkt eller indirekt innehade redan vid offentliggörandet av Erbjudandet samt de 1 321 aktier i Jetpak som har lämnats in i det budpliktserbjudande som Pak Logistik Intressenter offentliggjorde den 7 juni 2024 (”Budpliktserbjudandet”), och som kommer att tillskjutas BidCo, uppgår till totalt 10 263 352 aktier i Jetpak, motsvarande cirka 84,21 procent av det totala antalet aktier och röster i Jetpak. Tillsammans med aktierna under Optionen uppgår därmed de aktier i Jetpak som Konsortiet direkt eller indirekt innehar eller kontrollerar till 11 737 322 aktier, motsvarande cirka 96,30 procent av det totala antalet aktier och röster i Jetpak.

BidCo har blivit informerat att fram till tidpunkten för detta offentliggörande har 1 321 aktier i Jetpak lämnats in i Pak Logistik Intressenters Budpliktserbjudande som förklarades ovillkorat den 1 augusti 2024, motsvarande cirka 0,01 procent av det totala antalet aktier och röster i Jetpak. Ingåendet av Optionen om förvärv av 1 473 970 aktier motsvarar cirka 12,09 procent av det totala antalet aktier och röster i Jetpak.

Bortsett från de 7 132 675 aktier i Jetpak som Konsortiet direkt eller indirekt innehade vid offentliggörandet av Erbjudandet innehade varken BidCo eller någon medlem av Konsortiet, eller några till dem närstående parter, aktier eller andra finansiella instrument i Jetpak som ger en finansiell exponering motsvarande ett innehav av aktier i Jetpak vid tidpunkten för offentliggörandet av Erbjudandet.

Varken BidCo eller någon medlem av Konsortiet, eller några till dem närstående parter, har förvärvat eller ingått avtal om att förvärva några aktier eller andra finansiella instrument i Jetpak som ger en finansiell exponering motsvarande ett innehav av aktier i Jetpak utanför Erbjudandet med undantag för Optionen och Pak Logistik Intressenters Budpliktserbjudande.

Såsom kommunicerats av BidCo och Pak Logistik Intressenter har Pak Logistik Intressenter åtagit sig att tillskjuta eventuella aktier som lämnas in av aktieägare i Budpliktserbjudandet till BidCo, under förutsättning att BidCos frivilliga Erbjudande förklaras ovillkorat och fullföljs.

Frånfallande av 90 procentsvillkor och fullföljande av Erbjudandet

Mot bakgrund av att BidCo ännu inte är ägare till aktierna under Optionen som endast kan utnyttjas på optionsdagen den 17 november 2024 har BidCo beslutat att frånfalla fullföljandevillkoret att Erbjudandet ska accepteras i sådan utsträckning att BidCo blir ägare till mer än 90 procent av aktierna i Jetpak. Samtliga övriga villkor för fullföljande av Erbjudandet har uppfyllts. Följaktligen, då samtliga övriga villkor för Erbjudandets fullföljande har uppfyllts, förklaras Erbjudandet ovillkorat och BidCo kommer således att fullfölja förvärvet av de aktier som har lämnats in i Erbjudandet.

Utbetalning av vederlag avseende aktier som lämnats in i Erbjudandet beräknas påbörjas omkring den 30 september 2024.

Erbjudandets förhållande till Pak Logistik Intressenters Budpliktserbjudande

I enlighet med det pressmeddelande som Pak Logistik Intressenter offentliggjorde den 6 september 2024 kommer vederlaget i Budpliktserbjudandet att höjas för att motsvara vederlaget i detta Erbjudande mot bakgrund av att detta Erbjudande nu är förklarat ovillkorat och fullföljs. Aktieägare i Jetpak som inte har accepterat detta Erbjudande kommer således ha möjlighet att acceptera Budpliktserbjudandet till ett pris om 104,50 SEK per aktie i Jetpak. I samma pressmeddelande från den 6 september 2024 offentliggjorde Pak Logistik Intressenter en förlängning av acceptperioden i sitt Budpliktserbjudande till och med den 7 oktober 2024 klockan 19.00 (CEST).

Tvångsinlösen och avnotering

BidCo har för avsikt att utnyttja Optionen på optionsdagen den 17 november 2024, innebärande att BidCo blir ägare till aktier motsvarande mer än 90 procent av samtliga aktier i Jetpak. Därefter avser BidCo att inleda ett tvångsinlösenförfarande enligt aktiebolagslagen (2005:551) för att förvärva samtliga resterande aktier i Jetpak och i samband därmed verka för att aktierna i Jetpak avnoteras från Nasdaq First North Premier Growth Market.

Information om Erbjudandet

Erbjudandehandlingen (inklusive tillägg till erbjudandehandlingen) och annan information om Erbjudandet finns tillgänglig på: www.notalp-transportation-offer.com.

Kontakt och ytterligare information

Jan Hummel, Paradigm Capital AG, +49 89 62 021 780

Joel Gedin, Fogel & Partners, +46 707 50 08 50

För administrativa frågor om Erbjudandet, vänligen kontakta i första hand din bank eller förvaltare där du har dina aktier i förvar.

Viktig information

Informationen lämnades för offentliggörande kl. 16.00 (CEST) den 23 september 2024.

Detta pressmeddelande har offentliggjorts på svenska och engelska. Vid en eventuell avvikelse mellan språkversionerna ska den svenskspråkiga versionen äga företräde.

Erbjudandet lämnas inte, direkt eller indirekt, i eller till Australien, Belarus, Hongkong, Japan, Kanada, Nya Zeeland, Ryssland, Schweiz, Singapore eller Sydafrika eller i någon annan jurisdiktion där Erbjudandet enligt lagar och förordningar i sådan relevant jurisdiktion skulle vara förbjudet enligt tillämplig lag.

Distribution av informationen i detta pressmeddelande och andra dokument hänförliga till Erbjudandet kan i vissa jurisdiktioner vara föremål för restriktioner eller påverkas av lagar i sådana jurisdiktioner. Informationen i detta pressmeddelande får således inte vidarebefordras, distribueras, reproduceras eller på annat sätt tillgängliggöras in i eller till eller åtkommas från något land där Erbjudandet skulle kräva att någon ytterligare erbjudandehandling upprättas eller registrering sker eller att några andra åtgärder företas utöver vad som krävs enligt svensk rätt eller där detta skulle strida mot tillämpliga lagar eller regleringar i sådant land, däribland Australien, Belarus, Hongkong, Japan, Kanada, Nya Zeeland, Ryssland, Schweiz, Singapore och Sydafrika och utgör inte ett erbjudande om, eller uppmaning, att förvärva, överlåta, teckna eller byta värdepapper, till personer i Australien, Belarus, Hongkong, Japan, Kanada, Nya Zeeland, Ryssland, Schweiz, Singapore och Sydafrika eller i någon annan jurisdiktion där ett sådant erbjudande enligt lagar och regler i sådan relevant jurisdiktion skulle vara förbjudet enligt tillämplig lag genom post, något kommunikationsmedel (inklusive, men ej begränsat till, telefax, e-post, telex, telefon och internet) som används vid nationell eller internationell handel eller vid någon nationell börs eller handelsplats i Australien, Belarus, Hongkong, Japan, Kanada, Nya Zeeland, Ryssland, Singapore, Schweiz eller Sydafrika.

Erbjudandet kan inte accepteras på något sådant sätt eller med något sådant kommunikationsmedel i eller från Australien, Belarus, Hongkong, Japan, Kanada, Nya Zeeland, Ryssland, Schweiz, Singapore eller Sydafrika. Varken detta pressmeddelande eller annan dokumentation hänförlig till Erbjudandet kommer således inte, och ska inte, sändas, postas eller spridas på annat sätt i eller till eller åtkommas från Australien, Belarus, Hongkong, Japan, Kanada, Nya Zeeland, Ryssland, Schweiz, Singapore eller Sydafrika.

Detta pressmeddelande sänds inte, och får inte sändas, till aktieägare med registrerade adresser i Australien, Belarus, Hongkong, Japan, Kanada, Nya Zeeland, Ryssland, Schweiz, Singapore eller Sydafrika. Banker, fondkommissionärer, handlare och andra förvaltare som innehar förvaltarregistrerade aktier för personer i Australien, Belarus, Hongkong, Japan, Kanada, Nya Zeeland, Ryssland, Schweiz, Singapore eller Sydafrika får inte vidarebefordra detta pressmeddelande, eller andra till Erbjudandet relaterade dokument, till sådana personer. Underlåtenhet att informera sig om och iaktta eventuella tillämpliga begränsningar eller regler kan utgöra överträdelser av värdepapperslagar i Australien, Belarus, Hongkong, Japan, Kanada, Nya Zeeland, Ryssland, Schweiz, Singapore eller Sydafrika. BidCo frånsäger sig, i den mån det är möjligt enligt tillämplig lag, allt ansvar för personers eventuella överträdelser av sådana bestämmelser. Om någon söker acceptera Erbjudandet som ett resultat av att direkt eller indirekt ha överträtt dessa restriktioner kan accepten komma att lämnas utan avseende. Inget vederlag enligt Erbjudandet kommer att utbetalas i eller till Australien, Belarus, Hongkong, Japan, Kanada, Nya Zeeland, Ryssland, Schweiz, Singapore eller Sydafrika. Svensk materiell rätt är tillämplig på Erbjudandet. Tvist rörande, eller som uppkommer i anslutning till, Erbjudandet skall avgöras av svensk domstol exklusivt, med Stockholm tingsrätt som första instans.

Erbjudandet och den information samt den dokumentation som tillgängliggörs genom detta pressmeddelande har inte upprättats av, och inte godkänts av en ”authorised person” som avses i bestämmelse 21 i UK Financial Services and Markets Act 2000 (”FSMA”). Den information och de dokument som tillgängliggörs genom detta pressmeddelande får följaktligen inte distribueras i, eller vidarebefordras till, allmänheten i Storbritannien, förutom om något undantag är tillämpligt. Spridning av information och dokument som tillgängliggörs genom detta pressmeddelande är undantagna från restriktionerna för finansiell marknadsföring i bestämmelse 21 FSMA på grundval av att det är ett meddelande från eller på uppdrag av en juridisk person som hänför sig till en transaktion om förvärv av daglig kontroll av den juridiska personens verksamhet; eller för att förvärva 50 procent eller mer av aktier med rösträtt i en juridisk person, i enlighet med artikel 62 i FSMA (Financial Promotion) Order 2005.

Uttalanden i detta pressmeddelande som rör framtida förhållanden eller omständigheter, inklusive information om framtida resultat, tillväxt och andra utvecklingsprognoser samt andra fördelar med Erbjudandet, utgör framtidsinriktad information. Sådan information kan generellt, men inte alltid, kännetecknas av att den innehåller orden ”bedöms”, ”avses”, ”förväntas”, ”tros”, eller liknande uttryck. Framtidsinriktad information är, till sin natur, föremål för risker och osäkerhetsmoment eftersom den avser förhållanden och är beroende av omständigheter som inträffar i framtiden. På grund av flera faktorer, vilka i stor utsträckning ligger utom BidCos kontroll, kan det inte garanteras att framtida förhållanden inte väsentligen avviker från vad som uttryckts eller antytts i den framtidsinriktade informationen. All sådan framtidsinriktad information gäller endast för den dag den förmedlas och BidCo har ingen skyldighet (och åtar sig ingen sådan skyldighet) att uppdatera eller revidera någon sådan information på grund av ny information, framtida händelser eller liknande, förutom i enlighet med gällande lagar och bestämmelser.

Särskild information till aktieägare i USA

Erbjudandet som beskrivs i detta pressmeddelande avser emitterade och utestående aktier i Jetpak, ett bolag bildat enligt svensk lag, och är föremål för svenska offentliggörande- och förfaranderegler, vilka kan skilja sig från de regler som gäller i USA. Innehavare av aktier i Jetpak med hemvist i USA (”Amerikanska Aktieägare”) uppmärksammas på att aktierna i Jetpak inte är noterade på någon amerikansk marknadsplats för värdepapper samt att Jetpak inte är föremål för periodisk rapporteringsskyldighet enligt U.S. Securities Exchange Act från 1934, såsom uppdaterad (”U.S. Exchange Act”), och inte är skyldig att inge, och inte heller inger, någon rapportering till U.S. Securities and Exchange Commission (“SEC”) i enlighet därmed.

Erbjudandet har lämnats i USA i enlighet med Section 14(e) och Regulation 14E i U.S. Exchange Act, enligt undantaget i Rule 14d – 1(d) i U.S. Exchange Act för ett Tier II offentligt uppköpserbjudande (”Tier II-undantaget”), och lämnas i övrigt i enlighet med offentliggörande- och förfaranderegler som följer av svensk lag, innefattande rätten att återkalla lämnad accept, tidplan för Erbjudandet, förfarande för redovisning av likvid, undantag från villkor samt tidpunkt för betalning, vilka skiljer sig från de som följer av amerikanska lagar och regler avseende offentliga uppköpserbjudanden. Amerikanska Aktieägare uppmanas att ta kontakt med egna rådgivare gällande Erbjudandet.

Jetpaks finansiella rapporter, och all finansiell information som inkluderas i detta pressmeddelande, eller andra dokument relaterade till Erbjudandet, är eller kommer att upprättas i enlighet med IFRS, vilka inte kan jämföras med finansiella rapporter eller finansiell information för bolag i USA eller andra bolag vars finansiella rapporter har upprättats i enlighet med amerikanska i allmänhet accepterade redovisningsprinciper.

Såsom tillåtet enligt Tier II-undantaget kommer utbetalningen av vederlag i Erbjudandet baseras på tillämplig svensk lag, vilken skiljer sig från det sedvanliga förfarandet för utbetalning av vederlag i USA, särskilt avseende tidpunkten för utbetalning. Erbjudandet, vilket är föremål för svensk rätt, lämnas till Amerikanska Aktieägare i enlighet med tillämplig amerikansk värdepapperslagstiftning och tillämpliga undantag därtill, särskilt Tier II-undantaget. I den utsträckning Erbjudandet är föremål för amerikansk värdepapperslagstiftning ska dessa regler endast tillämpas på Amerikanska Aktieägare och således inte medföra skyldigheter för några andra personer. Amerikanska Aktieägare bör uppmärksamma att priset i Erbjudandet betalas ut i kronor och att ingen justering kommer att göras mot bakgrund av valutakursförändringar.

I den utsträckning det är tillåtet enligt tillämpliga lagar eller regler kan BidCo och dess närstående eller mäklare och mäklares närstående (i egenskap av agenter för BidCo eller, om tillämpligt, dess närstående) från tid till annan, under Erbjudandet, och enligt annat än Erbjudandet, direkt eller indirekt, köpa eller arrangera köp av aktier i Jetpak utanför USA, eller andra värdepapper som kan konverteras till, utbytas mot eller utnyttjas för teckning av sådana aktier. Sådana köp kan antingen ske på den öppna marknaden till rådande pris eller genom privata transaktioner till förhandlat pris. Vidare kan BidCos finansiella rådgivare också komma att delta i normal handel avseende värdepapper i Jetpak, vilket kan inkludera köp eller arrangemang avseende köp av sådana värdepapper såtillvida sådana köp eller arrangemang följer tillämplig lag. I den utsträckning information beträffande sådana köp eller arrangemang avseende sådana köp offentliggörs i Sverige kommer sådan information att offentliggöras genom ett pressmeddelande eller på andra sätt som rimligen kan förväntas för att informera Amerikanska Aktieägare i Jetpak avseende sådan information.

Det kan vara svårt för Amerikanska Aktieägare att genomdriva sina rättigheter och eventuella krav som de skulle kunna ha enligt amerikansk federal eller delstatlig värdepapperslagstiftning med anledning av Erbjudandet, eftersom Jetpak och BidCo är belägna utanför USA och vissa eller samtliga av deras ledande befattningshavare och styrelseledamöter är bosatta i andra länder än USA. Amerikanska Aktieägare kommer eventuellt inte att kunna stämma Jetpak eller BidCo eller deras ledande befattningshavare eller styrelseledamöter i en icke-amerikansk domstol för överträdelser av amerikansk värdepapperslagstiftning, och det kan vara svårt att få Jetpak, BidCo och/eller deras närstående att underkasta sig amerikansk jurisdiktion eller en dom från en amerikansk domstol.

Mottagandet av kontantvederlag i enlighet med Erbjudandet av en Amerikansk Aktieägare kan komma att utgöra en skattepliktig transaktion i amerikanskt federalt inkomstskattehänseende och enligt tillämpliga amerikanska statliga och lokala, samt utländska och andra, skattelagar. Varje sådan aktieägare uppmanas att konsultera en oberoende professionell rådgivare angående de skattemässiga konsekvenserna av att acceptera Erbjudandet. Varken BidCo eller dess närstående och deras respektive styrelseledamöter, ledande befattningshavare, anställda eller ombud eller annan företrädare i samband med Erbjudandet kan hållas ansvarig för skattemässiga konsekvenser eller skyldigheter som uppstår som en följd av att acceptera detta Erbjudande.

VARKEN SEC ELLER NÅGON AMERIKANSK DELSTATLIG VÄRDEPAPPERSMYNDIGHET HAR: (I) GODKÄNT ELLER UNDERKÄNT DETTA ERBJUDANDE, (II) BEDÖMT HURUVIDA ERBJUDANDET ÄR FÖRMÅNLIGT ELLER SKÄLIGT, ELLER (III) BEDÖMT RIKTIGHETEN ELLER LÄMPLIGHETEN AV INNEHÅLLET I DETTA PRESSMEDDELANDE. ALLA PÅSTÅENDEN OM MOTSATSEN ÄR EN BROTTSLIG HANDLING I USA.

[1] För ytterligare information om Optionen hänvisas till BidCos pressmeddelande per den 6 september 2024.

[2] Som framgår av erbjudandehandlingen hade BidCo förbehållit sig rätten att frånfalla, helt eller delvis, ett eller flera av villkoren som framgår av erbjudandehandlingen (inklusive, med hänsyn till villkoret om acceptnivå, att fullfölja Erbjudandet till en lägre acceptnivå). Vidare påminde BidCo aktieägarna i sitt pressmeddelande den 6 september 2024 att BidCo kan fullfölja Erbjudandet till en lägre acceptnivå.

Marknadsnyheter

SIBS strengthens and scales up the activities within SIBS Modular

SIBS AB (publ) (“SIBS”) hereby announces that:

- SIBS will pool its building system and industrial production activities into a newly established wholly-owned subgroup SIBS Modular,

- A new CFO and Board has been appointed to SIBS Modular with comprehensive international industrial experience,

- A process has been initiated to broaden the shareholder base with industrial and/or financial owner(s) through a share issue in SIBS Modular, and

- SEK 125m in new equity raised by SIBS from existing shareholders

SIBS is a global leader in the industrial production of apartment buildings as well as a developer and long-term asset manager of residential buildings. During the last year, the growth within the industrial production business has been rapid, driven by increasing demand from international customers. This has resulted in a substantial ramp-up and an internationalization of the business. Turnover for the first half of 2024 of circa SEK 3.5bn and an EBITDA of circa SEK 600m. That is an increase in turnover of more than three times compared to the same period last year.

SIBS has thus decided to concentrate SIBS’s all activities related to its building system and industrial production business into a new wholly-owned subgroup under SIBS Modular AB (“SIBS Modular”). The restructuring is estimated to be completed before year-end. Erik Thomaeus will be CEO of SIBS Modular, in addition to his role as CEO of SIBS. As CFO, SIBS Modular has appointed Johan Dufvenmark, currently CFO of Beijer Alma AB and previously with Northvolt AB and Gränges AB.

To the board of SIBS Modular, Henrik Ehrnrooth has been appointed as chairman and Karl-Henrik Sundström, Ivo Bozon, Jonas Ramstedt , Johan Karlsson, Erik Thomaeus and Pär Thomaeus appointed as members. Henrik Ehrnrooth was until recently CEO of Kone Corporation and is currently chairman of UPM-Kymmene Corporation. Karl-Henrik Sundström was previously CEO of Stora Enso AB and is currently chairman of Boliden AB, Mölnlycke Healthcare AB and board member of i.e. Vestas Wind Systems A/S, NXP Semiconductors N.V, and Ahlstrom Capital Oy. Ivo Bozon is emeritus senior Partner at McKinsey & Co.

“I am thrilled to join the board of SIBS Modular as chairman. The company has an enormous potential to continue growing and changing the construction industry. I am impressed with the SIBS leadership, technology and integrated value chain. This has enabled a step change, at scale, in productivity and construction time. SIBS has also already proven that it can replicate its business in multiple geographies. I very much look forward to contributing to the journey ahead,” says Henrik Ehrnrooth.

In addition to establishing SIBS Modular with the clear strategy to continue ramping up production capacity to meet growing demand and new opportunities in various regions, SIBS has initiated a process to raise additional equity in SIBS Modular by offering a minority stake to industrial and/or financial owner(s). The activities within SIBS’ project and asset management company Sveaviken AB (“Sveaviken”) will be unaffected by this reorganization and streamlining of the industrial activities. It continues as a subsidiary of SIBS.

During Q3, SEK 125m of equity has been raised by SIBS from its existing shareholders led by Neptunia Invest AB.

For more information, please contact:

|

Erik Thomaeus CEO, SIBS AB and SIBS Modular AB et@sibs.se +46 70-755 78 98 |

|

|

|

This information is the kind of inside information that SIBS AB (publ) is obliged to make public in accordance with the EU Market Abuse Regulation and the Swedish Securities Market Act. The information was submitted for publication, through the contact people above, at 7.30 pm CEST on 23 September 2024. |

|

SIBS AB was founded in 2016 and is today one of the world’s leading modular building manufacturers. With a scalable capacity of up to around 6 000 homes per year, we deliver sustainable, high-quality homes adapted to local conditions. SIBS has the entire integrated value chain for industrial construction within the group – from design and configuration in its own building system, industrial production in its own factories and onsite assembly/finalization. With the help of digitalization and technology, we set a new standard in the construction industry. SIBS bond is listed on Nasdaq Stockholm. Read more at www.sibs.se.

|

Marknadsnyheter

Betsson meddelar att villkor avseende förtida inlösen av utestående obligationer 2022/2025 har uppfyllts

Betsson AB (publ) (”Bolaget”) meddelade den 12 september 2024 att Bolaget avser att lösa in samtliga utestående obligationer 2022/2025 med ISIN SE0017769672 (”Obligationerna” och ”Förtida Inlösen”).

Förtida Inlösen var villkorad av genomförandet av en ny obligationsemission enligt Bolagets pressmeddelande den 12 september 2024 (den ”Nya Obligationsemissionen”). Likviddagen för den Nya Obligationsemissionen har inträffat idag och villkoret som ställts för Förtida Inlösen har därmed uppfyllts. Förtida Inlösen är därför inte lägre villkorad och kommer således att ske den 8 oktober 2024. Inlösenbeloppet plus upplupen men obetald ränta upp till och inklusive den 8 oktober 2024 kommer att betalas till varje person som vid arbetsdagens slut på avstämningsdagen den 1 oktober 2024 är registrerad som innehavare av Obligationerna i skuldboken som upprätthålls av Euroclear Sweden AB.

För ytterligare information kring Förtida Inlösen hänvisas till Bolagets pressmeddelande den 12 september 2024.

För ytterligare information, kontakta:

Martin Öhman, CFO Betsson AB

martin.ohman@betssonab.com

Informationen lämnades, genom ovanstående kontaktpersons försorg, för offentliggörande den 23 september 2024 kl. 19:15 CEST.

Om Betsson AB

Betsson AB är en engagerad ägare av snabbväxande företag inom onlinespelbranschen. Vi är en av de största aktörerna inom onlinespel globalt och har ambitionen att växa snabbare än marknaden, organiskt och genom förvärv. Tillväxten ska genereras på ett lönsamt och hållbart sätt. Betsson AB är noterat på Nasdaq Stockholm Large Cap (BETS-B).

Marknadsnyheter

ABB avtäcker sin senaste teknikdemonstrator: eMine™ Robot Automated Connection Device – en ny kraftladdningslösning för gruvlastbilar

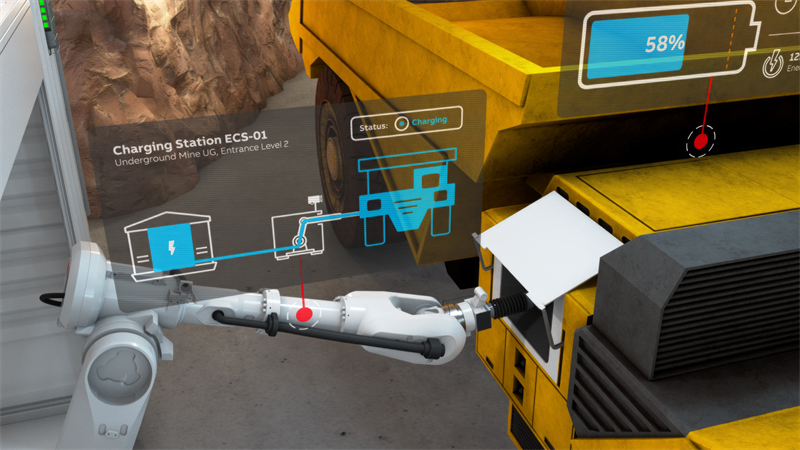

• Teknikdemonstratorn är en helautomatisk anslutningsenhet som kompletterar ABB eMine ™ FastCharge för elektriska gruvlastbilar

• Robot ACD utvecklas i samarbete med Boliden, BHP och Komatsu, och syftar till att förbättra säkerheten och förbättra prestandan

• Lösningen kommer att visas för allmänheten för första gången under MINExpo 2024 i Komatsus monter

Under MINExpo 2024 kommer ABB att visa upp en ny teknikdemonstrator utvecklad för att möjliggöra säker och effektiv laddning med hög effekt på resan mot framtidens helelektriska gruva. eMine™ Robot Automated Connection Device (ACD) är utformad för att fungera tillsammans med ABB eMine ™ FastCharge-lösningen, vilket möjliggör ytterligare interoperabilitet och synergi mellan anslutningar och gränssnitt i elektriska gruvlastbilar.

Som en av grundarna av CharIN (Charging Interface Initiative) för elektriska standarder inom gruvdrift, arbetar ABB för att påskynda införandet av elektriska gränssnittslösningar för industrin. Denna senaste innovation är en av nycklarna för att uppnå denna ambition. Robot ACD kommer att möjliggöra mer tillförlitlig och effektiv lastbilsladdning utan behov av mänsklig interaktion. Den helautomatiska, driftskompatibla anslutningsenheten är robust för att hantera de tuffa miljöförhållandena som återfinns i gruvor. Den är designad för att förbättra uthålligheten, hållbarheten och den övergripande prestandan under laddningen.

Teknikens skalbarhet och interoperabilitet möjliggör en sömlös övergång i befintlig gruvdrift, vilket innebär att den kommer att vara kompatibel med nuvarande och framtida gruvlastbilar, anslutningsmekanismer och gränssnitt.

För närvarande testas tekniken i ABB:s laboratorium i Sverige, vilket kommer följas av testning under riktiga gruvförhållanden i Bolidens Aitik-anläggning med start inom sista kvartalet i år. I samarbete med sina industripartners – Boliden, BHP och Komatsu – kommer ABB:s Robot ACD också att genomgå tidiga fälttester för att möta kraven på tekniska lösningar.

Robot ACD kommer att visas upp för första gången under evenemanget MINExpo 2024 i Las Vegas, av Komatsu och ABB i monter 7132, Central Hall, mellan den 24 och 26 september.

”Det faktum att robotteknik kan och kommer att integreras i den mest avancerade moderna gruvdriften är en viktig milstolpe i ABB:s övergripande 50 år långa historia med robotar”, säger Max Luedtke, Global Business Line Manager Mining, ABB Process Industries. ”Att sammanföra detta med elektrifiering och automation särskiljer ABB, och vi får än mer effekt och möjlighet till påverkan genom våra samarbeten med industripartners. Branschen är uppenbarligen på väg att bli mer automatiserad och autonom – teknik som eMine™ Robot ACD är avgörande för applikationer som ska möta dessa nya behov. Det är ett spännande område att vara en del av idag.”

MINExpo 2024 markerar också treårsjubileet sedan den officiella lanseringen av ABB:s banbrytande eMine™ koncept, vilket är ett holistiskt ramverk av metoder och lösningar utformade för att påskynda energiomställningen inom gruvdrift. Sedan lanseringen vid MINExpo 2021 har ABB legat i framkant när det gäller lösningar för att minska utsläpp för gruvnäringen, bland annat genom att teckna samarbeten med stora industripartners och genom genomförande av ambitiösa studier och projekt för att elektrifiera verksamheter hos några av världens främsta gruvaktörer.

ABB finns på monter 8601 i Central Hall under MINExpo 2024 och visar där upp olika aspekter av vårt holistiska eMine™-koncept.

ABB:s affärsområde Process Automation automatiserar, elektrifierar och digitaliserar industriella processer som tillgodoser ett stort antal grundläggande behov – från tillgång till energi, vatten och material, till produktion av varor och transport av dem till marknaden. Med sina cirka 20 000 medarbetare, ledande teknik och service hjälper ABB Process Automation kunder inom process-, hybrid- och maritim industri att förbättra prestanda och säkerhet i verksamheten, vilket möjliggör en mer hållbar och resurseffektiv framtid. go.abb/processautomation

ABB är ledande inom teknik för elektrifiering och automation och möjliggör en mer hållbar och resurseffektiv framtid. Företagets lösningar kopplar samman ingenjörskunnande och mjukvara för att optimera hur saker tillverkas, flyttas, drivs och styrs. Med avstamp i mer än 140 års expertis driver ABB:s fler än 105 000 medarbetare nya innovationer som påskyndar den industriella omställningen. www.abb.com

Att notera: Detta är en svensk översättning av ABB:s engelska pressmeddelande daterat 23 september 2024, vilket kan läsas i sin helhet på abb.com/news. Om tolkningsfrågor uppstår gäller det engelska pressmeddelandet.

ABB Sverige

Christine Gunnarsson

Presschef

+46 72 461 20 00

press@se.abb.com

Taggar:

-

Analys från DailyFX9 år ago

EUR/USD Flirts with Monthly Close Under 30 Year Trendline

-

Marknadsnyheter2 år ago

Marknadsnyheter2 år agoUpptäck de bästa verktygen för att analysera Bitcoin!

-

Marknadsnyheter4 år ago

BrainCool AB (publ): erhåller bidrag (grant) om 0,9 MSEK från Vinnova för bolagets projekt inom behandling av covid-19 patienter med hög feber

-

Analys från DailyFX11 år ago

Japanese Yen Breakout or Fakeout? ZAR/JPY May Provide the Answer

-

Analys från DailyFX11 år ago

Price & Time: Key Levels to Watch in the Aftermath of NFP

-

Analys från DailyFX7 år ago

Gold Prices Falter at Resistance: Is the Bullish Run Finished?

-

Marknadsnyheter1 år ago

Marknadsnyheter1 år agoDärför föredrar svenska spelare att spela via mobiltelefonen

-

Nyheter6 år ago

Nyheter6 år agoTeknisk analys med Martin Hallström och Nils Brobacke