Marknadsnyheter

Kallelse till årsstämma i Nidhogg Resources Holding AB (publ)

Aktieägarna i Nidhogg Resources Holding AB (publ), org nr 556566-4298 (”Bolaget”), kallas härmed till årsstämma den 4 december 2024 kl. 09.00 på Bolagets kontor på Slottsgatan 14, 553 22 Jönköping.

Deltagande

Aktieägare som vill delta på bolagsstämma ska:

– dels vara införd i den av Euroclear Sweden AB förda aktieboken den 26 november 2024, och

– dels anmäla sitt deltagande till Bolaget senast den 28 november 2024. Anmälan ska ske via e-post till ms@advokatbyransimonsson.se (märkt: anmälan Årsstämma Nidhogg) eller via post till Nidhogg Resources Holding AB (publ), c/o Advokatbyrån Simonsson AB, Sjöbackarna 13, 456 94 Hunnebostrand.

Vid anmälan ska uppges namn, person- eller organisationsnummer, adress, telefonnummer, antal aktier samt eventuella biträden eller ombud (högst två). Till anmälan ska även, i förekommande fall, till exempel avseende juridiska personer, bifogas fullständiga behörighetshandlingar såsom registreringsbevis eller motsvarande.

Ombud etc.

Aktieägare som företräds genom ombud ska utfärda skriftlig, av aktieägaren undertecknad och daterad fullmakt för ombudet. Fullmaktens giltighetstid får vara högst fem år om det särskilt anges. Anges ingen giltighetstid gäller fullmakten högst ett år. Om fullmakten utfärdas av juridisk person ska kopia av registreringsbevis eller motsvarande för den juridiska personen bifogas. Registreringsbeviset får inte vara utfärdat tidigare än ett år före stämmodagen. Fullmakten i original samt eventuellt registreringsbevis bör i god tid före bolagsstämman insändas per brev till Bolaget på ovan angiven adress. Fullmaktsformulär finns tillgängligt på Bolagets hemsida www.nidhoggresources.se.

Förvaltarregistrerade aktier

För att ha rätt att delta i stämman måste en aktieägare som låtit förvaltarregistrera sina aktier, förutom att anmäla sig till stämman låta registrera aktierna i eget namn så att aktieägaren blir upptagen i framställningen av aktieboken per avstämningsdagen den 26 november 2024. Sådan omregistrering kan vara tillfällig (s.k. rösträttsregistrering) och begärs hos förvaltaren enligt förvaltarens rutiner i sådan tid i förväg som förvaltaren bestämmer. Rösträttsregistrering som gjorts av förvaltaren senast den 28 november 2024 kommer att beaktas vid framställningen av bolagsstämmoaktieboken.

Förslag till dagordning

- Val av ordförande vid stämman

- Upprättande och godkännande av röstlängd

- Godkännande av dagordning

- Val av en eller två justeringsmän

- Prövning av om stämman blivit behörigen sammankallad

- Framläggande av årsredovisning och revisionsberättelse samt koncernredovisning och koncernrevisionsberättelse.

- Beslut om:

a) fastställelse av resultaträkning och balansräkning samt koncernresultaträkning och koncernbalansräkning.

b) dispositioner beträffande bolagets vinst eller förlust enligt den fastställda balansräkningen

c) ansvarsfrihet åt styrelseledamöter och verkställande direktören

- Fastställande av arvode till styrelsen och revisor

- Val av styrelse och revisor

- Beslut om a) nyemission av aktier, b) ny bolagsordning nr 1 och c) sammanläggning av aktier

- Beslut om ny bolagsordning nr 2

- Beslut om minskning av aktiekapitalet för täckning av förlust

- Beslut om minskning av aktiekapitalet för avsättning till fri fond

- Beslut om bemyndigande för styrelsen att fatta beslut om nyemission av aktier, teckningsoptioner och eller konvertibler utan avvikelse från aktieägarnas företrädesrätt

- Beslut om bemyndigande för styrelsen att fatta beslut om nyemission av aktier, teckningsoptioner och eller konvertibler med avvikelse från aktieägarnas företrädesrätt

- Stämmans avslutande.

Punkt 8

Aktieägare representerande cirka 53 % av rösterna i Bolaget (”Aktieägarna”) avser presentera förslag till arvode till styrelsen senast innan årsstämman. Aktieägarna föreslår att revisorn ersättas mot godkänd räkning.

Punkt 9

Aktieägarnas förslag till val av styrelseledamöter kommer presenteras senast innan årsstämman.

Aktieägarna föreslår att revisionsbolaget Öhrlings PricewaterhouseCoopers AB omväljs till Bolagets revisor med den auktoriserade revisorn Lars Kylberg som huvudansvarig revisor.

Punkt 10

För att uppnå ett för Bolaget ändamålsenligt antal aktier föreslår styrelsen att stämman fattar beslut i enlighet med punkterna 10 a – c nedan. Stämmans beslut i enlighet med punkterna 10 a-c nedan ska antas som ett beslut. Sådant beslut är giltigt endast om det har biträtts av aktieägare med minst 2/3 av såväl de avgivna rösterna som de på stämman företrädda aktierna.

a) nyemission av aktier

I syfte att möjliggöra sammanläggningen av aktier enligt punkt c) nedan föreslår styrelsen att bolagsstämman beslutar att öka bolagets aktiekapital med högst 20 201,546440 kronor (beräknat på ett kvotvärde om cirka 0,012571 kronor/aktie (beaktat extra bolagsstämmans beslut 2024-10-30 om minskning av bolagets aktiekapital) genom nyemission av högst 1 607 012 aktier. Rätt att teckna de nya aktierna ska, med avvikelse från aktieägarnas företrädesrätt, tillkomma Alexandra Biörnstad (”Garanten”) vilken, tillsammans med huvudägaren Niclas Biörnstad, är garant i sammanläggningen enligt punkt c) nedan. De nya aktierna ska tecknas på separat teckningslista senast 2024-12-04.

De nya aktierna emitteras till en kurs om 0,012571 kronor per aktie. Hela överkursen ska föras till den fria överkursfonden. Betalning för tecknade aktier ska erläggas kontant senast 2024-12-04. Styrelsen ska äga rätt att förlänga tecknings- och betalningstiden.

Syftet med emissionen och skälet till avvikelsen från aktieägarnas företrädesrätt är att uppnå ett antal aktier för respektive aktieägare vilket är jämnt delbart med 250 efter det att Garanten vederlagsfritt överlåtit nytecknade aktier enligt punkten c) nedan, vilket möjliggör den under punkt c) nedan föreslagna sammanläggningen av aktier. Mot bakgrund av emissionens administrativa art är grunden för emissionskursen aktiens kvotvärde.

b) ny bolagsordning nr 1

För att möjliggöra sammanläggningen av aktier enligt punkten c) nedan föreslår styrelsen att stämman fattar beslut om att anta en ny bolagsordning varvid nedan angivna punkter föreslås ändras till följande lydelse:

Antalet aktier ska vara lägst 8 000 000 och högst 32 000 000.

c) sammanläggning av aktier

Styrelsen föreslår att stämman fattar beslut om sammanläggning av Bolagets aktier (s k omvänd split) 1:250, varvid 250 befintliga aktier läggs samman till en (1) ny aktie, i syfte att uppnå ett för Bolaget ändamålsenligt antal aktier. Styrelsen föreslår att stämman bemyndigar styrelsen att besluta om avstämningsdag för sammanläggningen. Styrelsen föreslår vidare att stämman bemyndigar styrelsen att vidta de övriga åtgärder som erfordras vid sammanläggningens genomförande.

Garanten har åtagit sig att, tillsammans med huvudägaren Niclas Biörnstad, till de aktieägare vars innehav inte är jämnt delbart med 250, vederlagsfritt tillskjuta det antal aktier som krävs för att uppnå ett aktieinnehav jämnt delbart med 250. Sammanläggningen av aktier samt tillskjutande av aktier till ett antal som är jämnt delbart med 250 på sätt som anges ovan kommer att ske genom Euroclear Sweden AB:s försorg utan att ytterligare åtgärd behöver vidtas av Bolagets aktieägare. Antalet aktier kommer genom sammanläggningen (beaktat nyemissionen beslutad enligt punkten 10 a) ovan samt per 2024-10-31 beslutade men ännu ej registrerade emissioner) att minska från 2 240 331 000 aktier till 8 961 324 aktier, vilket innebär ett kvotvärde om cirka 3,158581 kronor per aktie (beräknat med sex decimaler) efter sammanläggningen.

Punkt 11

I syfta att bland annat möjliggöra minskningen av aktiekapitalet enligt punkten 12 och 13 nedan, för att ändra Bolagets räkenskapsår till kalenderår samt för att justera bestämmelserna om kallelse till bolagsstämma föreslår styrelsen att stämman fattar beslut om att anta en ny bolagsordning varvid nedan angivna punkter föreslås ändras till följande lydelse:

§4 Aktiekapital

Aktiekapitalet ska vara lägst 8 900 000 kronor och högst 35 600 000 kronor.

§5 Antalet aktier

Antalet aktier ska vara lägst 8 900 000 och högst 35 600 000.

§8 Kallelse och anmälan till bolagsstämma

Kallelse till bolagsstämma ska ske genom annonsering i Post- och Inrikes Tidningar och genom att kallelsen hålls tillgänglig på bolagets webbplats. Samtidigt som kallelse sker ska bolaget genom annonsering i Svenska Dagbladet upplysa om att kallelse skett.

Aktieägare som vill delta i bolagsstämman ska, utöver, de förutsättningar för deltagande som framgår av aktiebolagslagen, också anmäla sitt deltagande till bolaget senast den dag som anges i kallelsen till stämman. Sistnämnda dag får inte vara söndag, annan allmän helgdag lördag midsommarafton, julafton eller nyårsafton och inte infalla tidigare än femte vardagen före stämman.

§10 Räkenskapsår

Bolagets räkenskapsår ska vara 1 januari –31 december.

Stämmans beslut är giltigt endast om det har biträtts av aktieägare med minst 2/3 av såväl de avgivna rösterna som de på stämman företrädda aktierna.

Punkt 12

Styrelsen föreslår att stämman fattar beslut om att Bolagets aktiekapital ska minskas med

9 161 435 kronor, från 28 305 064,564331 kronor (beaktat bolagsstämmans beslut om minskning av aktiekapitalet 2024-10-30, per 2024-10-31 beslutade men ännu ej registrerade emissioner samt stämmans beslut om nyemission enligt punkt 10 a) ovan) till 19 143 629,564331 kronor, för täckning av förlust. Årets förlust för räkenskapsåret 2023-07-01 – 2024-06-30 uppgick till -9 161 435 kronor. Minskningen ska genomföras utan indragning av aktier, varigenom aktiens kvotvärde minskas från cirka 3,158581 kronor (beaktat sammanläggningen av aktier enligt punkt 10 ovan) till cirka 2,136250 kronor (beräknat med sex decimaler).

Styrelsens förslag till beslut är villkorad av att bolagsstämman även beslutar om ny bolagsordning i enlighet med punkt 11 ovan. Stämmans beslut är giltigt endast om det har biträtts av aktieägare med minst 2/3 av såväl de avgivna rösterna som de på stämman företrädda aktierna.

Punkt 13

Styrelsen föreslår att stämman fattar beslut om att Bolagets aktiekapital ska minskas med 10 182 305,564331 kronor, från 19 143 629,564331 kronor (beaktat bolagsstämmans beslut om minskning av aktiekapitalet 2024-10-30, per 2024-10-31 beslutade men ännu ej registrerade emissioner, stämmans beslut om nyemission enligt punkt 10 a) ovan samt stämmans beslut enligt punkten 12 ovan) till 8 961 324,00 kronor, för avsättning till fri fond att användas enligt beslut av bolagsstämman. Minskningen ska genomföras utan indragning av aktier, varigenom aktiens kvotvärde minskas från cirka 2,136250 kronor (beaktat sammanläggningen av aktier enligt punkt 10 ovan och minskningen av aktiekapitalet enligt punkt 12 ovan) till 1,00 krona.

Styrelsens förslag till beslut är villkorad av att bolagsstämman även beslutar i enlighet med punkt 11 och 12 ovan. Stämmans beslut är giltigt endast om det har biträtts av aktieägare med minst 2/3 av såväl de avgivna rösterna som de på stämman företrädda aktierna.

Punkt 14

Styrelsen föreslår att stämman fattar beslut om att lämna styrelsen bemyndigande att utan avvikelse från aktieägarnas företrädesrätt, intill tiden för nästa årsstämma, vid ett eller flera tillfällen, fatta beslut om nyemission av aktier, teckningsoptioner och/eller konvertibler. Emissionen/emissionerna skall kunna ske mot kontant betalning och/eller genom apport och/eller kvittning. Emission i enlighet med bemyndigandet ska ske på marknadsmässiga villkor, med förbehåll för eventuell marknadsmässig emissionsrabatt, som Bolagets styrelse vid varje enskilt tillfälle bedömer råda. Bolagets aktiekapital och antalet aktier får med stöd av bemyndigandet sammanlagt ökas med ett belopp respektive antal som ryms inom ramen för vid var tid gällande bolagsordning.

Punkt 15

Styrelsen föreslår att stämman fattar beslut om att lämna styrelsen bemyndigande att med avvikelse från aktieägarnas företrädesrätt, intill tiden för nästa årsstämma, vid ett eller flera tillfällen, fatta beslut om nyemission av aktier, teckningsoptioner och/eller konvertibler. Emissionen/emissionerna skall kunna ske mot kontant betalning och/eller genom apport och/eller kvittning. Emission i enlighet med bemyndigandet ska ske på marknadsmässiga villkor, med förbehåll för eventuell marknadsmässig emissionsrabatt, som Bolagets styrelse vid varje enskilt tillfälle bedömer råda.

Styrelsens beslut om emission av aktier, teckningsoptioner och/eller konvertibler får medföra en sammanlagd ökning av antalet aktier i Bolaget med högst 1 000 000 aktier (beaktat sammanläggningen av aktier enligt punkt 10 ovan och vid full teckning med stöd av sådana teckningsoptioner och/eller full konvertering av sådana konvertibler och före en eventuell omräkning enligt villkoren för teckningsoptionerna och/eller konvertiblerna). Vid fullt nyttjande av bemyndigandet uppgår utspädningen, beaktat beslutade med ännu ej registrerade emissioner samt sammanläggningen enligt punkt 10 ovan, till cirka 10 procent.

Stämmans beslut är giltigt endast om det har biträtts av aktieägare med minst 2/3 av såväl de avgivna rösterna som de på stämman företrädda aktierna.

Antalet aktier och röster i Bolaget

Vid tidpunkten för utfärdandet av denna kallelse uppgår det totala antalet registrerade aktier och röster i Bolaget till 1 988 723 988. Bolaget innehar inga egna aktier.

Övrigt

Årsredovisningen och revisionsberättelsen kommer att hållas tillgängliga på Bolagets kontor och hemsida senast tre (3) veckor före stämman. Fullständiga förslag till beslut under punkten 8-15 kommer att finnas tillgängliga på Bolagets kontor och hemsida senast två (2) veckor före stämman. Kopior på handlingarna sänds på begäran utan avgift till aktieägare som begär det och uppger sin postadress. Bolagets aktieägare har rätt att, där styrelsen bedömer att det kan ske utan väsentlig skada för Bolaget, på bolagsstämman begära att styrelsen lämnar upplysningar om förhållanden som kan inverka på bedömningen av ett ärende på dagordningen (aktieägarnas frågerätt i enlighet med 7 kap. 32 och 57 §§).

Behandling av personuppgifter

För information om hur dina personuppgifter behandlas hänvisas till den integritetspolicy som finns tillgänglig på Euroclear Swedens webbplats:

https://www.euroclear.com/dam/ESw/Legal/Integritetspolicy-bolagsstammor-svenska.pdf

Jönköping i november 2024

Nidhogg Resources Holding AB (publ)

Styrelsen

Kontakt

Ulrich Andersson, styrelseordförande Nidhogg Resources Holding AB (publ)

E-post: ulrich@nidhoggresources.com

Telefon: +46 70 376 0515

eller

Niclas Biornstad, VD Nidhogg Resources Holding AB (publ)

E-post: niclas@nidhoggresources.com

Om Nidhogg Resources

Nidhogg Resources AB, www.nidhoggresources.se, är ett svenskt aktiebolag med fokus på råvaror. Nidhogg grundades av personer med totalt över 60 års erfarenhet av råvarumarknaden, med bakgrund från prospektering till exploatering samt försäljning och en passion för att utvinna råvaror genom att tillämpa innovativ teknologi tillsammans med befintlig infrastruktur.

Marknadsnyheter

ICA återkallar ICA Falukorv 800 gr

ICA återkallar ICA Falukorv 800 gr eftersom små metallbitar har påträffats i några få produkter. Återkallelsen gäller ICA Falukorv 800g med bästföredatumen 30-11-2024, 03-12-2024 och 08-12-2024.

– På ICA gör vi återkommande kvalitetskontroller av alla produkter vi sätter på marknaden. Vi beklagar att vi behöver återkalla dessa produkter och utreder nu tillsammans med leverantören hur detta kunnat ske. För ICA är hög kvalitet och kundens säkerhet det allra viktigaste, säger Lena Sparring, kvalitetschef på ICA Sverige.

Vid återkallelsen stoppas produkterna i kassan och är inte möjliga att köpa. ICA beklagar det inträffade och uppmanar kunder som har köpt produkten att lämna tillbaka produkten till den ICA-butik där den köptes, reklamera via ica.se alternativt kontakta ICA:s kundkontakt på telefon 033-47 47 90. ICAs kundkontakt har öppet vardagar mellan 9:00 och 15:00.

För mer information:

För kunder: ICAs kundkontakt, telefon 033-47 47 90 (öppet vardagar mellan 9:00 och 15:00) eller via ica.se/kundservice/

För journalister: ICA Gruppens presstjänst, telefon: +46 (0)10 422 52 52, e-post: press@ica.se

Taggar:

Marknadsnyheter

Teckningskursen för teckningsoptioner av serie TO5 i Syncro Group har fastställts till 1,68 SEK och nyttjandeperioden inleds den 4 november 2024

Syncro Group AB (publ) (”Syncro Group” eller ”Bolaget”) slutförde en företrädesemission av units, innehållandes aktier av serie B och teckningsoptioner av serie TO5 på Spotlight Stock Market i augusti 2023 (”TO5”). Enligt villkoren för TO5 ska teckningskursen motsvara 70 procent av den volymvägda genomsnittskursen i Bolagets aktie på Spotlight Stock Market under mätperioden, vilken löpte från och med den 18 oktober 2024 till och med den 31 oktober 2024. Med anledning av att extra bolagsstämma den 1 november 2024 fattat beslut om sammanläggning av aktier med förhållandet tusen (1 000) aktier, oavsett aktieslag, sammanläggs till en (1) (1:1000) medför det omräkning i enlighet med villkoren, innebärande att det krävs tusen (1 000) TO5 för teckning av en (1) aktie. Teckningskursen ska enligt villkoren uppgå till högst 0,20 SEK (motsvarande 200 SEK efter sammanläggningen) och lägst kvotvärdet för Bolagets aktier, vilket är 0,50 SEK. I samband med omräkningen har Bolaget även beaktat den företrädesemission som genomfördes under våren 2024, vilken inte har föranlett några ändringar av (i) antalet aktier som kan tecknas med stöd av TO5 eller (ii) teckningskurs för att teckna aktier med stöd av TO5. Den framräknade teckningskursen ska vidare, enligt villkoren, avrundas till hel hundradels krona. Under mätperioden uppgick den volymvägda genomsnittskursen i Bolagets aktie till cirka 0,00241 SEK, innebärande att 70 procent av den volymviktade genomsnittskursen uppgår till cirka 0,00168 SEK, vilket, avrundat till hel hundradels krona, innebär att teckningskursen uppgår till 1,68 SEK efter beaktande av sammanläggningen. Nyttjandeperioden för TO5 löper under perioden från och med den 4 november 2024 till och med den 18 november 2024.

EJ FÖR OFFENTLIGGÖRANDE, PUBLICERING ELLER DISTRIBUTION, DIREKT ELLER INDIREKT, I ELLER TILL USA, AUSTRALIEN, BELARUS, JAPAN, NYA ZEELAND, RYSSLAND, SYDAFRIKA, SYDKOREA, KANADA ELLER I NÅGON ANNAN JURISDIKTION DÄR DISTRIBUTION AV DETTA PRESSMEDDELANDE SKULLE VARA OLAGLIG ELLER KRÄVA YTTERLIGARE ÅTGÄRDER ÄN SÅDANA ÅTGÄRDER SOM FÖLJER AV SVENSK RÄTT.

Om samtliga TO5 nyttjas kommer Bolaget att tillföras cirka 443 TSEK före emissionskostnader. För att TO5 inte ska förfalla utan värde krävs att innehavaren aktivt tecknar aktier senast den 18 november 2024, alternativt säljer teckningsoptionerna senast den 13 november 2024. Observera att vissa förvaltare kan komma att stänga sin anmälan tidigare än den 18 november 2024.

Mot bakgrund av Bolagets kommande företrädesemission, vars teckningsperiod pågår från och med den 22 november 2024 till och med den 6 december 2024 (”Företrädesemissionen”) kommer innehavare som nyttjar TO5 inte hinna erhålla aktier per avstämningsdagen för Företrädesemissionen. Styrelsen avser därför att separat fatta beslut om en riktad unitemission till innehavarna av interimsaktier som tillkommit efter teckning av B-aktier med stöd av TO5. En sådan riktad unitemission kommer, för det fall det blir aktuellt, att genomföras på samma villkor som Företrädesemissionen. Beslut om en riktad unitemission kommer att offentliggöras genom separat pressmeddelande.

Sammanfattade villkor för teckningsoptionerna av serie TO5

Nyttjandeperiod: 4 november 2024 – 18 november 2024.

Emissionsvolym: 263 743 717 TO5 berättigar till teckning av högst 263 743 aktier av serie B. Vid fullt nyttjande tillförs Bolaget cirka 443 TSEK före emissionskostnader.

Teckningskurs: 1,68 SEK per aktie.

Sista dag för handel med TO5: 13 november 2024.

Aktiekapital och utspädning: Vid fullt nyttjande av TO5 ökar aktiekapitalet med 131 871,50 SEK, från 1 323 226,00 SEK till 1 455 097,50 SEK. Antalet aktier ökar vid fullt nyttjande med 263 743 aktier, från 2 646 452 aktier till 2 910 195 aktier. Utspädningen vid fullt nyttjande uppgår till cirka 9,06 procent av det befintliga antalet aktier i Bolaget.

Vänligen notera att de TO5 som inte nyttjas senast den 18 november 2024, alternativt avyttras senast den 13 november 2024, förfaller värdelösa. För att TO5 inte ska förfalla krävs aktiv teckning av aktier alternativt avyttring av teckningsoptionerna.

Hur teckningsoptionerna nyttjas

Förvaltarregistrerade teckningsoptioner (depå): Teckning och betalning genom nyttjande av teckningsoptionen ska ske i enlighet med anvisningar från respektive förvaltare. Vänligen kontakta er förvaltare för ytterligare information.

Direktregistrerade teckningsoptioner (VP-konto): Ingen emissionsredovisning eller inbetalningsinstruktion kommer att skickas ut. Teckning ska ske genom samtidig kontant betalning enligt instruktioner på anmälningssedeln. Teckningsoptionerna ersätts därefter med interimsaktier i väntan på registrering hos Bolagsverket.

Anmälningssedel med instruktion för betalning kommer att finnas tillgänglig på Bolagets hemsida www.syncro.group.

Rådgivare

Mangold Fondkommission AB är finansiell rådgivare till Syncro Group i samband med nyttjandet av TO5. Eversheds Sutherland Advokatbyrå AB är legal rådgivare till Syncro Group i samband med nyttjandet av TO5.

För ytterligare information, vänligen kontakta:

Ebbe Damm, VD Syncro Group

Telefon: 0705 46 46 00

E-post: ebbe.damm@syncro.group

Om Syncro Group

Syncro Group AB (publ) är ett noterat bolag på Spotlight Stock Market under SYNC B med en egenutvecklad unik AI-plattform inom influencer marketing som är en del av att forma den nya digitala ekonomin och möjliggör samarbete mellan människor och varumärken – via tech. Syncro har kontor i Sverige och Danmark, med huvudkontor i Stockholm. För mer information, gå in på www.syncro.group.

Qualified Adviser

Syncro Groups Qualified Adviser är Mangold Fondkommission AB

Viktig information

Publicering, offentliggörande eller distribution av detta pressmeddelande kan i vissa jurisdiktioner vara föremål för restriktioner enligt lag och personer i de jurisdiktioner där detta pressmeddelande har offentliggjorts eller distribuerats bör informera sig om och följa sådana legala restriktioner. Mottagaren av detta pressmeddelande ansvarar för att använda detta pressmeddelande och informationen häri i enlighet med tillämpliga regler i respektive jurisdiktion. Detta pressmeddelande utgör inte ett erbjudande om, eller inbjudan att, förvärva eller teckna några värdepapper i Syncro Group i någon jurisdiktion, varken från Syncro Group eller från någon annan.

Detta pressmeddelande utgör inte ett erbjudande om eller inbjudan avseende att förvärva eller teckna värdepapper i USA. Värdepapperna som omnämns häri får inte säljas i USA utan registrering, eller utan tillämpning av ett undantag från registrering, enligt den vid var tid gällande U.S. Securities Act från 1933 (”Securities Act”), och får inte erbjudas eller säljas i USA utan att de registreras, omfattas av ett undantag från, eller i en transaktion som inte omfattas av registreringskraven enligt Securities Act. Det finns ingen avsikt att registrera några värdepapper som omnämns häri i USA eller att lämna ett offentligt erbjudande avseende sådana värdepapper i USA. Informationen i detta pressmeddelande får inte offentliggöras, publiceras, kopieras, reproduceras eller distribueras, direkt eller indirekt, helt eller delvis, i eller till Australien, Hongkong, Japan, Kanada, Nya Zeeland, Schweiz, Sydafrika, USA, Belarus, Ryssland eller någon annan jurisdiktion där sådant offentliggörande, publicering eller distribution av denna information skulle stå i strid med gällande regler eller där en sådan åtgärd är föremål för legala restriktioner eller skulle kräva ytterligare registrering eller andra åtgärder än vad som följer av svensk rätt. Åtgärder i strid med denna anvisning kan utgöra brott mot tillämplig värdepapperslagstiftning.

Marknadsnyheter

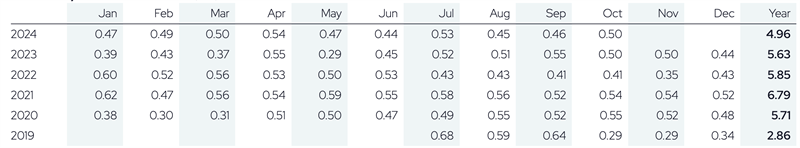

Nordic Factoring Fund AB (publ) – Offentliggör NAV-kurs 104,96 för oktober 2024

Stockholm 1 november 2024 – Nordic Factoring Fund AB (publ), (nedan kallat Fonden), i vilken allmänheten och institutionella investerare erbjudits teckna Vinstandelslån.

Vinstandelslånen är noterat på Nordic AIF Sweden-segmentet under Main Regulated vid Nordic Growth Market NGM AB (NGM) i Stockholm.

Fonden offentliggör NAV-kurs för oktober 2024

– Fondens NAV-kurs är satt till 104,96

(NAV Kursen anges i procent av nominellt belopp)

Fondens utveckling

Denna information är sådan som Nordic Factoring Fund AB är skyldigt att offentliggöra enligt EU:s marknadsmissbruksförordning (EU nr 596/2014). Informationen lämnades, genom angiven kontaktpersons försorg, för offentliggörande 2024-11-01 17:14 CET.

För ytterligare information, vänligen kontakta:

Andreas Konstantino, VD Nordic Factoring Fund AB (publ), tfn +46 704 565 313, andreas.konstantino@finserve.se

Om Finserve AB

Finserve Nordic AB står under tillsyn och kontroll av Finansinspektionen i Sverige, med tillstånd att bedriva verksamhet inkluderande förvaltning av UCITS, AIF, diskretionär portföljförvaltning (LAIF/LVF),och investeringsrådgivning.

-

Analys från DailyFX9 år ago

EUR/USD Flirts with Monthly Close Under 30 Year Trendline

-

Marknadsnyheter2 år ago

Marknadsnyheter2 år agoUpptäck de bästa verktygen för att analysera Bitcoin!

-

Marknadsnyheter4 år ago

BrainCool AB (publ): erhåller bidrag (grant) om 0,9 MSEK från Vinnova för bolagets projekt inom behandling av covid-19 patienter med hög feber

-

Analys från DailyFX11 år ago

Japanese Yen Breakout or Fakeout? ZAR/JPY May Provide the Answer

-

Analys från DailyFX11 år ago

Price & Time: Key Levels to Watch in the Aftermath of NFP

-

Analys från DailyFX7 år ago

Gold Prices Falter at Resistance: Is the Bullish Run Finished?

-

Marknadsnyheter1 år ago

Marknadsnyheter1 år agoDärför föredrar svenska spelare att spela via mobiltelefonen

-

Nyheter6 år ago

Nyheter6 år agoTeknisk analys med Martin Hallström och Nils Brobacke