Marknadsnyheter

Handelsstopp i DanCann Pharma A/S aktie / Trading halt in DanCann Pharma A/S share

(for English version see below)

Spotlight Stock Market (”Spotlight”) har beslutat att handelstoppa DanCann Pharma A/S idag den 28 november 2024. Spotlight återkommer när handeln ska återupptas.

Skälet till handelsstoppet är att Spotlight på grund av tekniska skäl bedömer att handelsstopp är nödvändigt.

Trading halt in DanCann Pharma A/S share

Spotlight Stock Market (“Spotlight”) has decided to halt the trading in DanCann Pharma A/S today November 28, 2024. Spotlight will return regarding when the trading will resume.

The reason for the trading halt is that Spotlight deems it necessary to halt trading due to technical reasons.

Spotlight Stock Market

+ 46 8-511 68 000

E-mail: issuer@spotlightstockmarket.com

About Spotlight

Spotlight Stock Market is a market place that wants to make it easier, safer and more visible for growth companies to become and be listed. The company also offers investors the opportunity to become shareholders in growth companies in an easier and safer way. At Spotlight Stock Market there are more than 140 listed growth companies from different industries. Spotlight Stock Market was founded 1997, have 20 employees and head office in Stockholm. Read more at www.spotlightstockmarket.com

Marknadsnyheter

Projektledarutbildning formar våra ledare

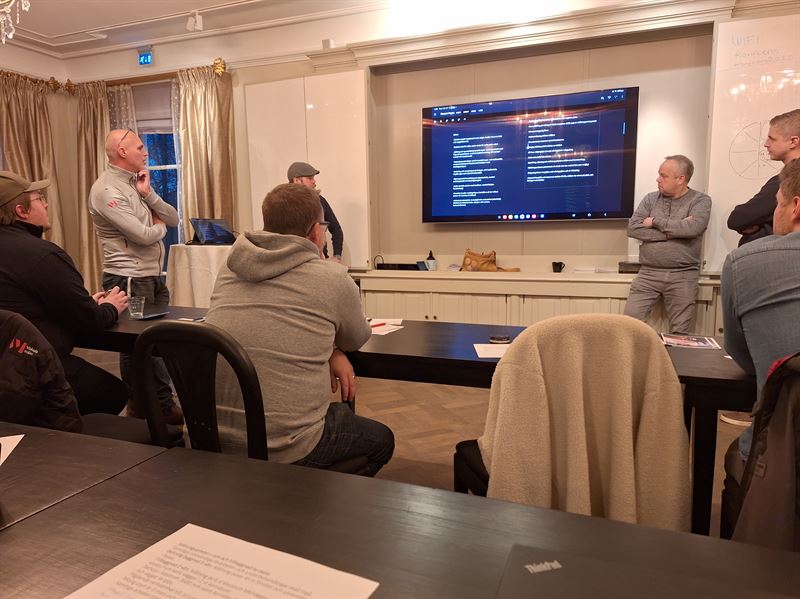

Layer Group fortsätter satsningen på att utveckla framtida ledare genom vår skräddarsydda interna projektledarutbildning. Utbildningen har formats för att möta de specifika utmaningar som våra projektledare står inför och ger en balanserad mix av teori och praktik.

Nu har ytterligare en grupp medarbetare genomfört delar av vår interna projektledarutbildning som den här gången handlade om kvalitet, miljö och arbetsmiljö – ett område som många i branschen finner både utmanande och avgörande för att skapa hållbara och effektiva projekt. Denna del i utbildningen har gett våra projektledare en chans att inte bara förstå vad som krävs, utan också hur de kan hantera dessa principer i sitt dagliga arbete. Genom samarbeten och diskussioner, under ledning av experter, har de fått möjlighet att dyka djupt i de specifika krav och riktlinjer som styr kvalitet, miljö och arbetsmiljö inom olika projekt. Allt med vetskapen om att ett bra arbete inom dessa områden skapar engagerade medarbetare, högre kvalitet och nöjdare kunder.

En av de mest uppskattade delarna av utbildningen är den dynamik och det engagemang som skapas när projektledare från olika delar av vår verksamhet samlas och utbyter erfarenheter och lösningar. Det är just denna anda av samarbete och ömsesidigt lärande som gör utbildningen så värdefull och en viktig del i vår ambition att stärka våra medarbetare.

Marknadsnyheter

Irisity AB (publ) offentliggör utfall i företrädesemission

EJ FÖR OFFENTLIGGÖRANDE, DISTRIBUTION ELLER PUBLICERING, HELT ELLER DELVIS, DIREKT ELLER INDIREKT, INOM ELLER TILL AUSTRALIEN, HONGKONG, JAPAN, KANADA, NYA ZEELAND, SINGAPORE, SYDAFRIKA, SYDKOREA, USA ELLER I NÅGON ANNAN JURISDIKTION DÄR OFFENTLIGGÖRANDE, DISTRIBUTION ELLER PUBLICERING SKULLE VARA OLAGLIG ELLER KRÄVA REGISTRERING ELLER NÅGON ANNAN ÅTGÄRD UTÖVER VAD SOM KRÄVS ENLIGT SVENSK RÄTT. VÄNLIGEN SE VIKTIG INFORMATION I SLUTET AV PRESSMEDDELANDET.

Irisity AB (publ) (”Irisity” eller ”Bolaget”) meddelar idag utfallet i den företrädesemission av units som offentliggjordes den 1 oktober 2024 (”Företrädesemissionen”). Teckningssammanställningen visar att 4 773 602 units, motsvarande cirka 56,8 procent av Företrädesemissionen, tecknades med stöd av uniträtter. Därtill tecknades 178 579 units, motsvarande cirka 2,1 procent av Företrädesemissionen, utan stöd av uniträtter. Sammantaget utgör teckningsförbindelser och garantiåtaganden cirka 80,0 procent av Företrädesemissionen. Därmed kommer 1 770 813 units, motsvarande 21,1 procent av Företrädesemissionen, tecknas inom ramen för infriande av garantiåtaganden. Genom Företrädesemissionen tillförs Bolaget initialt cirka 56,5 MSEK före kvittningar och emissionskostnader . Vid fullt utnyttjande av samtliga vidhängande teckningsoptioner av serie 2024/2025:1 (”Teckningsoptionerna”) inom ramen för emitterade units kan Bolaget komma att tillföras ytterligare cirka 10,1 MSEK.

Teckningsperioden i Företrädesemissionen avslutades den 27 november 2024 och teckningssammanställningen visar att 4 773 602 units, motsvarande cirka 40,1 MSEK, eller cirka 56,8 procent av Företrädesemissionen, tecknades med stöd av uniträtter och 178 579 units, motsvarande cirka 1,5 MSEK, eller cirka 2,1 procent av Företrädesemissionen, tecknades utan stöd av uniträtter för en sammanlagd teckning med och utan stöd av uniträtter om cirka 58,9 procent. Sammantaget utgör teckningsförbindelser och garantiåtaganden cirka 80,0 procent av Företrädesemissionen. Därmed kommer 1 770 813 units, motsvarande cirka 14,9 MSEK, eller cirka 21,1 procent av Företrädesemissionen, tecknas inom ramen för infriande av garantiåtaganden. Genom Företrädesemission tillförs Bolaget cirka 56,5 MSEK före emissionskostnader.

Tilldelning av units som tecknats utan stöd av uniträtter sker i enlighet med de principer som angivits i det prospekt som upprättats med anledning av Företrädesemissionen och som offentliggjordes den 8 november 2024. Besked om tilldelning av units som tecknats utan stöd av uniträtter kommer via avräkningsnota att skickas till dem som tilldelats units. Förvaltarregistrerade aktieägare erhåller besked om tilldelning i enlighet med respektive förvaltares rutiner. Varje unit i Företrädesemissionen består av sju (7) nya aktier och en (1) Teckningsoption.

Med förvärven av Ultinous Zrt och Agent Vi ser Irisity med tillförsikt på framtidens möjligheter och företagets förmåga att hantera marknadens olika osäkerhetsfaktorer. Den växande globala implementeringen av AI-lösningar för övervakning och säkerhet erbjuder Bolaget framtida tillväxtmöjligheter. Tillsammans med strategiska investeringar i Bolagets AI Open Platform och nya generativ AI-möjligheter bedöms Irisity vara väl positionerat för att bli ledande inom programvara och licenser för analysmjukvara.

Irisity avser att använda nettolikviden för att finansiera återbetalning av brygglån, förestående marknadsexpansion inklusive ny generativ AI-användning och allmänna rörelsekapitalbehov.

Antal aktier och aktiekapital

Genom Företrädesemissionen ökar aktiekapitalet i Bolaget med 4 235 486,22 SEK, från 6 050 694,24 SEK till 10 286 180,46 SEK, genom utgivande av 47 060 958 aktier. Antalet aktier ökar därmed från 67 229 936 till 114 290 894 aktier. Utspädningen uppgår till cirka 41,2 procent. Vid fullt utnyttjande av samtliga vidhängande Teckningsoptioner ökar aktiekapitalet med ytterligare 605 069,46 SEK, till 10 891 249,92 SEK, genom utgivande av 6 722 994 aktier. Antalet aktier ökar därmed till 121 013 888 aktier, motsvarande en ytterligare utspädningseffekt om cirka 5,6 procent.

Handel med BTU, nya aktier och Teckningsoptioner

Handel med betalda tecknade units (”BTU”) kommer att fortsätta på Nasdaq First North Growth Market intill dess att Företrädesemissionen registrerats hos Bolagsverket och BTU omvandlats till aktier och Teckningsoptioner. Sista dag för handel med BTU beräknas inträffa omkring den 9 december 2024.

Första dag för handel i nya aktier och Teckningsoptioner beräknas infalla omkring den 13 december 2024.

Ersättning för garantiåtaganden

Företrädesemissionen omfattades till cirka 43,7 procent av garantiåtaganden. För garantiåtagandena utgår en ersättning kontant eller i form av nyemitterade aktier och teckningsoptioner i Bolaget om tolv (12) procent av garanterat belopp.

Ersättning till garanterna som väljer att erhålla garantiersättning i form av aktier och teckningsoptioner i Bolaget, kommer erläggas i form av en riktad kvittningsemission. Teckningskursen för aktier som emitteras som garantiersättning är fastställd till 1,20 kronor per aktie, vilket motsvarar teckningskursen i den genomförda Företrädesemissionen. Teckningsoptionerna ges ut vederlagsfritt.

Ett eventuellt beslut om riktad kvittningsemission till garanterna kommer att offentliggöras genom ett separat pressmeddelande.

Teckningsoptioner

Första dag för handel med Teckningsoptionerna förväntas vara omkring den 13 december 2024. Utnyttjandeperioden för utnyttjande av Teckningsoptioner infaller under perioden från och med den 27 maj 2025 till och med den 10 juni 2025. Teckningskursen vid utnyttjande av Teckningsoption uppgår till 1,50 SEK per aktie. Vid fullt utnyttjande av samtliga Teckningsoptioner inom ramen för emitterade units kan Bolaget komma att tillföras ytterligare högst cirka 10,1 MSEK.

Rådgivare

Irisity har anlitat Penser by Carnegie, Carnegie Investment Bank AB (publ) och Advokatfirman Vinge KB som finansiell respektive legal rådgivare i samband med Företrädesemissionen.

För ytterligare information vänligen kontakta:

Keven Marier, VD, Irisity AB (publ), +46 771 41 11 00, keven.marier@irisity.com.

Om Irisity

Irisitys öppna AI-plattform förbättrar existerande kamera- och videohanteringssystem genom att integrera ett antal avancerade AI- och metadata-drivna algoritmer. Systemet har en öppen arkitektur, inbyggda anonymiseringsfunktioner och flexibilitet i installationen (lokala servrar, molnlösning eller hybridlösning.) Med över 3000 installationer världen över litar kunder på precis detektion och analys i realtid. Plattformen förser organisationer med snabb, effektiv och korrekt data i syfte att ge bästa möjliga beslutsstöd åt den mänskliga användaren och därigenom bidra till ökad säkerhet, effektivitet och situationsmedvetenhet.

Irisity AB (publ)-aktien är noterad på Nasdaq First North Growth Market, med tickern IRIS, Bolagets Certified Adviser är Carnegie Investment Bank AB.

Sverige | USA | Israel | Singapore | UAE | Colombia | Brazil | Argentina | Australia | United Kingdom | Mexico | Ungern

Viktig information

Publicering, offentliggörande eller distribution av detta pressmeddelande kan i vissa jurisdiktioner vara föremål för restriktioner enligt lag och personer i de jurisdiktioner där detta pressmeddelande har offentliggjorts eller distribuerats bör informera sig om och följa sådana legala restriktioner. Mottagaren av detta pressmeddelande ansvarar för att använda detta pressmeddelande och informationen häri i enlighet med tillämpliga regler i respektive jurisdiktion. Detta pressmeddelande utgör inte ett erbjudande om, eller inbjudan att, förvärva eller teckna några värdepapper i Irisity i någon jurisdiktion, varken från Irisity eller från någon annan.

Detta pressmeddelande är inte ett prospekt enligt betydelsen i förordning (EU) 2017/1129 (”Prospektförordningen”) och har inte blivit godkänt av någon regulatorisk myndighet i någon jurisdiktion.

Detta pressmeddelande varken identifierar eller utger sig för att identifiera risker (direkta eller indirekta) som kan vara hänförliga till en investering i Bolaget. Informationen i detta pressmeddelande är endast till för att beskriva bakgrunden till Företrädesemissionen och gör inget anspråk på att vara fullständigt eller uttömmande. Ingen försäkran ska lämnas med anledning av informationen i detta pressmeddelande avseende dess noggrannhet eller fullständighet.

Detta pressmeddelande utgör inte ett erbjudande om eller inbjudan avseende att förvärva eller teckna värdepapper i USA. Värdepapperna som omnämns häri får inte säljas i USA utan registrering, eller utan tillämpning av ett undantag från registrering, enligt den vid var tid gällande U.S. Securities Act från 1933 (”Securities Act”), och får inte erbjudas eller säljas i USA utan att de registreras, omfattas av ett undantag från, eller i en transaktion som inte omfattas av registreringskraven enligt Securities Act. Det finns ingen avsikt att registrera några värdepapper som omnämns häri i USA eller att lämna ett offentligt erbjudande avseende sådana värdepapper i USA. Informationen i detta pressmeddelande får inte offentliggöras, publiceras, kopieras, reproduceras eller distribueras, direkt eller indirekt, helt eller delvis, i eller till USA, Australien, Hongkong, Japan, Kanada, Nya Zeeland, Schweiz, Singapore, Sydafrika, Sydkorea eller någon annan jurisdiktion där sådant offentliggörande, publicering eller distribution av denna information skulle stå i strid med gällande regler eller där en sådan åtgärd är föremål för legala restriktioner eller skulle kräva ytterligare registrering eller andra åtgärder än vad som följer av svensk rätt. Åtgärder i strid med denna anvisning kan utgöra brott mot tillämplig värdepapperslagstiftning.

I Storbritannien distribueras och riktas detta dokument, och annat material avseende värdepapperen som omnämns häri, endast till, och en investering eller investeringsaktivitet som är hänförlig till detta dokument är endast tillgänglig för och kommer endast att kunna utnyttjas av, ”kvalificerade investerare” som är (i) personer som har professionell erfarenhet av verksamhet som rör investeringar och som faller inom definitionen av ”professionella investerare” i artikel 19 (5) i den brittiska Financial Services and Markets Act 2000 (Financial Promotion) Order 2005 (”Ordern”); eller (ii) personer med hög nettoförmögenhet som avses i artikel 49 (2)(a)-(d) i Ordern (alla sådana personer benämns gemensamt ”relevanta personer”). En investering eller en investeringsåtgärd som detta meddelande avser är i Storbritannien enbart tillgänglig för relevanta personer och kommer endast att genomföras med relevanta personer. Personer som inte är relevanta personer ska inte vidta några åtgärder baserat på detta pressmeddelande och inte heller agera eller förlita sig på det.

Framåtriktade uttalanden

Detta pressmeddelande innehåller framåtriktade uttalanden som avser Bolagets avsikter, bedömningar eller förväntningar avseende Bolagets framtida resultat, finansiella ställning, likviditet, utveckling, utsikter, förväntad tillväxt, strategier och möjligheter samt de marknader inom vilka Bolaget är verksamt. Framåtriktade uttalanden är uttalanden som inte avser historiska fakta och kan identifieras av att de innehåller uttryck som ”anser”, ”förväntar”, ”förutser”, ”avser”, ”uppskattar”, ”kommer”, ”kan”, ”förutsätter”, ”bör” ”skulle kunna” och, i varje fall, negationer därav, eller liknande uttryck. De framåtriktade uttalandena i detta pressmeddelande är baserade på olika antaganden, vilka i flera fall baseras på ytterligare antaganden. Även om Bolaget anser att de antaganden som reflekteras i dessa framåtriktade uttalanden är rimliga, kan det inte garanteras att de kommer att infalla eller att de är korrekta. Då dessa antaganden baseras på antaganden eller uppskattningar och är föremål för risker och osäkerheter kan det faktiska resultatet eller utfallet, av många olika anledningar, komma att avvika väsentligt från vad som framgår av de framåtriktade uttalandena. Sådana risker, osäkerheter, eventualiteter och andra väsentliga faktorer kan medföra att den faktiska händelseutvecklingen avviker väsentligt från de förväntningar som uttryckligen eller underförstått anges i detta pressmeddelande genom de framåtriktade uttalandena. Bolaget garanterar inte att de antaganden som ligger till grund för de framåtriktade uttalandena i detta pressmeddelande är korrekta och varje läsare av pressmeddelandet bör inte opåkallat förlita dig på de framåtriktade uttalandena i detta pressmeddelande. Den information, de uppfattningar och framåtriktade uttalanden som uttryckligen eller underförstått framgår häri lämnas endast per dagen för detta pressmeddelande och kan komma att förändras. Varken Bolaget eller någon annan åtar sig att se över, uppdatera, bekräfta eller offentligt meddela någon revidering av något framåtriktat uttalande för att återspegla händelser som inträffar eller omständigheter som förekommer avseende innehållet i detta pressmeddelande, såtillvida det inte krävs enligt lag eller Nasdaq First North Growth Markets regelverk för emittenter.

Information till distributörer

I syfte att uppfylla de produktstyrningskrav som återfinns i: (a) Europaparlamentets och rådets direktiv 2014/65/EU om marknader för finansiella instrument, i konsoliderad version, (”MiFID II”); (b) artikel 9 och 10 i Kommissionens delegerade direktiv (EU) 2017/593, som kompletterar MiFID II; och (c) nationella genomförandeåtgärder (tillsammans ”Produktstyrningskraven i MiFID II”) samt för att friskriva sig från allt utomobligatoriskt, inomobligatoriskt eller annat ansvar som någon ”tillverkare” (i den mening som avses enligt Produktstyrningskraven i MiFID II) annars kan omfattas av, har de erbjudna aktierna varit föremål för en produktgodkännandeprocess, som har fastställt att dessa värdepapper är: (i) lämpliga för en målmarknad bestående av icke-professionella investerare och investerare som uppfyller kriterierna för professionella kunder och godtagbara motparter, såsom definierat i MiFID II; och (ii) lämpliga för spridning genom alla distributionskanaler som tillåts enligt MiFID II (”Målmarknadsbedömningen”). Oaktat Målmarknadsbedömningen bör distributörer notera att: priset på Bolagets aktier kan sjunka och investerare kan förlora hela eller delar av sin investering, att Bolagets aktier inte är förenade med någon garanti avseende avkastning eller kapitalskydd och att en investering i Bolagets aktier endast är lämplig för investerare som inte är i behov av garanterad avkastning eller kapitalskydd och som (ensamma eller med hjälp av lämplig finansiell eller annan rådgivare) är kapabla att utvärdera fördelarna och riskerna med en sådan investering och som har tillräckliga resurser för att bära de förluster som en sådan investering kan resultera i. Målmarknadsbedömningen påverkar inte andra krav avseende kontraktuella, legala eller regulatoriska försäljningsrestriktioner med anledning av Företrädesemissionen. Målmarknadsbedömningen utgör, för undvikande av missförstånd, inte (a) en ändamålsenlighets- eller lämplighetsbedömning i den mening som avses i MiFID II eller (b) en rekommendation till någon investerare eller grupp av investerare att investera i, förvärva, eller vidta någon annan åtgärd avseende Bolagets aktier. Varje distributör är ansvarig för att genomföra sin egen Målmarknadsbedömning avseende Bolagets aktier samt för att besluta om lämpliga distributionskanaler.

Marknadsnyheter

Irisity AB (publ) offentliggör utfall i företrädesemission

EJ FÖR OFFENTLIGGÖRANDE, DISTRIBUTION ELLER PUBLICERING, HELT ELLER DELVIS, DIREKT ELLER INDIREKT, INOM ELLER TILL AUSTRALIEN, HONGKONG, JAPAN, KANADA, NYA ZEELAND, SINGAPORE, SYDAFRIKA, SYDKOREA, USA ELLER I NÅGON ANNAN JURISDIKTION DÄR OFFENTLIGGÖRANDE, DISTRIBUTION ELLER PUBLICERING SKULLE VARA OLAGLIG ELLER KRÄVA REGISTRERING ELLER NÅGON ANNAN ÅTGÄRD UTÖVER VAD SOM KRÄVS ENLIGT SVENSK RÄTT. VÄNLIGEN SE VIKTIG INFORMATION I SLUTET AV PRESSMEDDELANDET.

Irisity AB (publ) (”Irisity” eller ”Bolaget”) meddelar idag utfallet i den företrädesemission av units som offentliggjordes den 1 oktober 2024 (”Företrädesemissionen”). Teckningssammanställningen visar att 4 773 602 units, motsvarande cirka 56,8 procent av Företrädesemissionen, tecknades med stöd av uniträtter. Därtill tecknades 178 579 units, motsvarande cirka 2,1 procent av Företrädesemissionen, utan stöd av uniträtter. Sammantaget utgör teckningsförbindelser och garantiåtaganden cirka 80,0 procent av Företrädesemissionen. Därmed kommer 1 770 813 units, motsvarande 21,1 procent av Företrädesemissionen, tecknas inom ramen för infriande av garantiåtaganden. Genom Företrädesemissionen tillförs Bolaget initialt cirka 56,5 MSEK före kvittningar och emissionskostnader . Vid fullt utnyttjande av samtliga vidhängande teckningsoptioner av serie 2024/2025:1 (”Teckningsoptionerna”) inom ramen för emitterade units kan Bolaget komma att tillföras ytterligare cirka 10,1 MSEK.

Teckningsperioden i Företrädesemissionen avslutades den 27 november 2024 och teckningssammanställningen visar att 4 773 602 units, motsvarande cirka 40,1 MSEK, eller cirka 56,8 procent av Företrädesemissionen, tecknades med stöd av uniträtter och 178 579 units, motsvarande cirka 1,5 MSEK, eller cirka 2,1 procent av Företrädesemissionen, tecknades utan stöd av uniträtter för en sammanlagd teckning med och utan stöd av uniträtter om cirka 58,9 procent. Sammantaget utgör teckningsförbindelser och garantiåtaganden cirka 80,0 procent av Företrädesemissionen. Därmed kommer 1 770 813 units, motsvarande cirka 14,9 MSEK, eller cirka 21,1 procent av Företrädesemissionen, tecknas inom ramen för infriande av garantiåtaganden. Genom Företrädesemission tillförs Bolaget cirka 56,5 MSEK före emissionskostnader.

Tilldelning av units som tecknats utan stöd av uniträtter sker i enlighet med de principer som angivits i det prospekt som upprättats med anledning av Företrädesemissionen och som offentliggjordes den 8 november 2024. Besked om tilldelning av units som tecknats utan stöd av uniträtter kommer via avräkningsnota att skickas till dem som tilldelats units. Förvaltarregistrerade aktieägare erhåller besked om tilldelning i enlighet med respektive förvaltares rutiner. Varje unit i Företrädesemissionen består av sju (7) nya aktier och en (1) Teckningsoption.

Med förvärven av Ultinous Zrt och Agent Vi ser Irisity med tillförsikt på framtidens möjligheter och företagets förmåga att hantera marknadens olika osäkerhetsfaktorer. Den växande globala implementeringen av AI-lösningar för övervakning och säkerhet erbjuder Bolaget framtida tillväxtmöjligheter. Tillsammans med strategiska investeringar i Bolagets AI Open Platform och nya generativ AI-möjligheter bedöms Irisity vara väl positionerat för att bli ledande inom programvara och licenser för analysmjukvara.

Irisity avser att använda nettolikviden för att finansiera återbetalning av brygglån, förestående marknadsexpansion inklusive ny generativ AI-användning och allmänna rörelsekapitalbehov.

Antal aktier och aktiekapital

Genom Företrädesemissionen ökar aktiekapitalet i Bolaget med 4 235 486,22 SEK, från 6 050 694,24 SEK till 10 286 180,46 SEK, genom utgivande av 47 060 958 aktier. Antalet aktier ökar därmed från 67 229 936 till 114 290 894 aktier. Utspädningen uppgår till cirka 41,2 procent. Vid fullt utnyttjande av samtliga vidhängande Teckningsoptioner ökar aktiekapitalet med ytterligare 605 069,46 SEK, till 10 891 249,92 SEK, genom utgivande av 6 722 994 aktier. Antalet aktier ökar därmed till 121 013 888 aktier, motsvarande en ytterligare utspädningseffekt om cirka 5,6 procent.

Handel med BTU, nya aktier och Teckningsoptioner

Handel med betalda tecknade units (”BTU”) kommer att fortsätta på Nasdaq First North Growth Market intill dess att Företrädesemissionen registrerats hos Bolagsverket och BTU omvandlats till aktier och Teckningsoptioner. Sista dag för handel med BTU beräknas inträffa omkring den 9 december 2024.

Första dag för handel i nya aktier och Teckningsoptioner beräknas infalla omkring den 13 december 2024.

Ersättning för garantiåtaganden

Företrädesemissionen omfattades till cirka 43,7 procent av garantiåtaganden. För garantiåtagandena utgår en ersättning kontant eller i form av nyemitterade aktier och teckningsoptioner i Bolaget om tolv (12) procent av garanterat belopp.

Ersättning till garanterna som väljer att erhålla garantiersättning i form av aktier och teckningsoptioner i Bolaget, kommer erläggas i form av en riktad kvittningsemission. Teckningskursen för aktier som emitteras som garantiersättning är fastställd till 1,20 kronor per aktie, vilket motsvarar teckningskursen i den genomförda Företrädesemissionen. Teckningsoptionerna ges ut vederlagsfritt.

Ett eventuellt beslut om riktad kvittningsemission till garanterna kommer att offentliggöras genom ett separat pressmeddelande.

Teckningsoptioner

Första dag för handel med Teckningsoptionerna förväntas vara omkring den 13 december 2024. Utnyttjandeperioden för utnyttjande av Teckningsoptioner infaller under perioden från och med den 27 maj 2025 till och med den 10 juni 2025. Teckningskursen vid utnyttjande av Teckningsoption uppgår till 1,50 SEK per aktie. Vid fullt utnyttjande av samtliga Teckningsoptioner inom ramen för emitterade units kan Bolaget komma att tillföras ytterligare högst cirka 10,1 MSEK.

Rådgivare

Irisity har anlitat Penser by Carnegie, Carnegie Investment Bank AB (publ) och Advokatfirman Vinge KB som finansiell respektive legal rådgivare i samband med Företrädesemissionen.

För ytterligare information vänligen kontakta:

Keven Marier, VD, Irisity AB (publ), +46 771 41 11 00, keven.marier@irisity.com.

Om Irisity

Irisitys öppna AI-plattform förbättrar existerande kamera- och videohanteringssystem genom att integrera ett antal avancerade AI- och metadata-drivna algoritmer. Systemet har en öppen arkitektur, inbyggda anonymiseringsfunktioner och flexibilitet i installationen (lokala servrar, molnlösning eller hybridlösning.) Med över 3000 installationer världen över litar kunder på precis detektion och analys i realtid. Plattformen förser organisationer med snabb, effektiv och korrekt data i syfte att ge bästa möjliga beslutsstöd åt den mänskliga användaren och därigenom bidra till ökad säkerhet, effektivitet och situationsmedvetenhet.

Irisity AB (publ)-aktien är noterad på Nasdaq First North Growth Market, med tickern IRIS, Bolagets Certified Adviser är Carnegie Investment Bank AB.

Sverige | USA | Israel | Singapore | UAE | Colombia | Brazil | Argentina | Australia | United Kingdom | Mexico | Ungern

Viktig information

Publicering, offentliggörande eller distribution av detta pressmeddelande kan i vissa jurisdiktioner vara föremål för restriktioner enligt lag och personer i de jurisdiktioner där detta pressmeddelande har offentliggjorts eller distribuerats bör informera sig om och följa sådana legala restriktioner. Mottagaren av detta pressmeddelande ansvarar för att använda detta pressmeddelande och informationen häri i enlighet med tillämpliga regler i respektive jurisdiktion. Detta pressmeddelande utgör inte ett erbjudande om, eller inbjudan att, förvärva eller teckna några värdepapper i Irisity i någon jurisdiktion, varken från Irisity eller från någon annan.

Detta pressmeddelande är inte ett prospekt enligt betydelsen i förordning (EU) 2017/1129 (”Prospektförordningen”) och har inte blivit godkänt av någon regulatorisk myndighet i någon jurisdiktion.

Detta pressmeddelande varken identifierar eller utger sig för att identifiera risker (direkta eller indirekta) som kan vara hänförliga till en investering i Bolaget. Informationen i detta pressmeddelande är endast till för att beskriva bakgrunden till Företrädesemissionen och gör inget anspråk på att vara fullständigt eller uttömmande. Ingen försäkran ska lämnas med anledning av informationen i detta pressmeddelande avseende dess noggrannhet eller fullständighet.

Detta pressmeddelande utgör inte ett erbjudande om eller inbjudan avseende att förvärva eller teckna värdepapper i USA. Värdepapperna som omnämns häri får inte säljas i USA utan registrering, eller utan tillämpning av ett undantag från registrering, enligt den vid var tid gällande U.S. Securities Act från 1933 (”Securities Act”), och får inte erbjudas eller säljas i USA utan att de registreras, omfattas av ett undantag från, eller i en transaktion som inte omfattas av registreringskraven enligt Securities Act. Det finns ingen avsikt att registrera några värdepapper som omnämns häri i USA eller att lämna ett offentligt erbjudande avseende sådana värdepapper i USA. Informationen i detta pressmeddelande får inte offentliggöras, publiceras, kopieras, reproduceras eller distribueras, direkt eller indirekt, helt eller delvis, i eller till USA, Australien, Hongkong, Japan, Kanada, Nya Zeeland, Schweiz, Singapore, Sydafrika, Sydkorea eller någon annan jurisdiktion där sådant offentliggörande, publicering eller distribution av denna information skulle stå i strid med gällande regler eller där en sådan åtgärd är föremål för legala restriktioner eller skulle kräva ytterligare registrering eller andra åtgärder än vad som följer av svensk rätt. Åtgärder i strid med denna anvisning kan utgöra brott mot tillämplig värdepapperslagstiftning.

I Storbritannien distribueras och riktas detta dokument, och annat material avseende värdepapperen som omnämns häri, endast till, och en investering eller investeringsaktivitet som är hänförlig till detta dokument är endast tillgänglig för och kommer endast att kunna utnyttjas av, ”kvalificerade investerare” som är (i) personer som har professionell erfarenhet av verksamhet som rör investeringar och som faller inom definitionen av ”professionella investerare” i artikel 19 (5) i den brittiska Financial Services and Markets Act 2000 (Financial Promotion) Order 2005 (”Ordern”); eller (ii) personer med hög nettoförmögenhet som avses i artikel 49 (2)(a)-(d) i Ordern (alla sådana personer benämns gemensamt ”relevanta personer”). En investering eller en investeringsåtgärd som detta meddelande avser är i Storbritannien enbart tillgänglig för relevanta personer och kommer endast att genomföras med relevanta personer. Personer som inte är relevanta personer ska inte vidta några åtgärder baserat på detta pressmeddelande och inte heller agera eller förlita sig på det.

Framåtriktade uttalanden

Detta pressmeddelande innehåller framåtriktade uttalanden som avser Bolagets avsikter, bedömningar eller förväntningar avseende Bolagets framtida resultat, finansiella ställning, likviditet, utveckling, utsikter, förväntad tillväxt, strategier och möjligheter samt de marknader inom vilka Bolaget är verksamt. Framåtriktade uttalanden är uttalanden som inte avser historiska fakta och kan identifieras av att de innehåller uttryck som ”anser”, ”förväntar”, ”förutser”, ”avser”, ”uppskattar”, ”kommer”, ”kan”, ”förutsätter”, ”bör” ”skulle kunna” och, i varje fall, negationer därav, eller liknande uttryck. De framåtriktade uttalandena i detta pressmeddelande är baserade på olika antaganden, vilka i flera fall baseras på ytterligare antaganden. Även om Bolaget anser att de antaganden som reflekteras i dessa framåtriktade uttalanden är rimliga, kan det inte garanteras att de kommer att infalla eller att de är korrekta. Då dessa antaganden baseras på antaganden eller uppskattningar och är föremål för risker och osäkerheter kan det faktiska resultatet eller utfallet, av många olika anledningar, komma att avvika väsentligt från vad som framgår av de framåtriktade uttalandena. Sådana risker, osäkerheter, eventualiteter och andra väsentliga faktorer kan medföra att den faktiska händelseutvecklingen avviker väsentligt från de förväntningar som uttryckligen eller underförstått anges i detta pressmeddelande genom de framåtriktade uttalandena. Bolaget garanterar inte att de antaganden som ligger till grund för de framåtriktade uttalandena i detta pressmeddelande är korrekta och varje läsare av pressmeddelandet bör inte opåkallat förlita dig på de framåtriktade uttalandena i detta pressmeddelande. Den information, de uppfattningar och framåtriktade uttalanden som uttryckligen eller underförstått framgår häri lämnas endast per dagen för detta pressmeddelande och kan komma att förändras. Varken Bolaget eller någon annan åtar sig att se över, uppdatera, bekräfta eller offentligt meddela någon revidering av något framåtriktat uttalande för att återspegla händelser som inträffar eller omständigheter som förekommer avseende innehållet i detta pressmeddelande, såtillvida det inte krävs enligt lag eller Nasdaq First North Growth Markets regelverk för emittenter.

Information till distributörer

I syfte att uppfylla de produktstyrningskrav som återfinns i: (a) Europaparlamentets och rådets direktiv 2014/65/EU om marknader för finansiella instrument, i konsoliderad version, (”MiFID II”); (b) artikel 9 och 10 i Kommissionens delegerade direktiv (EU) 2017/593, som kompletterar MiFID II; och (c) nationella genomförandeåtgärder (tillsammans ”Produktstyrningskraven i MiFID II”) samt för att friskriva sig från allt utomobligatoriskt, inomobligatoriskt eller annat ansvar som någon ”tillverkare” (i den mening som avses enligt Produktstyrningskraven i MiFID II) annars kan omfattas av, har de erbjudna aktierna varit föremål för en produktgodkännandeprocess, som har fastställt att dessa värdepapper är: (i) lämpliga för en målmarknad bestående av icke-professionella investerare och investerare som uppfyller kriterierna för professionella kunder och godtagbara motparter, såsom definierat i MiFID II; och (ii) lämpliga för spridning genom alla distributionskanaler som tillåts enligt MiFID II (”Målmarknadsbedömningen”). Oaktat Målmarknadsbedömningen bör distributörer notera att: priset på Bolagets aktier kan sjunka och investerare kan förlora hela eller delar av sin investering, att Bolagets aktier inte är förenade med någon garanti avseende avkastning eller kapitalskydd och att en investering i Bolagets aktier endast är lämplig för investerare som inte är i behov av garanterad avkastning eller kapitalskydd och som (ensamma eller med hjälp av lämplig finansiell eller annan rådgivare) är kapabla att utvärdera fördelarna och riskerna med en sådan investering och som har tillräckliga resurser för att bära de förluster som en sådan investering kan resultera i. Målmarknadsbedömningen påverkar inte andra krav avseende kontraktuella, legala eller regulatoriska försäljningsrestriktioner med anledning av Företrädesemissionen. Målmarknadsbedömningen utgör, för undvikande av missförstånd, inte (a) en ändamålsenlighets- eller lämplighetsbedömning i den mening som avses i MiFID II eller (b) en rekommendation till någon investerare eller grupp av investerare att investera i, förvärva, eller vidta någon annan åtgärd avseende Bolagets aktier. Varje distributör är ansvarig för att genomföra sin egen Målmarknadsbedömning avseende Bolagets aktier samt för att besluta om lämpliga distributionskanaler.

-

Analys från DailyFX9 år ago

EUR/USD Flirts with Monthly Close Under 30 Year Trendline

-

Marknadsnyheter2 år ago

Marknadsnyheter2 år agoUpptäck de bästa verktygen för att analysera Bitcoin!

-

Marknadsnyheter4 år ago

BrainCool AB (publ): erhåller bidrag (grant) om 0,9 MSEK från Vinnova för bolagets projekt inom behandling av covid-19 patienter med hög feber

-

Analys från DailyFX11 år ago

Japanese Yen Breakout or Fakeout? ZAR/JPY May Provide the Answer

-

Analys från DailyFX11 år ago

Price & Time: Key Levels to Watch in the Aftermath of NFP

-

Marknadsnyheter1 år ago

Marknadsnyheter1 år agoDärför föredrar svenska spelare att spela via mobiltelefonen

-

Analys från DailyFX7 år ago

Gold Prices Falter at Resistance: Is the Bullish Run Finished?

-

Nyheter6 år ago

Nyheter6 år agoTeknisk analys med Martin Hallström och Nils Brobacke