Marknadsnyheter

Nordic Capital ökar sitt innehav i Nordax, förvärvar ytterligare 46 532 167 aktier

to, feb 15, 2018 20:30 CET

Nordic Capital Fond VIII[1] (“Nordic Capital”) och Sampo plc[2] (”Sampo”), genom NDX Intressenter AB[3] (“NDX Intressenter”), offentliggjorde den 8 februari 2018 ett rekommenderat kontant budpliktserbjudande till aktieägarna i Nordax Group AB (publ) (“Nordax”) om förvärv av samtliga utestående aktier i Nordax till ett pris om 60 kr per aktie (”Erbjudandet”).

Nordic Capital har därefter genom Cidron Humber Ltd, ett bolag med hemvist på Jersey, förvärvat ytterligare 46 532 167 aktier i Nordax utanför Erbjudandet, motsvarande 41,94 procent av samtliga aktier och röster i Nordax, till ett pris inte högre än priset i Erbjudandet. De säljande aktieägarna var svenska och internationella investerare, däribland Carnegie Fonder AB, Handelsbanken Fonder AB, Investment AB Öresund och Swedbank Robur AB. De fyra nämnda aktieägarna hade, vid tidpunkten för Erbjudandets offentliggörande, ingått åtaganden om att acceptera Erbjudandet men har sedermera sålt de aktier som omfattades av respektive åtagande till Nordic Capital utanför Erbjudandet, varvid åtagandena upphört att gälla.

”Det är glädjande att vi lyckats stärka vårt ägande i Nordax genom att fortsätta förvärva flera aktier. Jag ser fram emot att vi med hjälp av vår sektorexpertis kan påbörja de satsningar som krävs för att säkra Nordax konkurrenskraft på lång sikt”, säger Kristoffer Melinder, Managing Partner, NC Advisory AB, rådgivare till Nordic Capital.

Per dagen för detta pressmeddelande äger Nordic Capital 71 381 325 aktier i Nordax, motsvarande 64,34 procent av samtliga aktier och röster i Nordax. Nordic Capital och Sampo äger tillsammans 71,98 procent av samtliga aktier och röster i Nordax.

För ytterligare information vänligen kontakta:

Nordic Capital

Katarina Janerud, Communications Manager,

Rådgivare till Nordic Capitals fonder

Tel: +46 8 440 50 69

E-mail: katarina.janerud@nordiccapital.com

Om Nordic Capital

Nordic Capital är en ledande private equity-investerare i Norden med ett starkt engagemang för att skapa starkare och hållbara företag genom operationella förbättringar och transformativ tillväxt. Nordic Capital fokuserar på utvalda regioner och sektorer där Nordic Capital har stor erfarenhet och bevisade framgångar. Huvudsektorerna är hälsa- och sjukvård, teknik och betalningslösningar, finansiella tjänster, industrivaror- och tjänster, samt konsument- och detaljhandel. De huvudsakliga regionerna är Norden, norra Europa och globalt för hälsa- och sjukvård. Sedan starten 1989 har Nordic Capital investerat 11 miljarder euro via åtta fonder. Nordic Capitals fonder är baserade på Jersey och får rådgivning från rådgivningsbolag i Sverige, Danmark, Finland, Norge, Tyskland och Storbritannien. För mer information om Nordic Capital, besök www.nordiccapital.com

Viktig information

Detta pressmeddelande har offentliggjorts på svenska och engelska. Vid en eventuell avvikelse mellan den svenskspråkiga originaltexten och den engelskspråkiga översättningen ska den svenskspråkiga originalversionen äga företräde.

Erbjudandet, i enlighet med de villkor som anges i detta pressmeddelande, riktar sig inte till personer vars deltagande i Erbjudandet kräver att ytterligare erbjudandehandling upprättas eller registrering sker eller att någon annan åtgärd företas utöver vad som krävs enligt svenska lagar och regler.

Detta pressmeddelande och övrig dokumentation hänförlig till Erbjudandet kommer inte att distribueras och får inte postas eller på annat sätt distribueras eller sändas inom eller in i något land där distribution eller erbjudande skulle förutsätta att några sådana ytterligare åtgärder företas eller där detta skulle strida mot lagar eller regler i det landet – NDX Intressenter kommer inte att tillåta eller godkänna någon sådan åtgärd. Varje försök till accept av Erbjudandet som är ett resultat av att dessa restriktioner direkt eller indirekt har överträtts kan komma att lämnas utan avseende.

Erbjudandet lämnas inte och kommer inte lämnas, vare sig direkt eller indirekt, inom eller in i, genom post eller något annat kommunikationsmedel eller hjälpmedel, vare sig av mellanstatlig karaktär eller för utländsk handel eller genom nationella börsers hjälpmedel, Australien, Hongkong, Japan, Kanada, Nya Zeeland eller Sydafrika. Detta inbegriper men är inte begränsat till telefax, e-post, telex, telefon och internet eller andra former av elektronisk överföring. Erbjudandet kan inte accepteras och aktier kan inte överlåtas i Erbjudandet, på något sådant sätt eller med något sådant kommunikationsmedel eller hjälpmedel inom eller från Australien, Hongkong, Japan, Kanada, Nya Zeeland eller Sydafrika eller av personer som befinner sig i eller är bosatta i Australien, Hongkong, Japan, Kanada, Nya Zeeland eller Sydafrika. Följaktligen kommer inte och ska inte detta pressmeddelande eller annan dokumentation avseende Erbjudandet postas, på annat sätt överföras, distribueras, vidarebefordras eller sändas in i eller inom Australien, Hongkong, Japan, Kanada, Nya Zeeland eller Sydafrika eller till en person som är från, befinner sig i eller är bosatt i Australien, Hongkong, Japan, Kanada, Nya Zeeland eller Sydafrika.

Varje försök till överlåtelse av aktier i Erbjudandet som direkt eller indirekt är ett resultat av en överträdelse av dessa restriktioner är ogiltigt och varje försök att överlåta aktier av en person som befinner sig i Australien, Hongkong, Japan, Kanada, Nya Zeeland eller Sydafrika eller av ombud, förvaltare eller annan mellanhand som agerar på icke-diskretionär basis för en huvudman som lämnar instruktioner inom eller från Australien, Hongkong, Japan, Kanada, Nya Zeeland eller Sydafrika är ogiltigt och kommer inte att accepteras. Varje person som innehar aktier och som deltar i Erbjudandet kommer att intyga att de inte är från, befinner sig i eller deltar i Erbjudandet från Australien, Hongkong, Japan, Kanada, Nya Zeeland eller Sydafrika, samt att de inte på icke-diskretionär basis agerar på uppdrag för en huvudman som är från, befinner sig i eller ger en order om att delta i sådant erbjudande från Australien, Hongkong, Japan, Kanada, Nya Zeeland eller Sydafrika. NDX Intressenter kommer inte att tillhandahålla något vederlag från Erbjudandet till Australien, Hongkong, Japan, Kanada, Nya Zeeland eller Sydafrika.

Viktig information till amerikanska aktieägare

Erbjudandet som beskrivs i detta pressmeddelande avser värdepapper i Nordax, ett svenskt aktiebolag. Erbjudandet lämnas i USA i enlighet med ett undantag från amerikanska anbudsförfaranderegler under Rule 14d-1(d) enligt U.S. Securities Exchange Act från 1934 (”U.S. Exchange Act”), i enlighet med Section 14(e) i U.S. Exchange Act och i övrigt i enlighet med de regler som följer av svensk lag. Erbjudandet kommer således att regleras av andra offentliggörande- och förfaranderegler, innefattande rätten att återkalla lämnad accept, tidplan för Erbjudandet, förfarande för redovisning av likvid samt tidpunkt för betalning, än de som följer av amerikanska lagar och regler avseende offentliga uppköpserbjudanden.

Det kan vara förenat med svårigheter för amerikanska aktieägare att göra gällande rättigheter och krav enligt federal värdepapperslagstiftning eftersom NDX Intressenter och Nordax har säte utanför USA och samtliga eller vissa av deras styrelseledamöter eller företrädare kan ha hemvist utanför USA. Det är inte säkert att amerikanska aktieägare kan stämma ett icke-amerikanskt bolag eller dess styrelseledamöter eller företrädare i en domstol utanför USA för överträdelser av amerikansk värdepapperslagstiftning. Vidare kan det vara förenat med svårigheter att tvinga ett icke-amerikanskt bolag eller dess dotterbolag att rätta sig efter ett amerikanskt domslut.

Erhållandet av likvid av amerikanska aktieägare, i enlighet med Erbjudandet, kan utgöra en beskattningsbar transaktion i egenskap av en federal inkomstskatt enligt gällande amerikansk och lokal, likväl som utländsk och övrig, skattelagstiftning. Varje aktieägare uppmanas att samråda med sin oberoende professionella rådgivare angående skattekonsekvenserna av Erbjudandet.

I enlighet med svensk lagstiftning och praxis och i enlighet med Rule 14e-5(b) i U.S. Exchange Act, kan NDX Intressenter och dess närstående eller mäklare (i egenskap av agenter för NDX Intressenter eller, från fall till fall, dess närstående) från tid till annan, vid sidan av Erbjudandet, direkt eller indirekt, köpa eller arrangera köp utanför USA, av aktier i Nordax, som är föremål för Erbjudandet, eller andra värdepapper som kan konverteras till, utbytas mot eller utnyttjas för teckning av sådana aktier före eller under Erbjudandets acceptperiod. Dessa förvärv kan ske antingen på den öppna marknaden till rådande priser eller i transaktioner utanför marknaden till förhandlade priser. I den utsträckning information om sådana köp eller arrangemang om sådana köp offentliggörs i Sverige, kommer informationen att offentliggöras för amerikanska aktieägare i Nordax. Vidare kan NDX Intressenters finansiella rådgivare också komma att delta i normal handel avseende värdepapper i Nordax, vilket kan inkludera köp eller arrangemang avseende köp av sådana värdepapper.

Med ”USA” avses i detta avsnitt Amerikas förenta stater (dess territorier och besittningar, alla stater i USA och Columbiadistriktet).

[1] “Nordic Capital Fond VIII” avser, beroende på sammanhanget, Nordic Capital VIII Limited som agerar general partner för Nordic Capital VIII Alpha, L.P. och Nordic Capital VIII Beta, L.P. (för att inkludera relaterade direkta eller indirekta investeringsbolag). Nordic Capital VIII Limited är ett så kallat limited liability company, bildat i enlighet med lagstiftningen i Jersey och med registrerat säte på 26 Esplanade i St Helier, Jersey, JE2 3QA. Med ”Nordic Capital” avses, beroende på sammanhanget, Nordic Capital Fond VIII och/eller någon eller alla av dess föregående eller efterföljande fonder eller kommande bolag.

[2] ”Sampo” avser Sampo plc, ett publikt aktiebolag registrerat i Finland med org.nr. 0142213-3 och med registrerad adress på Fabianinkatu 27, 00100 Helsingfors.

[3] ”NDX Intressenter” avser ett av Nordic Capital nybildat svenskt aktiebolag, Off The Shelf 10043 AB, med org.nr. 559097-5743 under namnändring till NDX Intressenter AB och med registrerad adress på c/o Advokatfirman Cederquist KB, Box 1670, 111 96 Stockholm.

Marknadsnyheter

Exelity AB (publ) offentliggör NAV-kurs 104,64 för december 2024

Stockholm 2 januari 2025 – Exelity AB (publ), (nedan kallat Fonden), i vilken allmänheten och institutionella investerare givits möjlighet att teckna Vinstandelslån.

Exelity AB (publ) är noterat på Nordic AIF Sweden-segmentet under Main Regulated vid NGM i Stockholm.

Fondens namn på NGM är Exelity Kapitalandelsbevis 1 med symbolen EXLY1.

– Fondens NAV-kurs är satt till 104,64 för december 2024

(NAV kursen anges i procent av nominellt belopp)

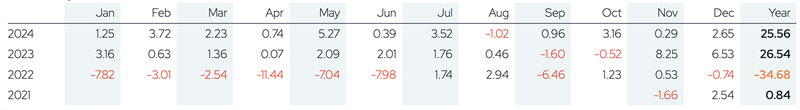

Fondens utveckling

Denna information är sådan som Exelity AB (publ) är skyldigt att offentliggöra enligt EU:s marknadsmissbruksförordning (EU) 596/2014. Informationen lämnades, genom ovanstående kontaktpersons försorg, för offentliggörande den 2 januari 2025 kl.15:25 CET

För ytterligare information, vänligen kontakta:

Marlon Värnik, VD, tfn +46-70-270 71 63, marlon@exelity.se

Om Finserve AB

Finserve Nordic AB står under tillsyn och kontroll av Finansinspektionen i Sverige, med tillstånd att bedriva verksamhet inkluderande förvaltning av UCITS, AIF, diskretionär portföljförvaltning (LAIF/LVF),och investeringsrådgivning.

Marknadsnyheter

Market Notice 1/25 – Hunter Capital AB (publ)´s share, HUNTER, is transferred to the ordinary list on January 2, 2025

Following today’s press release from Spotlight, the company’s share has been moved to Spotlight’s ordinary list.

The share has been listed on Spotlight’s Observation List since December 2, 2024

Information about the share:

Shortname: HUNTER

ISIN-code: SE0022087649

Orderbook-ID: 303573

CFI: ESVUFR

FISN: HUNTERCAP/SH

Organization number: 559223-8827

LEI: 549300OXLYWDJAFSB231

Stockholm January 2, 2025

Spotlight Stock Market

08-511 68 000

backoffice@spotlightstockmarket.com

Marknadsnyheter

Hunter Capital AB:s aktie, HUNTER, återförs till ordinarie lista

Pressmeddelande 2025-01-02

(for English version see below)

Hunter AB:s aktie har sedan 2 december 2024 handlats på Spotlight Stock Markets observationslista.

Med hänvisning till dagens pressmeddelande från Oliver Aleksov och Milad Pournouri har Spotlight Stock Market beslutat att bolagets aktie ska återföras till Spotlight Stock Markets ordinarie lista från och med idag, den 2 januari 2025.

Spotlight Stock Market

08-511 68 000

E-post: trading@spotlightstockmarket.com

Om Spotlight

Spotlight Stock Market är handelsplats som vill göra det enklare och tryggare och synligare för tillväxtbolag att bli och vara noterade. Samtidigt erbjuder företaget investerare möjligheten att bli delägare i tillväxtbolag på ett enklare och tryggare sätt. Hos Spotlight Stock Market finns fler än 140 noterade tillväxtbolag från olika branscher. Spotlight Stock Market grundades 1997, har 20 anställda och huvudkontor i Stockholm. Läs mer på www.spotlightstockmarket.com

Press release January 2, 2025

Hunter capital AB´s share, HUNTER, will be transferred to Spotlight Stock Market’s ordinary list

Since December 2, 2024 Hunter Capital AB:s share has been traded on Spotlight Stock Market’s observation list.

With reference to today’s press release from Oliver Aleksov and Milad Pournouri, Spotlight Stock Market has decided to transfer the company’s share to Spotlight Stock Market’s ordinary list as of today January 2, 2025.

Spotlight Stock Market

+ 46 8-511 68 000

E-mail: trading@spotlightstockmarket.com

About Spotlight

Spotlight Stock Market is a market place that wants to make it easier, safer and more visible for growth companies to become and be listed. The company also offers investors the opportunity to become shareholders in growth companies in an easier and safer way. At Spotlight Stock Market there are more than 140 listed growth companies from different industries. Spotlight Stock Market was founded 1997, have 20 employees and head office in Stockholm. Read more at www.spotlightstockmarket.com

-

Analys från DailyFX9 år ago

EUR/USD Flirts with Monthly Close Under 30 Year Trendline

-

Marknadsnyheter2 år ago

Marknadsnyheter2 år agoUpptäck de bästa verktygen för att analysera Bitcoin!

-

Marknadsnyheter5 år ago

BrainCool AB (publ): erhåller bidrag (grant) om 0,9 MSEK från Vinnova för bolagets projekt inom behandling av covid-19 patienter med hög feber

-

Analys från DailyFX11 år ago

Japanese Yen Breakout or Fakeout? ZAR/JPY May Provide the Answer

-

Analys från DailyFX11 år ago

Price & Time: Key Levels to Watch in the Aftermath of NFP

-

Marknadsnyheter2 år ago

Marknadsnyheter2 år agoDärför föredrar svenska spelare att spela via mobiltelefonen

-

Analys från DailyFX7 år ago

Gold Prices Falter at Resistance: Is the Bullish Run Finished?

-

Nyheter6 år ago

Nyheter6 år agoTeknisk analys med Martin Hallström och Nils Brobacke