Marknadsnyheter

BNP Paribas Cardif och Northmill Bank inleder samarbete

Försäkringsbolaget BNP Paribas Cardif, världsledande inom låneskydd, meddelar idag att man ingår ett nordiskt partnersamarbete med Northmill, en av Europas mest snabbväxande digitala banker. Samarbetet innebär bland annat att Northmills kunder kommer att erbjudas ett försäkringsskydd som kan täcka låne- eller kreditkostnader vid arbetslöshet, sjukskrivning, kritisk sjukdom, sjukhusvistelse eller dödsfall. Samarbetsparterna kommer att förmedla försäkringsskydden via en digital distributionsmodell på den nordiska marknaden.

Utifrån en djupgående marknadskännedom inom både bank- och försäkringssegmentet kommer BNP Paribas Cardif och Northmill att lansera ett flertal försäkringsprodukter för att möta kundernas efterfrågan av ett bättre och tryggare försäkringsskydd. I flera produkter utökas skyddet med fler riskmoment, exempelvis ersättning vid kritisk sjukdom och sjukhusvistelse. Genom samarbetet med den ledande svenska fintech-banken, fortsätter BNP Paribas Cardif sin tillväxtresa i Norden.

”Northmill är en snabbrörlig bank med en stark position inom digital utveckling. Det är något som vi ser som stora styrkor i en samarbetspartner. Tillsammans kommer vi att leverera morgondagens låneskydd genom en sömlös kundresa som skapar trygghet för Northmills kunder, säger Åsa Blessner, vd, BNP Paribas Cardif i Norden.

Parterna har tecknat ett avtal som betyder att BNP Paribas Cardifs försäkringar integreras direkt i Northmills digitala plattform. Inledningsvis erbjuds produkterna till dem som tecknar ett privatlån eller ansöker om en kredit. Northmills kunder kommer därmed få en tryggare försäkring och låneresa som stärker bankens vision om en personlig, omtänksam och enkel bankupplevelse med ambitionen att förbättra kundernas finansiella liv.

”Vi är mycket glada över samarbetet med BNP Paribas Cardif. Med attraktiva produkter, heldigitala processer och välutvecklade API-lösningar är de den bästa partnern för oss inom låneskyddsförsäkringar. Genom partnerskapet kan vi både öka kundnyttan, kundlojaliteten och sänka våra egna kreditförluster”, säger Saman Jabbari, Senior Insurance Product Manager på Northmill.

Lanseringen av den nya försäkringslösningen kommer ske i början på 2025.

Presskontakt:

Jennie Casselborg

+46 (0) 70 895 0135 | jennie.casselborg@bnpparibas.com

OM BNP PARIBAS CARDIF

BNP Paribas Cardif är världsledande inom bancassurance-partnerskap, och förser sina mer än 80 miljoner kunder med produkter och tjänster som låter dem förverkliga sina mål samtidigt som de skyddar sig mot oförutsedda händelser. BNP Paribas Cardif har åtagit sig att ha en positiv inverkan på samhället och att göra försäkringar mer tillgängliga. Försäkringsbolaget är ett dotterbolag till BNP Paribas och har en unik affärsmodell som bygger på Partnersamarbeten. De skapar lösningar för mer än 500 distributörer inom en mängd olika sektorer – inklusive banker och finansinstitut, företag inom fordonssektorn, återförsäljare, telekommunikationsföretag och energiföretag – samt för finansiella rådgivare och mäklare som marknadsför produkterna till sina kunder. Med närvaro i mer än 30 länder och starka positioner i Europa, Asien och Latinamerika är BNP Paribas Cardif en global specialist inom personförsäkringar, världsledande inom Låneskydd*. Med över 8 000 anställda över hela världen hade BNP Paribas Cardif en bruttopremieinkomst på 30 miljarder EUR 2023. Följ de senaste nyheterna om BNP Paribas på Linkedin, X eller på bnpparibascardif.com

*Källa: Finaccord – 2023

OM NORTHMILL

Northmill Bank har en vision om att förbättra ekonomin för privatpersoner och företag genom innovativa tekniska lösningar. Idag hjälper vi över 2 500 företagare och 600 000 slutkunder genom att erbjuda finansiella tjänster som kombinerar användarvänlighet och säkerhet. Vi riktar oss särskilt mot små och medelstora företag och erbjuder bland annat flexibla företagslån, kassasystem och betala senare-lösningar. Snart kommer vi även att erbjuda spar- och transaktionskonton för företag samt företagskort. Northmill är dedikerat till att skapa långsiktiga värden för våra kunder. Vi står under tillsyn av Finansinspektionen och omfattas av lagen (2004:297) om bank- och finansieringsrörelse, vilket säkerställer att vi alltid arbetar med högsta standard av säkerhet och tillförlitlighet.

Marknadsnyheter

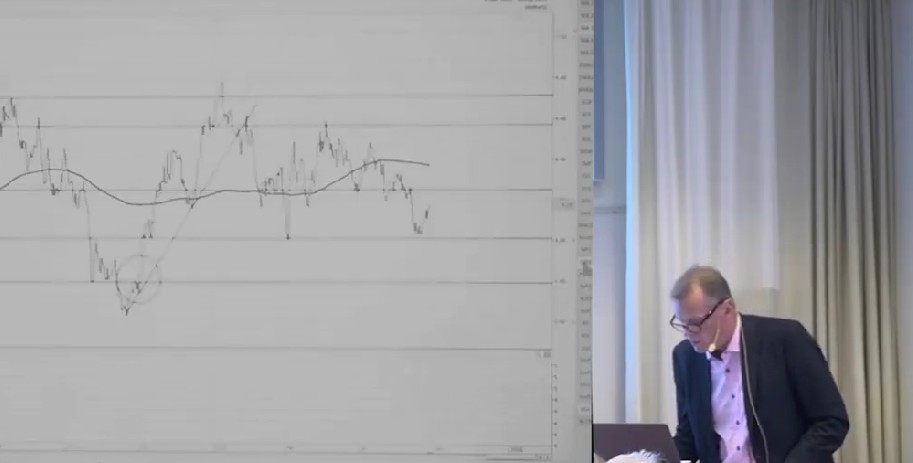

Teknisk analys på flera marknader med Anders Haglund

Anders Haglund går igenom den tekniska analysen på flera marknader samt även några olika enskilda aktier.

Marknadsnyheter

JRS chefsstrateg Torbjörn Söderberg om börsen framåt

JRS chefsstrateg Torbjörn Söderberg pratar med Jesper Norberg på EFN om börsens väg framåt. Man tar upp värderingar och makro, samt hur han själv väljer att agera.

Marknadsnyheter

Kreditkort skapar problem för USAs konsumenter – CNBC granskar

CNBC tittar närmare på hur kreditkort skapar problem för konsumenterna i USA som får betala räntor på upp till 36 %, och ovanpå det kommer nya avgifter. När det skapar så här stora problem blir det ett problem för ekonomin som helhet, det är inte bara ett individuellt problem.

CNBC granskar kreditkort och problemen de skapar

Vi skrev nyligen om rekordhög belåning hos investerare i USA. Det är samma sak här, när det är så många individer som är så hårt belånade blir det ett problem för hela aktiemarknaden.

-

Analys från DailyFX10 år ago

EUR/USD Flirts with Monthly Close Under 30 Year Trendline

-

Marknadsnyheter5 år ago

BrainCool AB (publ): erhåller bidrag (grant) om 0,9 MSEK från Vinnova för bolagets projekt inom behandling av covid-19 patienter med hög feber

-

Marknadsnyheter3 år ago

Marknadsnyheter3 år agoUpptäck de bästa verktygen för att analysera Bitcoin!

-

Analys från DailyFX12 år ago

Japanese Yen Breakout or Fakeout? ZAR/JPY May Provide the Answer

-

Marknadsnyheter2 år ago

Marknadsnyheter2 år agoDärför föredrar svenska spelare att spela via mobiltelefonen

-

Analys från DailyFX12 år ago

Price & Time: Key Levels to Watch in the Aftermath of NFP

-

Analys från DailyFX8 år ago

Gold Prices Falter at Resistance: Is the Bullish Run Finished?

-

Nyheter7 år ago

Nyheter7 år agoTeknisk analys med Martin Hallström och Nils Brobacke