Marknadsnyheter

Byggmax ersätter Black Friday med Fixarfredag

Årligen spenderar genomsnittssvensken cirka 200 000 kronor på att köpa nytt – men bara 27 kronor på att reparera sina saker*. I samband med Black Friday går Byggmax mot strömmen och satsar på “Fixarfredag” – ett initiativ för att uppmuntra fler att förnya och ta hand om saker man redan äger.

Sista veckan i november infaller årets Black Week, en vecka då svenskarna väntas handla för nära 9 miljarder kronor*. För att inspirera till att i stället underhålla och förlänga livslängden på sina prylar ersätter Byggmax för fjärde året i rad Black Friday med “Fixarfredag” och delar tips och guider kring byggnadsvård, underhåll och reparationer.

– Att vårda och reparera är alltid det mest hållbara valet – både för plånboken och miljön. Genom Fixarfredag vill vi inspirera fler att tänka hållbart och visa vägen till smarta val när det kommer till att renovera och ta hand om sitt hem, säger Karl Strandlund, VD för Byggmax.

I en undersökning från Byggmax genomförd av Kantar SIFO uppger nära en tredjedel av husägare (29%) att hållbara materialval är den viktigaste faktorn vid val av bygghandel. Viktigast för de flesta är dock priset (34%) och jämförbara priser är också den främsta faktorn som skulle få fler husägare att välja hållbara produkter enligt undersökningen.

– Vår affärsidé bygger på att alltid erbjuda bästa möjliga pris, det gäller inte minst våra hållbara produkter. Hos oss är hållbara val inte nödvändigtvis dyrare val – något som ger fler möjlighet att renovera och förnya med klimat och miljö i åtanke, säger Karl Strandlund, VD för Byggmax.

Läs mer om Fixarfredag och hållbara byggprodukter på https://www.byggmax.se/fixarfredag

*Källa: SCB och Centrum för konsumtionsforskning, Göteborgs universitet.

*Källa: Svensk Handel, 2023.

Undersökningsresultaten i korthet:

- De viktigaste faktorerna för husägare vid val av bygghandel är pris (34%), hållbara val (29%) och drive-in (23%).

- 6 av 10 husägare (62%) gör medvetna val för att byggprojektet ska vara hållbart.

- De viktigaste faktorerna som skulle få fler husägare att välja hållbara alternativ i bygghandeln är att priset är samma som för konventionella produkter (50%) och att tydlig hållbarhetsinformation finns vid produkten (40%).

Om undersökningen: Undersökningen är riksrepresentativ och genomförd av Kantar på uppdrag av Byggmax. Totalt har 1 002 villa- eller fritidshusägare deltagit i undersökningen mellan den 22 och 29 januari 2024.

För mer information, vänligen kontakta:

Karl Sandlund, CEO Byggmax Group

Tel: 076-119 01 84

E-post: karl.sandlund@byggmax.se

Om Byggmax

Byggmax erbjuder byggmaterial och gör-det-själv-produkter av hög kvalitet till bästa pris, på ett enkelt och schysst sätt. Oavsett budget eller tidigare erfarenheter, ger vi våra kunder kunskap och självförtroendet att fullfölja sina byggdrömmar. Alla har rätt till ett fantastiskt hem! Med över 200 butiker i Sverige, Norge, Finland och Danmark och en populär e-handel är Byggmax en av Nordens ledande detaljhandelskedjor inom bygg- och gör-det-själv-produkter. Koncernen omsatte 6,1 miljarder kronor år 2023 och är noterad på Nasdaq sedan 2010.

Taggar:

Marknadsnyheter

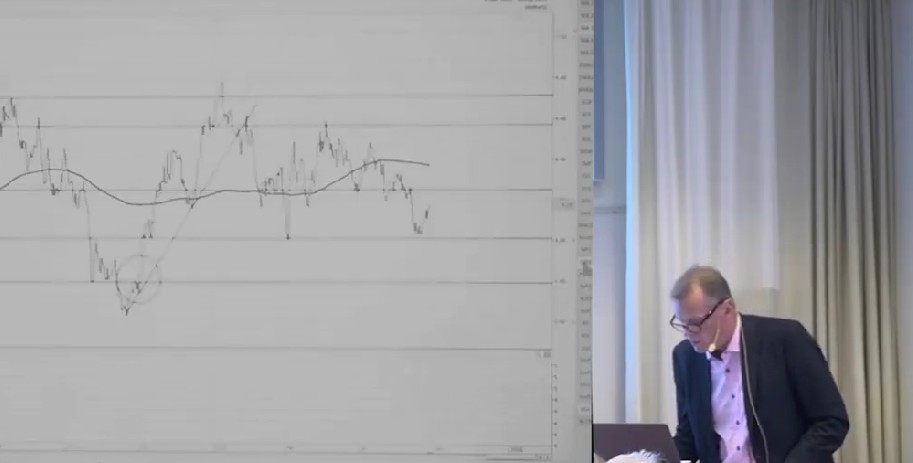

Teknisk analys på flera marknader med Anders Haglund

Anders Haglund går igenom den tekniska analysen på flera marknader samt även några olika enskilda aktier.

Marknadsnyheter

JRS chefsstrateg Torbjörn Söderberg om börsen framåt

JRS chefsstrateg Torbjörn Söderberg pratar med Jesper Norberg på EFN om börsens väg framåt. Man tar upp värderingar och makro, samt hur han själv väljer att agera.

Marknadsnyheter

Kreditkort skapar problem för USAs konsumenter – CNBC granskar

CNBC tittar närmare på hur kreditkort skapar problem för konsumenterna i USA som får betala räntor på upp till 36 %, och ovanpå det kommer nya avgifter. När det skapar så här stora problem blir det ett problem för ekonomin som helhet, det är inte bara ett individuellt problem.

CNBC granskar kreditkort och problemen de skapar

Vi skrev nyligen om rekordhög belåning hos investerare i USA. Det är samma sak här, när det är så många individer som är så hårt belånade blir det ett problem för hela aktiemarknaden.

-

Analys från DailyFX10 år ago

EUR/USD Flirts with Monthly Close Under 30 Year Trendline

-

Marknadsnyheter5 år ago

BrainCool AB (publ): erhåller bidrag (grant) om 0,9 MSEK från Vinnova för bolagets projekt inom behandling av covid-19 patienter med hög feber

-

Marknadsnyheter3 år ago

Marknadsnyheter3 år agoUpptäck de bästa verktygen för att analysera Bitcoin!

-

Analys från DailyFX12 år ago

Japanese Yen Breakout or Fakeout? ZAR/JPY May Provide the Answer

-

Marknadsnyheter2 år ago

Marknadsnyheter2 år agoDärför föredrar svenska spelare att spela via mobiltelefonen

-

Analys från DailyFX12 år ago

Price & Time: Key Levels to Watch in the Aftermath of NFP

-

Analys från DailyFX8 år ago

Gold Prices Falter at Resistance: Is the Bullish Run Finished?

-

Nyheter7 år ago

Nyheter7 år agoTeknisk analys med Martin Hallström och Nils Brobacke