Marknadsnyheter

Evolution: Bokslutskommuniké 2024

- Styrelsen föreslår en utdelning om 2,80 EUR per aktie (2,65)

- Styrelsen avser att återköpa aktier upp till 500 MEUR

- Vid slutet av perioden uppgick antalet bord till drygt 1 700 (1 600)

Fjärde kvartalet 2024 (4 kv 2024)

- Totala rörelseintäkter ökade med 31,5% till 625,3 MEUR (475,3) varav;

- Nettoomsättningen ökade med 12,3% till 533,8 MEUR (475,3)

- Övriga rörelseintäkter 91,4 MEUR (-), övriga rörelseintäkter avser reducerad tilläggsköpeskilling

- EBITDA ökade med 35,0% till 455,0 MEUR (337,0), motsvarande en marginal om 72,8% (70,9)

- Justerad EBITDA (exklusive övriga rörelseintäkter) ökade med 7,9% till 363,6 MEUR (337,0), motsvarande en marginal om 68,1% (70,9)

- Periodens resultat uppgick till 377,1 MEUR (282,9)

- Resultat per aktie uppgick till 1,83 EUR (1,32)

Januari-december 2024 (2023)

- Totala rörelseintäkter ökade med 23,1% till 2 214,1 MEUR (1 798,6) varav;

- Nettoomsättningen ökade med 14,7% till 2 063,1 MEUR (1 798,6)

- Övriga rörelseintäkter 151,1 MEUR (-), övriga rörelseintäkter avser reducerad tilläggsköpeskilling

- EBITDA ökade med 23,2% till 1 561,8 MEUR (1 267,4), motsvarande en marginal om 70,5% (70,5)

- Justerad EBITDA (exklusive övriga rörelseintäkter) ökade med 11,3% till 1 410,7 MEUR (1 267,4), motsvarande en marginal om 68,4% (70,5)

- Årets resultat uppgick till 1 244,0 MEUR (1 070,9)

- Resultat per aktie uppgick till 5,94 EUR (5,01)

Kommentarer från vd Martin Carlesund:

För det fjärde kvartalet 2024 rapporterar Evolution en nettoomsättning om 533,8 MEUR och en justerad EBITDA om 363,6 MEUR, vilket motsvarar en omsättningstillväxt om 12,3 procent jämfört med samma period föregående år och en justerad EBITDA-marginal på 68,1 procent. Omsättningstillväxten rensat för valutaeffekter uppskattas uppgå till16 procent för det fjärde kvartalet. Utöver nettoomsättningen inkluderar kvartalet även övriga rörelseintäkter av engångskaraktär om 91,4 MEUR relaterade till reducerad skuld för tilläggsköpeskilling. För helåret 2024 är nettoomsättningstillväxten 14,7 procent och den justerade EBITDA-marginalen 68,4 procent.

Under det gångna året har Evolution stärkt sin position som världens ledande leverantör och innovatör av kasinospel online. Men det har även varit ett år där vi har hanterat flertalet utmaningar såsom sabotage mot vår studio i Georgien, cyberattacker i Asien och även höjd skattesats. För 2025 fortsätter vår högsta prioritet att vara tillväxt och att ta marknadsandelar på den expanderande marknaden för onlinekasino. Expansionen fortsätter 2025 – med en något dyrare resursmix, med hänsyn tagen till situationen i Asien och ett stärkt fokus på reglerade marknader, ser vi en effekt på marginalen. Vi uppskattar att EBITDA-marginalen för helåret 2025 kommer att ligga i intervallet 66-68 procent. Vi har skalbarhet i vår affärsmodell och på längre sikt finns det goda möjligheter till högre marginaler.

Vi fortsätter att förnya och utveckla vår världsledande produktportfölj. Nyckeln till vår framtida framgång är att fortsätta att ge spelarna en spännande, underhållande och fulländad spelupplevelse. Under det senaste året har vi investerat i vår patentportfölj och vi ökar nu våra ansträngningar mot intrång och förfalskade versioner av våra spel. Våra spelreleaser för 2024 har utvecklats mycket väl och motsvarat mina högt ställda förväntningar från början av året. Våra ”Product Leap”-år kommer att fortsätta in i 2025. Jag är glad att kunna säga att vår lanseringsplan för det kommande året är den starkaste och mest solida någonsin. Den innehåller spel med helt ny mekanik, många spel som har en verkligt global publik, samt stegvisa förbättringar av våra klassiker. Bland de tillkännagivna titlarna finns det efterlängtade Marble Race, ett nytt fantastiskt fiskespel, ett spektakulärt Crash-spel, den omedelbara klassikern Fireball Roulette och utökningar av vår unika Blackjack-portfölj samt många andra lanseringar.

Vi upplevde ett starkt momentum under årets sista kvartal i Nordamerika, Latinamerika och Europa. Utvecklingen i Asien är oförändrad jämfört med föregående kvartal då vi fortsätter att möta utmaningar från cyberattacker mot vår videodistribution i regionen.

Vårt Live Casino-erbjudande fortsätter att utvecklas väl under det fjärde kvartalet med en tillväxt på 13,3 procent jämfört med samma period föregående år. Vi avslutar året med över 1 700 bord, en nettoökning med cirka 100 bord. Under året adderade vi över 300 bord till nätverket, vilket jag är nöjd över, men med en kraftigt reducerad kapacitet i vår studio i Georgien är denna kapacitetsökning inte tillräcklig. Vi arbetar för närvarande utan några störningar i Georgien och förväntar oss att behålla den nuvarande kapaciteten samtidigt som vi ökar expansionstakten i andra studior.

För att möta den fortsatt starka efterfrågan på Live Casino kommer vi att fortsätta investera för tillväxt under 2025. Vi har pågående projekt för nya studios i Brasilien och Filippinerna och jag förväntar mig att vi totalt kommer att öppna 3-4 nya studios under året. För 2025 uppskattar vi att totala investeringar uppgår till cirka 140 MEUR i linje med 2024.

Vi bibehåller den positiva trenden av stegvisa förbättringar av vårt RNG-erbjudande och jag är nöjd med lanseringarna under det fjärde kvartalet, vilka resulterade i en tillväxt om 6,7 procent jämfört med samma period föregående år. De förbättringar som gjorts av vår plattform under året börjar ge tydlig effekt. Vi kommer att hålla en hög takt med lanseringar av nya RNG-spel under 2025.

Det regulatoriska landskapet i vår bransch utvecklas ständigt och allt fler länder inför en nationell reglering för onlinekasino. Vi ser positivt på denna utveckling och anser att det är en långsiktig tillväxtmotor för branschen då det över tid attraherar nya slutanvändare och förtydligar hur B2C-operatörer kan adressera marknaden. Som B2B-leverantör av spel har vi också licenser på flera marknader och behöver anpassa oss i takt med att regleringen utvecklas. Vi har genomfört ytterligare tekniska åtgärder för att avgränsa de reglerade marknaderna och säkerställa att våra spel endast är tillgängliga via lokalt licensierade B2C-operatörer på marknader där lokala licenser finns tillgängliga. Denna förändring återspeglas i vår sänkta marginalprognos för året.

Som nämnts uppvisade tre av våra fyra regioner en stark utveckling under kvartalet. Nordamerika fortsatte sin starka utveckling från föregående kvartal. Utökad bordskapacitet och nya spelreleaser understödjer Live Casino och förbättrad RNG indikerar att regionen har vänt utvecklingen. I Europa har vi haft en stabil utveckling under året med en tillväxt på cirka 10 procent. Vi har ett mycket spännande år framför oss i Latinamerika, där den brasilianska marknaden regleras från och med januari 2025, och där vår kommande lokala studio kommer att vara viktig för att tillgodose efterfrågan i landet. Vi utökar också bordskapaciteten i Colombia för den spansktalande delen av den latinamerikanska marknaden samt för marknader utanför regionen. 2024 har varit ett svårt år i Asien och regionen påverkades fortsatt av cyberattacker under det fjärde kvartalet. Intäkterna under kvartalet är oförändrade jämfört med föregående kvartal. Vi fortsätter arbetet med att lösa situationen med full kraft men som vi meddelade i Q3 förväntar vi oss att detta kommer att ta några kvartal. Utvecklingen i Asien återspeglas också i vår sänkta marginalprognos för 2025.

Styrelsen föreslår en utdelning på 2,80 EUR (2,65) per aktie för 2024, i linje med vår utdelningspolicy. Därutöver avser styrelsen att återköpa aktier för upp till 500 MEUR under 2025, i linje med vårt ramverk för kapitalallokering.

Evolution är mycket lönsamt, skuldfritt och med ett starkt kassaflöde som ger kapitalavkastning till aktieägarna. Vi är mycket välpositionerade för 2025, och jag ser fram emot vad vi kan göra under året för att fortsätta maximera resultatet efter skatt för våra aktieägare. Jag är också tacksam för det hårda arbete och det sätt på vilket vårt Evolution-team har tagit sig an och löst alla utmaningar under det gångna året. Med stor beslutsamhet, alltid lika paranoida, hårt arbete och professionalism har våra medarbetare fört Evolution till en utmärkt position för framtida tillväxt. Vi kommer oförtrutet att fortsätta att sträva efter att göra Evolution lite bättre varje dag även under 2025.

För ytterligare information, kontakta:

Jacob Kaplan, CFO, ir@evolution.com

Denna information är sådan som Evolution AB (publ) är skyldigt att offentliggöra enligt EU:s marknadsmissbruksförordning. Informationen lämnades, genom ovanstående kontaktpersons försorg, för offentliggörande den 30 januari 2025 klockan 7.30 CET.

Presentation för investerare, analytiker och media

VD Martin Carlesund och CFO Jacob Kaplan presenterar rapporten och svarar på frågor torsdagen den 30 januari 2025 klockan 9.00 CET via en telefonkonferens. Presentationen sker på engelska och kan även följas online.

Delta via telefonkonferens: https://conference.financialhearings.com/teleconference/?id=50051575

Delta via webcast: https://evolution.events.inderes.com/q4-report-2024/register

Evolution AB (publ) (”Evolution”) utvecklar, producerar, marknadsför och licensierar ut fullt integrerade onlinekasinolösningar till speloperatörer. Sedan bolagets start 2006 har Evolution utvecklats till en ledande B2B-leverantör med över 800 operatörer som kunder. Koncernen har cirka 21 000 anställda i studior i Europa, Nord- och Sydamerika. Moderbolaget är baserat i Sverige och noterat på Nasdaq Stockholm med ticker EVO. Besök www.evolution.com för mer information.

Evolution är licensierad och reglerad av Malta Gaming Authority under licensen MGA/B2B/187/2010. Evolution är även licensierad och reglerad i flera ytterligare jurisdiktioner exempelvis Storbritannien, Belgien, Kanada, Rumänien och Sydafrika med flera.

Marknadsnyheter

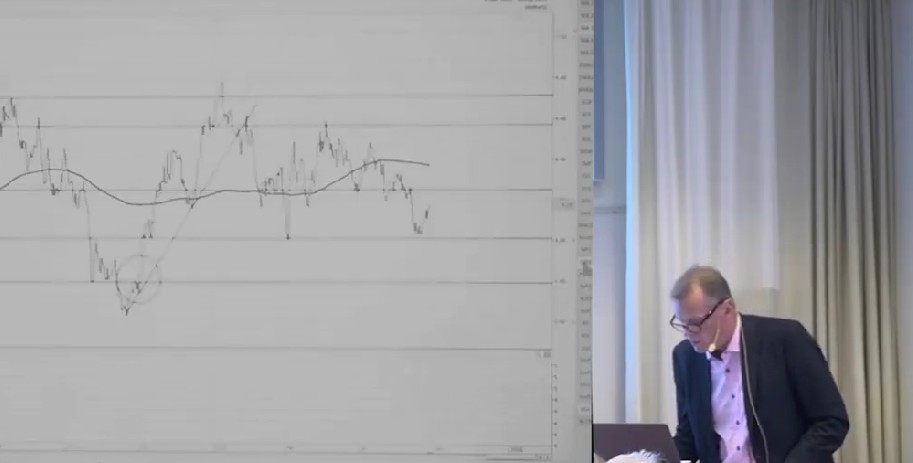

Teknisk analys på flera marknader med Anders Haglund

Anders Haglund går igenom den tekniska analysen på flera marknader samt även några olika enskilda aktier.

Marknadsnyheter

JRS chefsstrateg Torbjörn Söderberg om börsen framåt

JRS chefsstrateg Torbjörn Söderberg pratar med Jesper Norberg på EFN om börsens väg framåt. Man tar upp värderingar och makro, samt hur han själv väljer att agera.

Marknadsnyheter

Kreditkort skapar problem för USAs konsumenter – CNBC granskar

CNBC tittar närmare på hur kreditkort skapar problem för konsumenterna i USA som får betala räntor på upp till 36 %, och ovanpå det kommer nya avgifter. När det skapar så här stora problem blir det ett problem för ekonomin som helhet, det är inte bara ett individuellt problem.

CNBC granskar kreditkort och problemen de skapar

Vi skrev nyligen om rekordhög belåning hos investerare i USA. Det är samma sak här, när det är så många individer som är så hårt belånade blir det ett problem för hela aktiemarknaden.

-

Analys från DailyFX10 år ago

EUR/USD Flirts with Monthly Close Under 30 Year Trendline

-

Marknadsnyheter5 år ago

BrainCool AB (publ): erhåller bidrag (grant) om 0,9 MSEK från Vinnova för bolagets projekt inom behandling av covid-19 patienter med hög feber

-

Marknadsnyheter3 år ago

Marknadsnyheter3 år agoUpptäck de bästa verktygen för att analysera Bitcoin!

-

Analys från DailyFX12 år ago

Japanese Yen Breakout or Fakeout? ZAR/JPY May Provide the Answer

-

Marknadsnyheter2 år ago

Marknadsnyheter2 år agoDärför föredrar svenska spelare att spela via mobiltelefonen

-

Analys från DailyFX12 år ago

Price & Time: Key Levels to Watch in the Aftermath of NFP

-

Analys från DailyFX8 år ago

Gold Prices Falter at Resistance: Is the Bullish Run Finished?

-

Nyheter7 år ago

Nyheter7 år agoTeknisk analys med Martin Hallström och Nils Brobacke