Marknadsnyheter

INVISIO Communications kallar till årsstämma

Aktieägarna i INVISIO Communications AB kallas härmed till årsstämma tisdagen den 5 maj 2020, kl. 13.00 i IVA:s konferenslokaler, Grev Turegatan 16 i Stockholm. Inregistrering sker från kl. 12.45.

RÄTT ATT DELTA OCH ANMÄLAN

Den som vill delta i bolagsstämman ska

- dels vara införd i den av Euroclear Sweden AB förda aktieboken tisdagen den 28 april 2020,

- dels anmäla sig för deltagande på bolagsstämman senast tisdagen den 28 april 2020.

Anmälan ska göras skriftligen till INVISIO Communications AB, Att: Bolagsstämma, Box 151, 201 21 Malmö eller per e-post till bolagsstamma@invisio.com. Vid anmälan bör aktieägarens namn, person- eller organisationsnummer, adress, telefonnummer under kontorstid, aktieinnehav samt namn på eventuella ombud och biträden uppges.

Om deltagande ska ske med stöd av fullmakt är vi tacksamma om sådan ges in redan i samband med anmälan. Fullmaktsformulär finns tillgängligt hos bolaget och på bolagets webbplats www.invisio.com. Den som företräder juridisk person ombeds visa upp kopia av registreringsbevis eller motsvarande behörighetshandlingar utvisande behörig firmatecknare.

Den som låtit förvaltarregistrera sina aktier måste, för att ha rätt att delta i stämman, genom förvaltares försorg låta registrera aktierna i eget namn, så att vederbörande är registrerad i den av Euroclear Sweden AB förda aktieboken tisdagen den 28 april 2020.

Viktig information med anledning av Covid-19 (coronaviruset)

För aktieägare som känner sig oroliga för smittspridning med anledning av det nya coronaviruset vill INVISIO Communications understryka möjligheten att inte närvara personligen vid årsstämman utan att istället delta via ombud. Motsvarande möjlighet rekommenderar INVISIO Communications även för personer som känner sig sjuka, ingår i någon riskgrupp eller personer som har befunnit sig i ett område med smittspridning eller som har varit i nära kontakt med någon som är smittad med det nya coronaviruset. Detta för att undvika ytterligare smittspridning.

Årsstämman kommer hållas så effektiv och kort som möjligt genom att VD-anförande utgår samt att den allmänna frågestunden kommer vara begränsad. Ingen förtäring kommer bjudas på före eller efter stämman. Deltagande av bolagsledningen, bolagets styrelse och övriga närvarande som inte är aktieägare kommer begränsas. VD-anförande kommer att spelas in och läggas upp på hemsidan efter årsstämman.

Behandling av personuppgifter

I samband med anmälan kommer INVISIO Communications behandla de personuppgifter som efterfrågas enligt ovan om aktieägare. De personuppgifter som samlas in från aktieboken, anmälan om deltagande i årsstämman samt uppgifter om ombud och biträden kommer att användas för registrering, upprättande av röstlängd för årsstämman och, i förekommande fall, stämmoprotokoll. Personuppgifterna kommer endast användas för årsstämman. För ytterligare information om INVISIO Communications behandling av personuppgifter och dina rättigheter, se INVISIO Communications webbplats www.invisio.com under rubriken ”Aktieägares personuppgifter” (som finns under avsnittet ”Investerare” och rubriken ”Aktieinformation”).

FÖRSLAG TILL DAGORDNING

- Stämmans öppnande.

- Val av ordförande vid stämman.

- Godkännande av dagordning vid stämman.

- Upprättande och godkännande av röstlängd.

- Val av en eller två justeringspersoner.

- Prövning av om stämman har blivit behörigen sammankallad.

- Framläggande av årsredovisning och revisionsberättelse samt koncernredovisning och koncernrevisionsberättelse.

- Fastställande av resultat- och balansräkning samt koncernresultat- och koncernbalansräkning.

- Beslut om dispositioner beträffande bolagets resultat enligt den fastställda balansräkningen samt vid utdelning, fastställande av avstämningsdag för denna.

- Beslut om ansvarsfrihet för styrelseledamöter och verkställande direktör.

- Beslut om antalet styrelseledamöter.

- Fastställande av arvoden åt styrelseledamöter och revisor.

- Val av styrelseledamöter och styrelseordförande.

- Fastställande av antal revisorer och val av revisor.

- Godkännande av ordning för valberedningen.

- Beslut om riktlinjer för ersättning till ledande befattningshavare.

- Beslut om antagande av ett personaloptionsprogram, emission av teckningsoptioner samt överlåtelse av teckningsoptioner.

- Beslut om ändring av bolagsordningen.

- Stämmans avslutande.

VALBEREDNINGENS BESLUTSFÖRSLAG

Val av ordförande vid stämman (punkt 2)

Valberedningen föreslår att Annika Andersson väljs till ordförande vid årsstämman.

Beslut om antalet styrelseledamöter samt val av styrelseledamöter och styrelseordförande (punkterna 11, 13)

Valberedningen föreslår att styrelsen ska bestå av sex ordinarie stämmovalda styrelseledamöter, utan suppleanter.

Valberedningen föreslår, för tiden intill slutet av nästa årsstämma, omval av styrelseledamöterna Annika Andersson, Charlotta Falvin, Lage Jonason, Martin Krupicka, Ulrika Hagdahl samt Charlott Samuelsson. Valberedningen föreslår omval av Annika Andersson som styrelseordförande.

Närmare uppgifter om de föreslagna styrelseledamöterna finns på www.invisio.com.

Fastställande av arvoden åt styrelseledamöter och revisor (punkt 12)

Valberedningen föreslår att arvodet till styrelsens ordförande höjs från 450 000 kronor till 500 000 kronor och till var och en av styrelsens övriga ledamöter från 180 000 kronor till 200 000 kronor. Valberedningen föreslår ett arvode om 80 000 kronor till revisionsutskottets ordförande och 60 000 kronor till ersättningsutskottets ordförande samt 40 000 kronor till en ledamot i ersättningsutskottet och 40 000 kronor var till maximalt två ledamöter i revisionsutskottet. Sammantaget innebär förslaget att ersättningen till styrelsens ledamöter kommer att uppgå till 1 760 000 kronor (jämfört med 1 550 000 kronor föregående period).

Valberedningen rekommenderar att styrelseledamöter äger aktier i bolaget till ett värde motsvarande ett års styrelsearvode (exklusive utskottsarvode). Aktierna bör förvärvas inom en tre-årsperiod.

Valberedningen föreslår att arvode till revisorn ska utgå enligt godkänd räkning.

Fastställande av antal revisorer och val av revisor (punkt 14)

Valberedningen föreslår, i enlighet med styrelsens rekommendation, att bolaget ska ha ett registrerat revisionsbolag som revisor och att det registrerade revisionsbolaget PricewaterhouseCoopers AB, omväljs som revisor för tiden intill slutet av årsstämman 2021. PricewaterhouseCoopers AB har informerat INVISIO Communications om att den auktoriserade revisorn Mats Åkerlund kommer att utses till huvudansvarig revisor om PricewaterhouseCoopers AB omväljs till revisor.

Godkännande av ordning för valberedningen (punkt 15)

En valberedning ska utses för tiden intill dess en ny valberedning utsetts för beredande och framläggande av förslag för aktieägarna på årsstämman avseende:

- ordförande för stämman,

- antal styrelseledamöter,

- val av styrelseledamöter och styrelseordförande,

- ersättning till styrelsens ordförande, ledamöter samt utskottsledamöter,

- val av revisor,

- ersättning till revisor, och

- andra frågor som eventuellt kan ankomma på en valberedning enligt svensk kod för bolagsstyrning.

Valberedningen ska bestå av fyra ledamöter, vilka ska utses enligt följande:

Valberedningen i INVISIO Communications har att tillvarata alla aktieägares intressen och säkerställa en professionell beredning av ett antal för styrelsearbetet i bolaget väsentliga frågor som avgörs av bolagsstämman. Av valberedningens ledamöter ska i normalfallet tre vara utsedda av bolagets tre största aktieägare och den fjärde vara styrelsens ordförande.

Styrelsens ordförande ska inför nästkommande årsstämma kontakta de tre största aktieägarna i bolaget på basis av ägaruppgifter per den 31 augusti, och kalla till ett första valberedningsmöte senast sju månader före stämman.

Om någon av de största aktieägarna avstår från att utse en ledamot i valberedningen ska styrelsens ordförande uppmana den ägare som kommer därnäst i storlek att utse en ledamot. Analysen av ägandet ska baseras på Euroclears förteckning över registrerade aktieägare samt på eventuella andra omständigheter som är kända för styrelsens ordförande. För den händelse en ledamot självmant avgår från valberedningen, ska den aktieägare som utsåg den avgående ledamoten utse en efterträdare, förutsatt att ägarbilden inte väsentligt förändrats.

Om ägarstrukturen i bolaget väsentligt förändras kan valberedningen välja att ändra sin sammansättning så att valberedningen på ett lämpligt sätt speglar ägarbilden i bolaget. Även om det sker förändringar i bolagets ägarstruktur behöver inga ändringar göras i valberedningens sammansättning vid mindre förändringar eller om en förändring inträffar mindre än tre månader före årsstämman om det inte är motiverat till följd av särskilda omständigheter.

Valberedningens ordförande är den ledamot som representerar den röstmässigt störste aktieägaren, om inte ledamöterna enas om annat. Dock ska vare sig styrelsens ordförande eller annan styrelseledamot vara valberedningens ordförande.

Valberedningen uppmuntras att kontakta såväl några större aktieägare, som inte utsett ledamot i valberedningen, som representanter för mindre ägare, för att utröna deras bedömningar i de angelägenheter som är valberedningens.

Ingen ersättning utgår till valberedningens ledamöter. Valberedningen har dock rätt att belasta bolaget med skäliga kostnader, till exempel för rekryteringskonsulter, om det bedöms erforderligt för att få ett lämpligt urval av kandidater till styrelsen.

Valberedningsinstruktionen är giltig till dess en kommande bolagsstämma beslutar ändra den.

STYRELSENS BESLUTSFÖRSLAG

Beslut om dispositioner beträffande bolagets resultat enligt den fastställda balansräkningen samt vid utdelning, fastställande av avstämningsdag för denna (punkt 9)

Till bolagsstämmans förfogande står balanserat resultat om 55 764 761 kronor samt årets resultat om -6 823 183 kronor, dvs. totalt 48 941 578 kronor. Styrelsen föreslår en utdelning om 0,85 kronor per aktie och att avstämningsdag för utdelningen ska vara torsdagen den 7 maj 2020. Beslutar årsstämman i enlighet med förslaget beräknas utdelningen betalas ut till aktieägarna runt tisdagen den 12 maj 2020. Yttrande enligt 18:4 aktiebolagslagen har lämnats med anledning av styrelsens förslag om utdelning. Resterande del av vinstmedlen föreslås balanseras i ny räkning.

Beslut om riktlinjer för ersättning till ledande befattningshavare (punkt 16)

Introduktion

Styrelsen föreslår följande riktlinjer för ersättning till ledande befattningshavare i INVISIO Communications-koncernen samt styrelseledamöter i moderbolaget, i den omfattning de erhåller ersättning utanför styrelseuppdraget, att gälla tillsvidare dock längst för tiden fram till årsstämman 2024. Riktlinjerna gäller för avtal som ingås efter årsstämmans 2020 beslut samt för det fall ändringar görs i befintliga avtal efter denna tidpunkt. Riktlinjerna omfattar inte ersättningar som beslutas av bolagsstämman.

Riktlinjernas främjande av bolagets affärsstrategi, långsiktiga intressen och hållbarhet

INVISIO Communications strategi för lönsam tillväxt är i korthet att öka marknadsandelen på befintliga marknader, bredda produktportföljen genom innovativ utveckling, expandera till nya geografier och bedriva verksamheten kostnadseffektivt. INVISIO Communications finansiella mål är att bolagets försäljning ska öka med i genomsnitt 20 procent per år och att rörelsemarginalen ska vara minst 15 procent. För ytterligare information om bolagets affärsstrategi se INVISIO Communications hemsida www.inviso.com.

En framgångsrik implementering av bolagets affärsstrategi och tillvaratagandet av bolagets långsiktiga intressen, inklusive dess hållbarhet, förutsätter att INVISIO Communications kan rekrytera och behålla kvalificerade medarbetare. INVISIO Communications ska därför eftersträva att erbjuda en totalersättning som gör det möjligt för koncernen att attrahera och behålla ledande befattningshavare. Ersättning till ledande befattningshavare i INVISIO Communications ska både på kort och lång sikt baseras på den enskildes prestation och ansvar samt resultatet i INVISIO Communications och dess dotterbolag samt sammanlänka de ledande befattningshavarnas intressen och belöning med aktieägarnas.

Rörlig kontantersättning som omfattas av dessa riktlinjer ska syfta till att främja bolagets affärsstrategi och långsiktiga intressen, inklusive dess hållbarhet.

Formerna av ersättning m.m.

Ersättning till ledande befattningshavare kan bestå av:

- fast lön,

- kortsiktig kontant rörlig ersättning,

- möjlighet att delta i långsiktiga aktie- eller aktiekursrelaterade incitamentsprogram, samt

- pension och övriga förmåner.

Fast lön

De ledande befattningshavarnas fasta lön revideras årligen och ska vara konkurrenskraftig samt baseras på den enskildes kompetens, ansvar och prestation.

Rörlig ersättning

De ledande befattningshavarnas rörliga kontanta ersättning ska baseras på hur väl fastställda mål för deras respektive ansvarsområden samt för INVISIO Communications och dess dotterbolag har uppfyllts. Utfallet ska kopplas till mätbara mål (kvalitativa, kvantitativa, allmänna och individuella). Målkomponenterna, viktningen och målnivåerna kan variera från år till år för att återspegla affärsprioriteringar och de balanserar vanligtvis koncernens finansiella mål och icke-finansiella mål (till exempel operativa, strategiska, miljömässiga, sociala, eller andra hållbarhetsrelaterade mål). Mätperioden för rörlig ersättning baseras som huvudregel på prestation under en period om cirka tolv månader. Målen inom de ledande befattningshavarnas respektive ansvarsområde syftar till att främja INVISIO Communications utveckling både på kort och på lång sikt.

När mätperioden för uppfyllelse av kriterier för utbetalning av rörlig kontantersättning avslutats, ska det bedömas/fastställas i vilken utsträckning kriterierna uppfyllts. Ersättningsutskottet ansvarar för bedömningen avseende rörlig kontantersättning till ledande befattningshavare. Styrelsen äger rätt att bortse från kriteriernas uppfyllnad och justera utbetalning av rörlig ersättning både uppåt och nedåt baserat på faktiska framsteg under året. Ytterligare kontant rörlig ersättning kan utgå vid extraordinära omständigheter, förutsatt att sådana extraordinära arrangemang endast görs på individnivå som ersättning för extraordinära arbetsinsatser utöver personens ordinarie arbetsuppgifter. Den totala rörliga ersättningen ska inte överstiga 60 procent av den fasta lönen och ska, i den mån tillämplig lag medger det, inte vara pensions- eller semesterlönegrundande.

Aktie- eller aktiekursrelaterade incitamentsprogram

Bolagsstämman kan oberoende av dessa riktlinjer besluta om aktie-och aktiekursrelaterade incitamentsprogram till ledande befattningshavare, dvs. bolagets ledning.

Vid årsstämmorna 2018 och 2019 beslutades om att införa personaloptionsprogram. Programmen har beslutats av bolagsstämman och omfattas därför inte av dessa riktlinjer. Av samma skäl omfattas inte heller det personaloptionsprogram som styrelsen föreslår även vid denna årsstämma 2020. Det föreslagna programmet motsvarar i allt väsentligt befintliga personaloptionsprogram. Syftet med personaloptionsprogrammen är att koppla en del av de anställdas ersättning till INVISIO Communications långsiktiga prestation och på så sätt sammanlänka de anställdas intressen med aktieägarnas. För mer information om incitamentsprogram, innefattande de kriterier som utfallet är beroende av, se INVISIO Communications hemsida www.inviso.com.

Pension och övriga förmåner

Ledande befattningshavares pensionsvillkor ska baseras på avgiftsbestämda pensionslösningar och följa eller motsvara, och därmed vara begränsade till, allmän pensionsplan enligt ITP-planen. Beträffande anställningsförhållanden som lyder under andra regler än svenska får, såvitt avser pensionsförmåner och andra förmåner, vederbörliga anpassningar ske för att följa tvingande sådana regler eller fast lokal praxis, varvid dessa riktlinjers övergripande ändamål så långt möjligt ska tillgodoses.

Ledande befattningshavares icke-monetära förmåner ska underlätta ledande befattningshavares arbetsutförande och motsvara vad som kan anses rimligt i förhållande till praxis på den marknad där respektive ledande befattningshavare är verksam.

Upphörande av anställning

Verkställande direktören har en uppsägningstid om tolv månader vid uppsägning från bolagets sida, och åtta månader vid uppsägning från verkställande direktörens sida. Andra ledande befattningshavare har en uppsägningstid om sex månader vid uppsägning från bolagets sida, och tre månader vid uppsägning från ledande befattningshavarens sida. Inga avgångsvederlag utgår vid uppsägning, endast lön under uppsägningstid.

Lön och anställningsvillkor för anställda

Vid beredningen av styrelsens förslag till dessa ersättningsriktlinjer har lön och anställningsvillkor för bolagets anställda beaktats genom att uppgifter om anställdas totalersättning, ersättningens komponenter samt ökning och ökningstakt över tid utgjort en del av ersättningsutskottets och styrelsens beslutsunderlag vid utvärderingen av skäligheten av riktlinjerna och de begränsningar som följer av dessa.

Ersättning till styrelseledamöter utöver av stämman beslutade styrelsearvoden

Stämmovalda styrelseledamöter ska i särskilda fall kunna arvoderas för tjänster inom deras respektive kompetensområde som inte utgör styrelsearbete. För dessa tjänster ska utgå ett marknadsmässigt arvode vilket ska godkännas av styrelsen. Dessa riktlinjer ska tillämpas på sådan ersättning.

Beslutsprocess för att fastställa, se över och genomföra riktlinjerna

Styrelsen har inrättat ett ersättningsutskott. I utskottets uppgifter ingår att bereda styrelsens beslut om förslag till riktlinjer för ersättning till ledande befattningshavare och eventuella beslut om avsteg från riktlinjerna. Styrelsen ska upprätta förslag till nya riktlinjer åtminstone vart fjärde år och lägga fram förslaget för beslut vid årsstämman. Riktlinjerna ska gälla till dess att nya riktlinjer antagits av bolagsstämman. Ersättningsutskottet ska även följa och utvärdera program för rörliga ersättningar för bolagsledningen, tillämpningen av riktlinjer för ersättning till ledande befattningshavare samt gällande ersättningsstrukturer och ersättningsnivåer i bolaget. Ersättningsutskottets ledamöter är oberoende i förhållande till bolaget och bolagsledningen. Vid styrelsens behandling av och beslut i ersättningsrelaterade frågor närvarar inte verkställande direktören eller andra personer i bolagsledningen, i den mån de berörs av frågorna.

Avvikelser från riktlinjerna

Styrelsen äger rätt att frångå, helt eller delvis, ovanstående riktlinjer för ersättning till ledande befattningshavare om den finner att särskilda skäl föreligger i ett enskilt fall och ett avsteg är nödvändigt för att tillgodose bolagets långsiktiga intressen, inklusive dess hållbarhet, eller för att säkerställa bolagets ekonomiska bärkraft. Om sådan avvikelse sker ska detta redovisas i ersättningsrapporten inför närmast följande årsstämma.

Beslut om godkännande av ett personaloptionsprogram, emission av teckningsoptioner samt överlåtelse av teckningsoptioner (punkt 17)

Styrelsen föreslår att årsstämman beslutar om ett långsiktigt aktierelaterat incitamentsprogram, enligt punkterna A.-C. (”Personaloptionsprogrammet 2020/2023”), vilket i allt väsentligt följer konstruktionen för de personaloptionsprogram som antogs av årsstämman 2018 (”Personaloptionsprogrammet 2018/2021”) och av årsstämman 2019 (”Personaloptionsprogrammet 2019/2022”).

Syftet med Personaloptionsprogrammet 2020/2023 är att koppla en del av de anställdas ersättning till INVISIOs långsiktiga prestation och värdeskapande för aktieägarna. På så sätt sammanlänkas de anställdas långsiktiga incitament med aktieägarnas intressen. Personaloptionsprogrammet 2020/2023 kommer även vara ett viktigt verktyg för att INVISIO ska kunna rekrytera, behålla och motivera bolagets anställda och bedöms av styrelsen vara till nytta för INVISIO och dess aktieägare under de kommande åren. Av bolagsstämman utsedda styrelseledamöter får inte delta i Personaloptionsprogrammet 2020/2023.

A. ANTAGANDE AV PROGRAMMET

1. Personaloptionsprogrammet 2020/2023 i sammandrag

Alla anställda i INVISIO-koncernen ska ha rätt att delta i Personaloptionsprogrammet 2020/2023.

Baserat på prestation, ställning inom och betydelse för INVISIO-koncernen kommer de anställda att tilldelas personaloptioner som, i enlighet med villkoren för Personaloptionsprogrammet 2020/2023, ger deltagarna rätt att förvärva aktier i INVISIO under år 2023 (”Personaloptionerna”). Om deltagaren (i) under hela intjänandeperioden för Personaloptionsprogrammet 2020/2023, som löper från tilldelning av Personaloptionen till och med den 9 maj 2023 (”Intjänandeperioden”), med vissa undantag, är anställd i INVISIO-koncernen och (ii) i den utsträckning det prestationsbaserade villkoret för Personaloptionerna har uppnåtts under perioden 7 maj 2020 – 9 maj 2023 (”Mätperioden”), kommer deltagarna ha rätt att förvärva INVISIO-aktier under maj – juni 2023.

För att säkerställa INVISIOs åtagande att leverera aktier till deltagarna i Personaloptionsprogrammet 2020/2023 föreslår styrelsen att årsstämman beslutar om emission av högst 700 000 teckningsoptioner (varje teckningsoption ger rätt att teckna en (1) INVISIO-aktie) till ett helägt danskt dotterföretag, INVISIO Communications A/S, (”Dotterbolaget”). I den utsträckning prestationsvillkoret för Personaloptionsprogrammet 2020/2023 är uppfyllt så ska teckningsoptionerna utnyttjas för att leverera INVISIO-aktier till deltagarna i Personaloptionsprogrammet 2020/2023.

2. Kostnader

Enligt IFRS 2 ska Personaloptionerna kostnadsföras som en personalkostnad över Intjänandeperioden och redovisas direkt mot eget kapital. Baserat på antagandet om en aktiekurs om 133,20 kronor vid tilldelningstillfället och beräknat enligt Black & Scholes- och Monte Carlo-metoden beräknas den redovisade kostnaden för Personaloptionerna att uppgå till totalt ca 9,8 miljoner kronor under perioden 2020/2023.

Vid en positiv kursutveckling uppstår kostnader för sociala avgifter avseende Personaloptionerna. Dessa kommer att kostnadsföras under Personaloptionernas löptid baserat på värdeförändringen på Personaloptionerna.

Baserat på antagande om att samtliga 700 000 Personaloptioner kommer utnyttjas för att förvärva nya INVISIO-aktier den 15 maj 2023, och om INVISIOs aktiekurs överstiger SIXPRX-index (se definition nedan i punkt 5.5) med 20 procentenheter under Intjänandeperioden så kommer kostnaden för sociala avgifter uppgå till omkring 0,8 miljoner kronor. Kostnaden omprövas kontinuerligt under Intjänandeperioden.

3. Utspädning och effekter på viktiga nyckeltal

Högst 700 000 Personaloptioner kan ges ut till deltagarna i programmet. Antalet INVISIO-aktier som kan tecknas under Personaloptions-programmet 2020/2023 är högst 700 000, innebärande en ökning av aktiekapitalet om högst 700 000 kronor. Baserat på antalet idag utestående aktier blir maximalt utspädningen till följd av Personaloptionsprogrammet 2020/2023 cirka 1,6 procent av utestående aktier och röster om samtliga Personaloptioner utnyttjas till att förvärva nya INVISIO-aktier. Den totala utspädningen till följd av att samtliga Personaloptioner utnyttjas till att förvärva nya INVISIO-aktier i Personaloptionsprogrammet 2018/2021, Personaloptionsprogrammet 2019/2022 och Personaloptionsprogrammet 2020/2023 är cirka 3,9 procent baserat på antalet idag utestående aktier och röster.

Kostnaderna och utspädningen förväntas ha endast en marginell inverkan på INVISIOs nyckeltal.

4. Övriga aktierelaterade incitamentsprogram

Det finns två pågående aktierelaterade incitamentsprogram i INVISIO, Personaloptionsprogrammet 2018/2021 som antogs av årsstämman 2018 och Personaloptionsprogrammet 2019/2022 som antogs av årsstämman 2019.

5. Huvudsakliga villkor och riktlinjer för Personaloptionsprogrammet 2020/2023

5.1 Utgivande av Personaloptioner och tilldelning

Högst 700 000 Personaloptioner ska kunna tilldelas deltagarna i Personaloptionsprogrammet 2020/2023. Tilldelning ska ske den 7 maj 2020.

5.2 Deltagare i programmet och allokering

Personaloptionerna kan tilldelas alla som vid tilldelningstillfället är tillsvidareanställda inom INVISIO-koncernen, cirka 104 personer. Personer som har sagt upp sin anställning, eller blivit uppsagda av INVISIO, vid tilldelningstillfället kommer inte att tilldelas Personaloptioner. Tillkommande anställda som ännu inte påbörjat sin anställning vid tilldelningen, kan, villkorat av att anställningen påbörjas senast den 1 december 2020, komma att erbjudas att delta i Personaloptionsprogrammet 2020/2023 om styrelsen anser att det är förenligt med syftet för att anta programmet.

Deltagarna kan tilldelas maximalt det antal Personaloptioner som framgår av förteckningen nedan.

Kategori 1 – VD kan tilldelas högst 35 000 Personaloptioner.

Kategori 2 – högst sex ledande befattningshavare kan tilldelas högst 17 000 Personaloptioner per person.

Kategori 3 – övriga anställda, cirka 97 personer kan tilldelas högst 10 000 Personaloptioner per person.

Tilldelning av Personaloptioner ska baseras på bland annat deltagarens prestation, ställning inom och betydelse för INVISIO.

Ingen anställd garanteras tilldelning av Personaloptioner.

5.3 Pris för Personaloption och förvärvspris

Tilldelade Personaloptioner erhålles vederlagsfritt.

Efter att Personaloptioner tilldelats och intjänats, och i den utsträckning prestationsvillkoret för Personaloptionerna uppfyllts, berättigar varje Personaloption till att förvärva en (1) aktie i INVISIO till ett pris motsvarande INVISIOs akties genomsnittskurs under perioden 1 april 2020 – 30 april 2020 (”Förvärvspriset”). Aktiens genomsnittskurs ska beräknas som genomsnittet av den för varje handelsdag framräknade genomsnittliga volymvägda betalkursen för INVISIOs aktie på Nasdaq Stockholm, avrundat till närmaste helt tiotal öre varvid fem öre ska avrundas uppåt.

5.4 Intjänandevillkor

För det fall deltagarens anställning i INVISIO-koncernen skulle upphöra, oavsett skäl, före Intjänandeperiodens slut, förfaller Personaloptionerna och kan inte längre utnyttjas. Endast om deltagaren arbetat i INVISIO-koncernen i minst 36 månader vid uppsägningstidens slut, och:

- anställningen sägs upp av INVISIO eller något av dess dotterbolag på grund av andra skäl än deltagarens brott mot anställningsavtalet, eller

- deltagaren avslutar sin anställning i INVISIO eller något av dess dotterbolag på grund av att INVISIO eller något av dess dotterbolag väsentligt brutit mot anställningsavtalet,

har deltagaren rätt att utnyttja Personaloptionerna under Utnyttjandeperioden.

Deltagare som omfattas av punkterna (a)-(b) ovan ska, vad avser Personaloptionerna, behandlas så som att denne fortfarande vore anställd i INVISIO-koncernen under hela Intjänandeperioden.

5.5 Prestationsvillkor

Antalet tilldelade Personaloptioner som deltagaren kommer att kunna utnyttja till förvärv av INVISIO-aktier beror på graden av uppfyllande av det prestationsvillkor som gäller för Personaloptionsprogrammet 2020/2023 enligt följande:

INVISIO-aktiens kursutveckling (inklusive lämnade utdelningar från INVISIO till dess aktieägare under perioden 1 april 2020 – 30 april 2023) under Mätperioden jämfört med referensindexet SIX Portfolio Return Index (”SIXPRX”). (SIXPRX visar genomsnittlig utveckling (inklusive utdelningar) på Nasdaq Stockholm justerat för de placeringsbegränsningar som gäller för aktiefonder.)

För att alla (100 procent) Personaloptionerna ska berättiga deltagaren till förvärv av INVISIO-aktier krävs att kursutvecklingen i INVISIO överstiger SIXPRX med 20 procentenheter. Om kursutvecklingen i INVISIO överstiger SIXPRX med 10 procentenheter berättigar hälften (50 procent) av deltagarens Personaloptioner till förvärv av INVISIO-aktier. I fall där kursutvecklingen för INVISIO-aktien överstiger SIXPRX med mellan mer än 10 och mindre än 20 procentenheter kommer Personaloptionerna berättiga till förvärv av INVISIO-aktier på linjär basis mellan 50 till 100 procent. Om kursutvecklingen i INVISIO inte överstiger SIXPRX med 10 procentenheter förfaller alla (100 procent) Personaloptioner.

5.6 Utnyttjande

Utnyttjande av Personaloptioner för att förvärva nya INVISIO-aktier kommer, till den utsträckning prestationsvillkoret för Personaloptionsprogrammet 2020/2023 är uppfyllt och deltagaren har uppfyllt intjänandevillkoren, kunna ske under perioden 15 maj – 30 juni 2023 (”Utnyttjandeperioden”).

Utnyttjandeperioden kan komma att senareläggas om styrelsen anser det lämpligt.

Efter Utnyttjandeperiodens slut förfaller Personaloptionerna automatiskt och kan inte längre utnyttjas.

5.7 Överlåtelse och pantsättning

Personaloptionerna är inte överlåtbara och kan heller inte pantsättas.

5.8 Omräkning

Om teckningsoptionerna som emitteras för att säkerställa leverans av aktier till deltagarna i Personaloptionsprogrammet 2020/2023 ska omräknas i enlighet med teckningsoptionsvillkoren, så ska även Personaloptionerna omräknas i motsvarande mån.

Omräkning ska t.ex. ske vid fondemission, nyemissioner med företrädesrätt för aktieägarna, sammanläggning och split av aktier i enlighet med teckningsoptionsvillkoren för 2020/2023 som finns tillgängliga på INVISIOs webbplats.

5.9 Change of control

Om det sker en ägarförändring i INVISIO som till exempel innebär att någon, direkt eller indirekt, äger eller kontrollerar minst 50 procent eller mer av rösterna i INVISIO samt vid vissa andra händelser, ska deltagarna ha rätt att utnyttja tilldelade Personaloptioner i förtid, dvs. även under Intjänandeperioden.

5.10 Utformning och hantering

Personaloptionerna ska regleras i särskilda avtal med respektive deltagare.

Styrelsen ska ansvara för den närmare utformningen av avtalen med deltagarna och hanteringen av Personaloptionsprogrammet 2020/2023, men de huvudsakliga villkoren ska vara i enlighet med årsstämmans beslut. I samband därmed ska styrelsen ha rätt att göra anpassningar för att uppfylla särskilda regler eller marknadsförutsättningar. Styrelsen ska även ha rätt att vidta vissa andra justeringar, innefattande beslut om att reducera andelen Personaloptioner som kan utnyttjas för att förvärva nya aktier (helt eller delvis) för samtliga anställda eller vissa kategorier av anställda som omfattas av Personaloptionsprogrammet 2020/2023, om det sker betydande förändringar i INVISIO-koncernen eller på marknaden som styrelsen bedömer får till följd att villkoren för förvärv av nya aktier i Personaloptionsprogrammet 2020/2023 inte längre uppfyller syftet med Personaloptionsprogrammet 2020/2023.

B. EMISSION AV TECKNINGSOPTIONER

Styrelsen föreslår att INVISIO, med avvikelse från aktieägarnas företrädesrätt för att säkerställa leverans av aktier till deltagarna i Personaloptionsprogrammet 2020/2023, ska emittera högst 700 000 teckningsoptioner, Serie 2020/2023, med rätt till teckning av nya aktier i INVISIO enligt följande.

- Teckningsoptionerna emitteras utan vederlag. Varje teckningsoption ska ge rätt att teckna en aktie i INVISIO, således kommer aktiekapitalet, efter fullt utnyttjande att öka med högst 700 000 kronor.

- Rätt att teckna teckningsoptionerna ska, med avvikelse från aktieägarnas företrädesrätt, tillkomma INVISIO Communications A/S.

- Teckning av teckningsoptionerna ska ske senast den 10 maj 2020 med rätt för styrelsen att förlänga denna teckningstid.

- Teckningsoptionerna ska ge möjlighet att teckna aktier från och med att teckningsoptionerna har registrerats hos Bolagsverket till och med den 31 december 2023.

- Teckningsoptionerna ska ha en teckningskurs vid nyteckning av aktie motsvarande INVISIO-aktiens genomsnittskurs under perioden 1 april 2020 – 30 april 2020 (d.v.s. samma pris som ”Förvärvspriset” som definierats i punkt A). Aktiens genomsnittskurs ska beräknas som genomsnittet av den för varje handelsdag framräknade genomsnittliga volymvägda betalkursen för INVISIOs aktie på Nasdaq Stockholm, avrundat till närmaste helt tiotal öre varvid fem öre ska avrundas uppåt, under en angiven period. I avsaknad av notering av betalkurs ska istället den som slutkurs noterade köpkursen ingå i beräkningen. Dag utan notering av vare sig betalkurs eller köpkurs ska inte ingå i beräkningen.

- De nyemitterade aktierna ska medföra rätt till utdelning från och med den första avstämningsdagen för utdelning som inträffar efter att aktierna har registrerats hos Bolagsverket.

- De fullständiga villkoren för teckningsoptionerna finns tillgängliga på INVISIOs webbplats och kommer att registreras av Bolagsverket och Euroclear Sweden AB.

Skälet för avvikelsen från aktieägarnas företrädesrätt är att emissionen (och överlåtelsen) av teckningsoptionerna säkerställer leverans av aktier till deltagarna i Personaloptionsprogrammet 2020/2023. För en redogörelse för syftet med att anta Personaloptionsprogrammet 2020/2023, se punkt A.

C. GODKÄNNANDE AV ÖVERLÅTELSE AV TECKNINGSOPTIONERNA

Styrelsen föreslår att Dotterbolaget ska kunna överlåta/disponera teckningsoptionerna, till deltagarna eller annars till tredje man, för att leverera INVISIO-aktier till deltagarna i enlighet med villkoren i Personaloptionsprogrammet 2020/2023. Dotterbolaget ska endast ha rätt att överlåta/disponera teckningsoptionerna för att uppnå detta syfte.

D. ÖVRIGT

1. Majoritetskrav

Beslut i enlighet med styrelsens förslag omfattas av 16 kap. aktiebolagslagen (2005:551) och är därför villkorat av att det har biträtts av aktieägare med minst nio tiondelar av såväl de avgivna rösterna som de vid stämman företrädda aktierna.

2. Registrering

Styrelsen för INVISIO föreslår vidare att styrelsen, eller den styrelsen utser, bemyndigas att vidta de eventuella justeringar som kan visa sig erforderliga i samband med registrering av beslutet hos Bolagsverket och Euroclear Sweden AB.

3. Beredning av förslaget

Förslaget till Personaloptionsprogrammet 2020/2023 har initierats och beretts av INVISIOs ersättningsutskott i samråd med externa rådgivare under sista kvartalet 2019 och första kvartalet 2020.

Beslut om ändring av bolagsordningen (punkt 18)

Styrelsen föreslår att årsstämman beslutar om att ändra bolagets företagsnamn, om justeringar i verksamhetsföremålet, om ett antal justeringar för att anpassa bolagsordningen efter vissa lagändringar som har trätt i kraft eller förväntas träda i kraft under året samt att införa möjligheten för styrelsen att besluta om poströstning i samband med bolagsstämma genom en ny § 10 (med efterföljande ändringar av paragrafnumrering), enligt följande:

| Nuvarande lydelse | Föreslagen lydelse | ||

| § 1 FirmaBolagets firma är Invisio Communications AB. Bolaget skall vara publikt (publ). | § 1 FöretagsnamnBolagets företagsnamn är INVISIO AB. Bolaget skall vara publikt (publ). | ||

| § 3 VerksamhetBolaget skall självt och/eller genom hel- och/eller delägda företag utveckla, producera och försälja headsets och motsvarande produkter till telefoner och tvåvägs-radioapparater samt äga och förvalta aktier samt bedriva därmed förenlig verksamhet. | § 3 VerksamhetBolaget skall självt och/eller genom hel- och/eller delägda företag utveckla, producera och försälja headsets, hörselskydd och kommunikationsutrustning samt äga och förvalta aktier samt bedriva därmed förenlig verksamhet. | ||

| § 7 Kallelse till bolagsstämmaKallelse till bolagsstämma skall ske genom annonsering i Post- och Inrikes Tidningar samt på bolagets webbplats. Att kallelse har skett skall annonseras i Svenska Dagbladet. Aktieägare som vill delta i förhandlingarna på bolagsstämman, skall dels vara upptagen i utskrift eller annan framställning av hela aktieboken avseende förhållandena fem vardagar före stämman, dels göra anmälan till bolaget senast kl. 12.00 den dag som anges i kallelsen till stämman. Sistnämnda dag får inte vara söndag, annan allmän helgdag, lördag, midsommarafton, julafton eller nyårsafton och inte infalla tidigare än femte vardagen före stämman. | § 7 Kallelse till bolagsstämmaKallelse till bolagsstämma skall ske genom annonsering i Post- och Inrikes Tidningar samt på bolagets webbplats. Att kallelse har skett skall annonseras i Svenska Dagbladet. Aktieägare som vill delta i förhandlingarna på bolagsstämman skall anmäla sig hos bolaget senast den dag som anges i kallelsen till stämman. |

| § 10 PoströstningStyrelsen får inför en bolagsstämma besluta att aktieägarna skall kunna utöva sin rösträtt per post före bolagsstämman. | ||

| § 10 RäkenskapsårBolagets räkenskapsår skall vara kalenderår. | § 11 RäkenskapsårBolagets räkenskapsår skall vara kalenderår. | |

| § 11 AvstämningsförbehållBolagets aktier skall vara registrerade i ett avstämningsregister enligt lagen (1998:1478) om kontoföring av finansiella instrument. | § 12 AvstämningsförbehållBolagets aktier skall vara registrerade i ett avstämningsregister enligt lagen (1998:1479) om värdepapperscentraler och kontoföring av finansiella instrument. |

Beslut i enlighet med styrelsens förslag är villkorat av att det har biträtts av aktieägare med minst två tredjedelar av såväl de avgivna rösterna som de vid stämman företrädda aktierna.

ÖVRIG INFORMATION

Antalet aktier och röster

Antalet utestående aktier och röster i bolaget uppgår vid tidpunkten för denna kallelse till 44 098 494 stycken.

Bemyndiganden

Styrelsen, eller den styrelsen förordnar, ska ha rätt att göra de mindre justeringar i årsstämmans beslut som kan visa sig erforderliga i samband med registreringen vid Bolagsverket och Euroclear Sweden AB.

Handlingar

Styrelsens och valberedningens fullständiga förslag och övriga handlingar som ska finnas tillgängliga enligt aktiebolagslagen och Svensk kod för bolagsstyrning kommer att finnas tillgängliga för aktieägarna senast den 14 april 2020 på bolagets webbplats, www.invisio.com samt kommer att sändas till de aktieägare som begär det och uppger sin post- eller

e-postadress.

Handlingarna kan begäras under adress INVISIO Communications AB, Att: Bolagsstämma, Box 151, 201 21 Malmö eller per e-post: bolagsstamma@invisio.com.

Aktieägares frågerätt

Styrelsen och verkställande direktören ska, om någon aktieägare begär det och styrelsen anser att det kan ske utan väsentlig skada för bolaget, lämna upplysningar om förhållanden som kan inverka på bedömningen av ett ärende på dagordningen, förhållanden som kan inverka på bedömningen av bolagets eller dotterföretags ekonomiska situation och bolagets förhållande till annat koncernföretag samt koncernredovisningen.

______________

Stockholm i mars 2020

INVISIO Communications AB (publ)

Styrelsen

För mer information, vänligen kontakta:

Lars Højgård Hansen, VD, INVISIO Communications

Mobil: + 45 53 72 7722 | E-post: lhh@invisio.com

Thomas Larsson, CFO, INVISIO Communications

Mobil: + 45 53 72 7735 | E-post: thl@invisio.com

Om INVISIO Communications AB (publ)

INVISIO utvecklar och säljer avancerade kommunikationssystem som gör det möjligt för yrkesgrupper i bullriga och uppdragskritiska miljöer att kommunicera, skydda sin hörsel och arbeta effektivt. Bolaget kombinerar specialistkunskaper i akustik och hörsel med ett brett ingenjörskunnande inom bland annat mjukvara, materialteknik och integration. Försäljningen sker via huvudkontoret i Köpenhamn och försäljningskontoren i USA, Frankrike och Italien och via ett globalt nätverk av partners. INVISIO har säte i Stockholm, Sverige och är noterat på Nasdaq Stockholm (IVSO). Mer information finns på företagets webbplats www.invisio.com.

Marknadsnyheter

Belåning av aktieportfölj – Fördelar och nackdelar

Belåning av aktieportfölj, även känt som marginallån eller värdepapperskredit, innebär att man använder sina aktier och andra värdepapper som säkerhet för att låna pengar från sin bank eller värdepappersföretag. Detta finansiella verktyg har blivit allt mer populärt bland svenska investerare som vill frigöra kapital utan att sälja sina investeringar. Men som med alla finansiella instrument finns det både betydande fördelar och påtagliga risker att överväga.

Vad är belåning av aktieportfölj?

Vid belåning av aktieportfölj lånar investeraren pengar med sina värdepapper som säkerhet. Enligt jämförelsesajten Comparia.se har kreditgivaren vanligtvis en belåningsgrad på 50-70% av portföljens värde, beroende på vilka tillgångar som ingår. Detta innebär att om din aktieportfölj är värd 1 miljon kronor, kan du typiskt låna mellan 500 000 och 700 000 kronor.

Lånet är flexibelt och fungerar ofta som en kreditlinje där du kan dra pengar efter behov, upp till den fastställda kreditramen. Räntan är vanligtvis rörlig och ofta kopplad till styrräntan plus en marginal.

Fördelar med belåning av aktieportfölj

1. Behåller ägarskap och potential för värdeökning

Den främsta fördelen är att du kan frigöra kapital utan att sälja dina aktier. Detta innebär att du fortsatt äger aktierna och kan dra nytta av eventuella framtida värdeökningar och utdelningar. För långsiktiga investerare som tror på sina innehav men behöver likvida medel är detta särskilt attraktivt.

2. Skatteeffektivitet

Genom att belåna istället för att sälja aktier undviker du att utlösa kapitalvinstskatt. Detta kan vara särskilt värdefullt om du har aktier med stora orealiserade vinster. Skatten skjuts upp tills du faktiskt säljer aktierna, vilket kan ge betydande skattefördelar över tid.

3. Flexibilitet i användning

Pengarna från belåningen kan användas till vilket lagligt syfte som helst – köpa fler aktier, investera i fastigheter, starta företag, finansiera större inköp eller täcka tillfälliga kassaflödesproblem. Denna flexibilitet gör belåningen till ett mångsidigt finansiellt verktyg.

4. Gynnsam ränta

Eftersom lånet är säkerställt av värdepapper erbjuder banker vanligtvis lägre räntor än för blancolån. Räntan är ofta konkurrensmässig jämfört med andra kreditformer, särskilt för större belopp.

5. Enkel administration

De flesta banker erbjuder belåning genom internetbanken där du enkelt kan följa din belåningsgrad och dra pengar när det behövs. Administrationen är minimal jämfört med andra lånetyper.

6. Möjlighet till hävstång

För mer sofistikerade investerare kan belåning användas för att skapa hävstång i portföljen genom att köpa fler aktier med lånade pengar. Detta kan potentiellt öka avkastningen, men kommer också med ökad risk.

Nackdelar och risker

1. Marginalkrav och tvångsförsäljning

Den största risken med belåning är att om aktiekurserna faller kraftigt kan du hamna över den tillåtna belåningsgraden. När detta händer kräver banken att du antingen sätter in mer pengar eller säljer aktier för att minska lånet. I värsta fall kan banken tvångsförsälja dina aktier, ofta på en ogynnsam tidpunkt när priserna är låga.

2. Förstärkt risk vid börsfall

Belåning förstärker både vinster och förluster. Om marknaden faller påverkas inte bara värdet på dina aktier negativt, utan du har också ett lån att betala ränta på och potentiellt återbetala. Detta skapar en dubbel exponering mot marknadens rörelser.

3. Räntekostnad

Även om räntan ofta är gynnsam måste du betala ränta på det lånade beloppet oavsett hur dina investeringar presterar. Under perioder med låg eller negativ avkastning på aktiemarknaden kan räntekostnaden äta upp din totala avkastning.

4. Komplexitet och överbelåning

Det kan vara frestande att belåna för mycket, särskilt när marknaden går bra. Många investerare överskattar sin risktolerans och hamnar i en situation där de inte kan hantera om marknaden går ner. Komplexiteten i att hantera belåningsgrader kan också leda till misstag.

5. Psykologisk stress

Att ha lån mot sin aktieportfölj kan skapa betydande psykologisk stress, särskilt under volatila perioder på marknaden. Rädslan för tvångsförsäljning kan leda till irrationella beslut och sömnlösa nätter.

6. Begränsad diversifiering

När aktier används som säkerhet kan det begränsa din möjlighet att diversifiera portföljen eller göra stora ombalanseringar, eftersom vissa aktier kanske inte kan säljas utan att påverka belåningsgraden.

Vem passar belåning för?

Belåning av aktieportfölj passar bäst för:

- Erfarna investerare med god förståelse för marknadsrisk och volatilitet

- Investerare med stor portfölj där belåningen utgör en mindre del av totala tillgångarna

- Långsiktiga investerare som inte planerar att sälja sina aktier inom kort

- Personer med stabil inkomst som kan hantera räntebetalningar även under svåra perioder

- Investerare med låg skuldsättning i övrigt

Belåning är inte lämplig för:

- Nybörjare på aktiemarknaden

- Personer som redan har hög skuldsättning

- Investerare som inte kan hantera stress och volatilitet

- De som ser belåning som ”gratis pengar”

Praktiska råd och strategier

Sätt konservativa gränser

Använd aldrig maximal belåningsgrad. En tumregel är att hålla belåningen under 30-40% av portföljens värde för att ha buffert om marknaden går ner.

Diversifiera säkerheter

Ha en väldiversifierad portfölj som säkerhet. Undvik att belåna mot enskilda aktier eller sektorer som kan vara extra volatila.

Ha likviditetsbuffert

Håll alltid kontanter eller likvida tillgångar tillgängliga för att kunna hantera pressade marginaler utan tvångsförsäljning.

Förstå villkoren

Läs och förstå alla villkor i ditt belåningsavtal, inklusive hur belåningsgrader beräknas och när marginalkrav kan utlösas.

Regelbunden uppföljning

Följ din belåningsgrad regelbundet och var beredd att agera snabbt vid marknadsvolatilitet.

Slutsats

Belåning av aktieportfölj kan vara ett kraftfullt finansiellt verktyg för rätt typ av investerare i rätt situation. Fördelarna med att behålla ägarskap i sina investeringar samtidigt som man frigör kapital är uppenbara.

Men riskerna är verkliga och påtagliga. Tvångsförsäljning vid börsnedgång, förstärkt exponering mot marknadsrisk och den psykologiska stressen som kommer med belåning gör att detta verktyg kräver noggrann övervägning och disciplinerad riskkontroll.

För de som väljer att belåna sin aktieportfölj är nyckeln att vara konservativ med belåningsgraden, ha en väldiversifierad portfölj som säkerhet, och alltid ha en plan för hur man ska hantera marknadsvolatilitet. Som med alla investeringsbeslut bör man överväga att konsultera finansiell rådgivning innan man fattar beslutet att belåna sin portfölj.

Kom ihåg att tidigare prestanda inte är en garanti för framtida resultat, och att alla investeringar innebär risk för förlust. Belåning förstärker denna risk och bör därför endast användas av investerare som fullt ut förstår och kan hantera konsekvenserna.

Marknadsnyheter

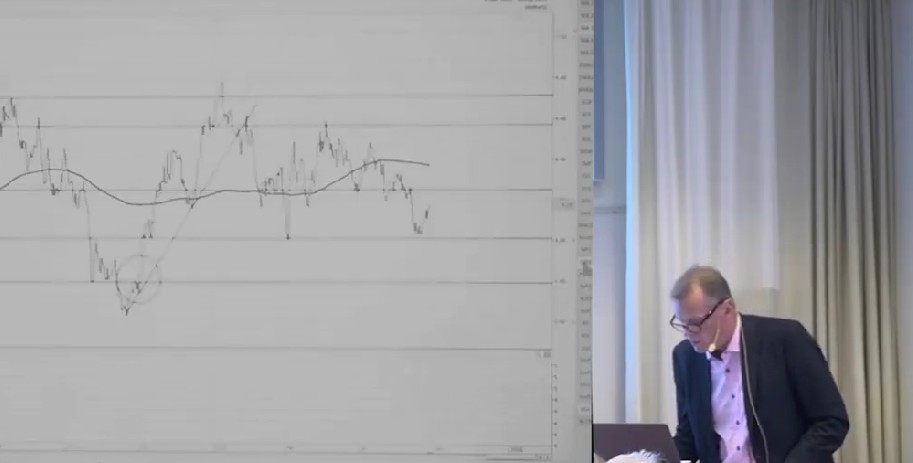

Teknisk analys på flera marknader med Anders Haglund

Anders Haglund går igenom den tekniska analysen på flera marknader samt även några olika enskilda aktier.

Marknadsnyheter

JRS chefsstrateg Torbjörn Söderberg om börsen framåt

JRS chefsstrateg Torbjörn Söderberg pratar med Jesper Norberg på EFN om börsens väg framåt. Man tar upp värderingar och makro, samt hur han själv väljer att agera.

-

Analys från DailyFX10 år ago

EUR/USD Flirts with Monthly Close Under 30 Year Trendline

-

Marknadsnyheter5 år ago

BrainCool AB (publ): erhåller bidrag (grant) om 0,9 MSEK från Vinnova för bolagets projekt inom behandling av covid-19 patienter med hög feber

-

Marknadsnyheter3 år ago

Marknadsnyheter3 år agoUpptäck de bästa verktygen för att analysera Bitcoin!

-

Analys från DailyFX12 år ago

Japanese Yen Breakout or Fakeout? ZAR/JPY May Provide the Answer

-

Marknadsnyheter2 år ago

Marknadsnyheter2 år agoDärför föredrar svenska spelare att spela via mobiltelefonen

-

Analys från DailyFX12 år ago

Price & Time: Key Levels to Watch in the Aftermath of NFP

-

Analys från DailyFX8 år ago

Gold Prices Falter at Resistance: Is the Bullish Run Finished?

-

Nyheter7 år ago

Nyheter7 år agoTeknisk analys med Martin Hallström och Nils Brobacke