Marknadsnyheter

Joyride the Musical – världspremiär i Malmö

Malmö Opera är spelplats vid världspremiären av ”Joyride the Musical”, en helt ny feelgood-musikal som hyllar den legendariska popduon Roxettes älskade musik. Med premiär i september kommer den storslagna föreställningen att bjuda publiken på en hisnande resa fylld av glädje, humor, kraftfulla ballader och imponerande framträdanden.

Joyride the Musical – Alla! Fotograf: Jonas Persson (Download)

I höst kan musikälskare återigen vända blickarna mot Malmö då staden bjuder på ännu en storslagen musikupplevelse. Duon Roxette, Marie Fredriksson och Per Gessle, har sålt över 80 miljoner album, och låtar som Listen To Your Heart, It Must Have Been Love och The Look har toppat listorna världen över. Nu ligger de till grund för den nya musikalen Joyride the Musical, som bygger på den brittiska succéförfattaren Jane Fallons relationskomedi ”Got You Back”.

Med enastående sångare, dansare, storslagen scenografi och imponerande videoprojektioner har den den brittiska stjärnregissören Guy Unsworth och scenografen David Woodhead skapat en värld inspirerad av Roxettes ikoniska musikvideor och 90-talets modescen.

För de som var med när Roxette tog världen med storm väntar en nostalgifylld resa med många referenser. För nya fans, eller de som ännu inte upptäckt bandet, blir musikalen en perfekt introduktion till Roxette, 90-talets mästare på pulshöjande hits och kraftfulla powerballader.

Så gör dig redo för en oförglömlig upplevelse fylld med glädje, humor, imponerande dansnummer och hits – C’mon, join the joyride!

Mer information och biljettbokning: https://www.malmoopera.se/forestallningar/joyride-the-musical-en

Malmö har etablerat sig som en stor musikalisk destination de senaste åren och dess livliga kulturscen lockar musikälskare från hela världen. Staden, som också var hem för 2013 och 2024 års Eurovision Song Contests, utgör en perfekt bakgrund för denna världspremiär, vilket understryker dess roll som ett levande centrum för musikevenemang av alla slag.

Foto: Justin Brown/imagebank.sweden.se ( Ladda ner )

Mer information om Malmö: https://visitsweden.de/regionen/sudschweden/malmo/

Pressbilder: https://www.malmoopera.se/press/pressbilder/joyride-the-musical

Kontakt Ebba Ekelund, Senior PR Manager Nordics, Visit Sweden: ebba.ekelund@visitsweden.com

Visit Sweden är svenska statens marknadsföringsbolag. En nationell turismorganisation med uppdrag att genom marknadsföring av destinationen Sverige öka landets attraktionskarft och bidra till turismkonsumtion, exportintäkter och sysselsättning. Visit Sweden arbetar tillsammans med svenska turismbranschen för att effektivt nå de mest eftertraktade målgrupperna för långsiktigt hållbar turism. Visit Sweden är baserat i Stockholm med lokal representation på flera utlandsmarknader. Visit Sweden har närmare 50 anställda och år 2023 var det statliga anslaget till bolaget 104,6 miljoner kronor. www.visitsweden.com/corporate

Taggar:

Marknadsnyheter

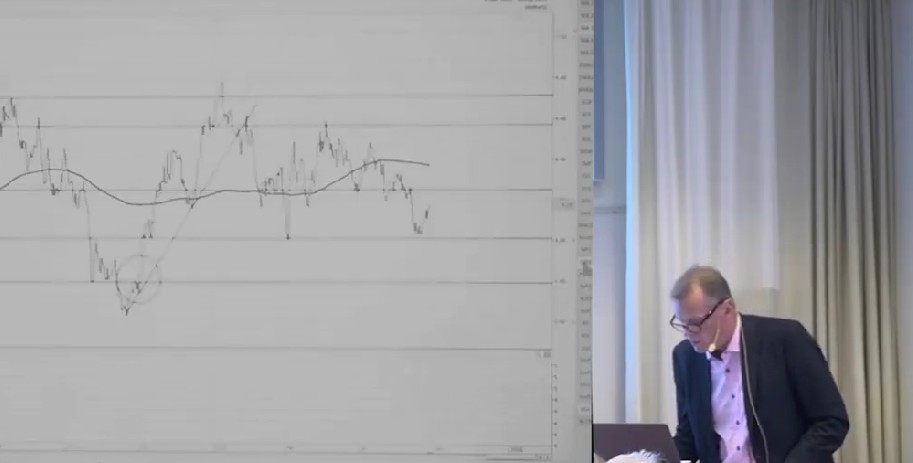

Teknisk analys på flera marknader med Anders Haglund

Anders Haglund går igenom den tekniska analysen på flera marknader samt även några olika enskilda aktier.

Marknadsnyheter

JRS chefsstrateg Torbjörn Söderberg om börsen framåt

JRS chefsstrateg Torbjörn Söderberg pratar med Jesper Norberg på EFN om börsens väg framåt. Man tar upp värderingar och makro, samt hur han själv väljer att agera.

Marknadsnyheter

Kreditkort skapar problem för USAs konsumenter – CNBC granskar

CNBC tittar närmare på hur kreditkort skapar problem för konsumenterna i USA som får betala räntor på upp till 36 %, och ovanpå det kommer nya avgifter. När det skapar så här stora problem blir det ett problem för ekonomin som helhet, det är inte bara ett individuellt problem.

CNBC granskar kreditkort och problemen de skapar

Vi skrev nyligen om rekordhög belåning hos investerare i USA. Det är samma sak här, när det är så många individer som är så hårt belånade blir det ett problem för hela aktiemarknaden.

-

Analys från DailyFX10 år ago

EUR/USD Flirts with Monthly Close Under 30 Year Trendline

-

Marknadsnyheter5 år ago

BrainCool AB (publ): erhåller bidrag (grant) om 0,9 MSEK från Vinnova för bolagets projekt inom behandling av covid-19 patienter med hög feber

-

Marknadsnyheter3 år ago

Marknadsnyheter3 år agoUpptäck de bästa verktygen för att analysera Bitcoin!

-

Analys från DailyFX12 år ago

Japanese Yen Breakout or Fakeout? ZAR/JPY May Provide the Answer

-

Marknadsnyheter2 år ago

Marknadsnyheter2 år agoDärför föredrar svenska spelare att spela via mobiltelefonen

-

Analys från DailyFX12 år ago

Price & Time: Key Levels to Watch in the Aftermath of NFP

-

Analys från DailyFX8 år ago

Gold Prices Falter at Resistance: Is the Bullish Run Finished?

-

Nyheter7 år ago

Nyheter7 år agoTeknisk analys med Martin Hallström och Nils Brobacke