Marknadsnyheter

MAX Burgers lanserar ny hållbar förpackningsdesign

MAX Burgers, den svenska familjeägda burgarkedjan, presenterar sin nya förpackningsdesign. Företaget har arbetat med att uppdatera sina förpackningar i flera år och den nya designen speglar varumärkets fokus på hållbarhet och gästupplevelse.

Den nya förpackningsdesignen har tagits fram i ett multidisciplinärt projektteam, som inkluderat nyckelpersoner på MAX och den danska designbyrån N96. Teamet genomförde en omfattande analys av MAX befintliga förpackningsportfölj för att identifiera områden där förbättringar kunde göras.

– Det var 15 år sedan vi sist gjorde en större designförändring så det var hög tid för en uppdatering som harmoniserar med vad MAX är idag och stärker vår position, säger Maria Ziv, CMO MAX Burgers.

Den nya förpackningsdesignen fokuserar på att minska miljöpåverkan från förpackningsmaterial, optimera förpackningarnas funktionalitet och samtidigt förbättra gästupplevelsen med fokus på kvalitet och matglädje. MAX har minskat mängden förpackningsmaterial och andelen förnybar råvara i förpackningarna har gått från 81 % 2021 till 99 % 2023. Dessutom är företagets nya förpackningar 100 % återvinningsbara, vilket ökar möjligheten för att förpackningarna återvinns efter användning.

Den nya förpackningsdesignen har en modern och lekfull design som speglar MAX engagemang för kvalitet, smak och minimal miljöpåverkan. Designen inkluderar företagets ikoniska logotyp, med fokus på de vita och röda linjerna som utgör logotypen. Det nya konceptet innehåller även smarta klistermärken som hjälper gästerna att identifiera sina specifika beställningar, vilket ger en personlighet till förpackningen.

– MAX förpackningar är det första som våra gäster både ser och känner vid servering. Ambitionen med vår nya förpackningsdesign är att förstärka känslan av kvalitet, matglädje och hållbarhet, säger Johanna Smeds, Head of Brand Design MAX Burgers.

Mini Maxers

MAX har även introducerat ett nytt barnkoncept, Mini Maxers, som inkluderar en unik förpackningsdesign för barnmåltider. Mini Maxers-konceptet innehåller fem karaktärer; Doc, Buddy, Arty, Dash och Oops, var och en med sina egna unika egenskaper som barn kan identifiera sig med. Karaktärerna bygger på MAX värderingar och syftar till att inspirera och uppmuntra barn och vuxna att bli den bästa versionen av sig själva.

Redan nu har de nya MAX-förpackningarna börjat rulla ut till MAX restauranger, men det kan dröja till slutet av 2024 innan de gamla förpackningarna är helt utfasade.

Team MAX Burgers

Maria Ziv, Group CMO

Johanna Smeds, Head of Brand Design

Johannes Gärde, Business Development Specialist

Sandra Pizzignacco, Region Manager

Anna Lilja, Sustainability Strategist

Jessica Broström, Global Purchasing Manager

David James, Art Director

Catharina Hamlund, Production Manager

Designbyrå N96

The Core Team

Jesper von Wieding, Strategic Creative Director

Louise Hvenegaard, Strategic Creative Director

Team involved

Louise Mikkelsen, Senior Brand Designer

Karina Amonkassr, Designer

Emma Willlum, Designer

Lars Preiland, Artwork & Production

Clara Jullien Isaksson, Type Design

Casper Aarup Rasmussen, Animation

Eleanor Charville-Mort, Client Director

Adriana Sanchez, Client Director

Katla Tomasdottir, Account Manager

Helena Stenqvist, presskontakt MAX Burgers

Helena.Stenqvist@max.se

MAX Burgers grundades i Gällivare 1968 av Curt Bergfors och Britta Fredriksson, och har växt från en liten grillkiosk i norra Sverige till en internationell burgarkedja med restauranger i Sverige, Polen, Norge och Danmark. MAX strävan är att bli världens bästa burgarkedja genom att servera de godaste burgarna på ett gott sätt. Hållbarhet är en naturlig del av affären och som världens första restaurangkedja började MAX klimatmärka menyn redan 2008. Stiftelsen Rättvis Fördelning har sedan 2006 fördelat 7–10 % av MAX årliga nettovinst till fattigdomsbekämpning.

Läs mer om MAX Burgers: www.max.se

Marknadsnyheter

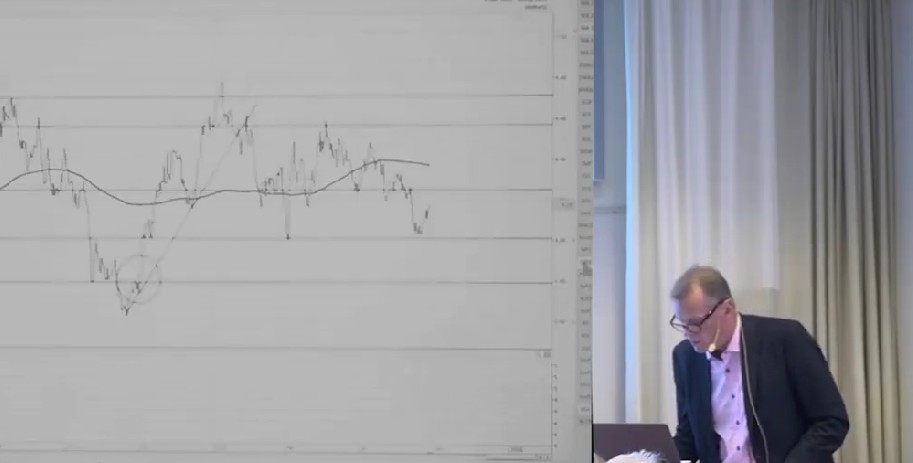

Teknisk analys på flera marknader med Anders Haglund

Anders Haglund går igenom den tekniska analysen på flera marknader samt även några olika enskilda aktier.

Marknadsnyheter

JRS chefsstrateg Torbjörn Söderberg om börsen framåt

JRS chefsstrateg Torbjörn Söderberg pratar med Jesper Norberg på EFN om börsens väg framåt. Man tar upp värderingar och makro, samt hur han själv väljer att agera.

Marknadsnyheter

Kreditkort skapar problem för USAs konsumenter – CNBC granskar

CNBC tittar närmare på hur kreditkort skapar problem för konsumenterna i USA som får betala räntor på upp till 36 %, och ovanpå det kommer nya avgifter. När det skapar så här stora problem blir det ett problem för ekonomin som helhet, det är inte bara ett individuellt problem.

CNBC granskar kreditkort och problemen de skapar

Vi skrev nyligen om rekordhög belåning hos investerare i USA. Det är samma sak här, när det är så många individer som är så hårt belånade blir det ett problem för hela aktiemarknaden.

-

Analys från DailyFX10 år ago

EUR/USD Flirts with Monthly Close Under 30 Year Trendline

-

Marknadsnyheter5 år ago

BrainCool AB (publ): erhåller bidrag (grant) om 0,9 MSEK från Vinnova för bolagets projekt inom behandling av covid-19 patienter med hög feber

-

Marknadsnyheter3 år ago

Marknadsnyheter3 år agoUpptäck de bästa verktygen för att analysera Bitcoin!

-

Analys från DailyFX12 år ago

Japanese Yen Breakout or Fakeout? ZAR/JPY May Provide the Answer

-

Marknadsnyheter2 år ago

Marknadsnyheter2 år agoDärför föredrar svenska spelare att spela via mobiltelefonen

-

Analys från DailyFX12 år ago

Price & Time: Key Levels to Watch in the Aftermath of NFP

-

Analys från DailyFX8 år ago

Gold Prices Falter at Resistance: Is the Bullish Run Finished?

-

Nyheter7 år ago

Nyheter7 år agoTeknisk analys med Martin Hallström och Nils Brobacke