Marknadsnyheter

Ngenic offentliggör tilläggsprospekt

EJ FÖR OFFENTLIGGÖRANDE, DISTRIBUTION ELLER PUBLICERING, VARE SIG DIREKT ELLER INDIREKT, I USA, AUSTRALIEN, JAPAN, KANADA, NYA ZEELAND, SYDAFRIKA, HONGKONG, SCHWEIZ, SINGAPORE, SYDKOREA, RYSSLAND, BELARUS ELLER I NÅGON ANNAN JURISDIKTION DÄR OFFENTLIGGÖRANDE, DISTRIBUTION ELLER PUBLICERING SKULLE VARA OLAGLIG ELLER KRÄVA REGISTRERING ELLER NÅGON ANNAN ÅTGÄRD UTÖVER VAD SOM KRÄVS ENLIGT SVENSK RÄTT

Ngenic AB (“Ngenic” eller “Bolaget”) har upprättat ett tilläggsprospekt (”Tilläggsprospektet”) till det prospekt som godkändes av Finansinspektionen och offentliggjordes den 7 januari 2025 (”Prospektet”). Tilläggsprospektet är en del av och ska läsas tillsammans med Prospektet.

Tilläggsprospektet har upprättats med anledning av att Bolaget har erhållit ytterligare garantiåtaganden om cirka 3,5 MSEK, vilket Bolaget genom pressmeddelande offentliggjorde den 14 januari 2025.

Tilläggsprospektet har upprättats i enlighet med artikel 23 i Europaparlamentets och rådets förordning (EU) 2017/1129 (”Prospektförordningen”) och har idag godkänts och registrerats av Finansinspektionen. Tilläggsprospektet är en del av, och ska i alla avseenden läsas tillsammans med, Prospektet. Prospektet och Tilläggsprospektet finns tillgängliga på Bolagets hemsida, www.ngenic.se, och Sedermera Corporate Finance hemsida, www.sedermera.se.

Investerare som före offentliggörandet av Tilläggsprospektet har gjort anmälan eller på annat sätt samtyckt till teckning av units i företrädesemissionen har enligt artikel 23.2 i Europaparlamentets och rådets förordning (EU) 2017/1129 rätt att återkalla sin anmälan inom tre arbetsdagar från offentliggörandet av Tilläggsprospektet, det vill säga till och med den 22 januari 2025. Återkallande ska meddelas till Nordic Issuing AB, ämne: NGENIC ÅTERKALLANDE, e-post: info@nordic-issuing.se. Investerare som anmält sig för teckning av units genom förvaltare ska kontakta sin förvaltare avseende återkallelse. Anmälan som ej återkallas inom angiven tid kommer att förbli bindande och om investerare önskar kvarstå vid sin teckning av units behöver denne ej vidta några åtgärder.

För fullständiga villkor och övrig information om Företrädesemissionen hänvisas till Prospektet och Tilläggsprospektet.

Rådgivare

I samband med Företrädesemissionen är Sedermera Corporate Finance AB finansiell rådgivare, Advokatfirman Lindahl AB är legal rådgivare och Nordic Issuing AB agerar emissionsinstitut.

Kontaktinformation

För mer information om Bolaget, vänligen kontakta:

Björn Berg, VD Ngenic AB

E-post: bjorn.berg@ngenic.se

Telefon: +46 70 570 70 17.

För ytterligare information om Företrädesemissionen, vänligen kontakta:

Sedermera Corporate Finance AB

Telefon: +46 40 615 14 10

E-post: cf@sedermera.se

Hemsida: www.sedermera.se

Om Ngenic

Ngenic är ett ledande energiteknikföretag som arbetar med digitalisering och effektivisering av energisystem, med energiföretag, fastighetsägare, bostadsrättsföreningar och villaägare som kunder. Produkterna och systemet möjliggör ett mer kostnadseffektivt utnyttjande av befintlig infrastruktur i el- och fjärrvärmenät samtidigt som kundvärdet av energileveransen ökar. Energieffektiviseringsföretagen (EEF) utsåg Ngenic till Årets framtidsföretag 2019. Huvudkontoret ligger i Uppsala. Ngenic är noterat på Spotlight Stock Market (ticker: NGENIC). För mer information, besök: www.ngenic.se

VIKTIG INFORMATION

Publicering, offentliggörande eller distribution av detta pressmeddelande kan i vissa jurisdiktioner vara föremål för restriktioner enligt lag och personer i de jurisdiktioner där detta pressmeddelande har offentliggjorts eller distribuerats bör informera sig om och följa sådana legala restriktioner. Mottagaren av detta pressmeddelande ansvarar för att använda detta pressmeddelande och informationen häri i enlighet med tillämpliga regler i respektive jurisdiktion. Detta pressmeddelande utgör inte ett erbjudande om, eller inbjudan att, förvärva eller teckna några värdepapper i Ngenic i någon jurisdiktion, varken från Ngenic eller från någon annan.

Detta pressmeddelande är inte ett prospekt enligt betydelsen i förordning (EU) 2017/1129 (”Prospektförordningen”) och har inte blivit godkänt av någon regulatorisk myndighet i någon jurisdiktion. Ett prospekt, motsvarande ett EU-tillväxtprospekt, avseende Företrädesemissionen som avses i detta pressmeddelande har upprättats och publicerades av Bolaget den 7 januari 2025.

Detta pressmeddelande varken identifierar eller utger sig för att identifiera risker (direkta eller indirekta) som kan vara hänförliga till en investering i Bolaget. Informationen i detta pressmeddelande är endast till för att beskriva bakgrunden till Företrädesemissionen och gör inget anspråk på att vara fullständigt eller uttömmande. Ingen försäkran ska lämnas med anledning av informationen i detta pressmeddelande avseende dess noggrannhet eller fullständighet. Sedermera agerar för Ngenic i samband med Företrädesemissionen och inte för någon annans räkning. Sedermera är inte ansvarig gentemot någon annan för att tillhandahålla det skydd som tillhandahålls deras kunder eller för att ge råd i samband med Företrädesemissionen eller avseende något annat som omnämns häri.

Detta pressmeddelande utgör inte ett erbjudande om eller inbjudan avseende att förvärva eller teckna värdepapper i USA. Värdepapperna som omnämns häri får inte säljas i USA utan registrering, eller utan tillämpning av ett undantag från registrering, enligt den vid var tid gällande U.S. Securities Act från 1933 (”Securities Act”), och får inte erbjudas eller säljas i USA utan att de registreras, omfattas av ett undantag från, eller i en transaktion som inte omfattas av registreringskraven enligt Securities Act. Det finns ingen avsikt att registrera några värdepapper som omnämns häri i USA eller att lämna ett offentligt erbjudande avseende sådana värdepapper i USA. Informationen i detta pressmeddelande får inte offentliggöras, publiceras, kopieras, reproduceras eller distribueras, direkt eller indirekt, helt eller delvis, i eller till USA, Australien, Japan, Kanada, Nya Zeeland, Sydafrika, Hongkong, Schweiz, Singapore, Sydkorea, Ryssland, Belarus eller någon annan jurisdiktion där sådant offentliggörande, publicering eller distribution av denna information skulle stå i strid med gällande regler eller där en sådan åtgärd är föremål för legala restriktioner eller skulle kräva ytterligare registrering eller andra åtgärder än vad som följer av svensk rätt. Åtgärder i strid med denna anvisning kan utgöra brott mot tillämplig värdepapperslagstiftning.

I Storbritannien distribueras och riktas detta pressmeddelande, och annat material avseende värdepapperen som omnämns häri, endast till, och en investering eller investeringsaktivitet som är hänförlig till detta dokument är endast tillgänglig för och kommer endast att kunna utnyttjas av, ”qualified investors” (i betydelsen i den brittiska versionen av förordning (EU) 2017/1129 som är en del av brittisk lagstiftning genom European Union (Withdrawal) Act 2018) som (i) har professionell erfarenhet i frågor som rör investeringar som faller inom den vid var tid gällande Artikel 19(5) i U.K. Financial Services and Markets Act 2000 (Financial Promotion) Order 2005 (”Ordern”), (ii) är personer som omfattas av Artikel 49(2) (a) till (d) (”high net worth companies, unincorporated associations etc.”) i Ordern, (iii) är utanför Storbritannien, eller (iv) är personer till vilka en inbjudan eller incitament att delta i investeringsverksamhet (i den mening som avses i avsnitt 21 i Financial Services and Markets Act 2000) i samband med emission eller försäljning av värdepapper på annat sätt lagligen kan riktas till eller medverkas i riktandet till (alla sådana personer benämns tillsammans ”relevanta personer”). Detta pressmeddelande är endast riktat till relevanta personer och personer som inte är relevanta personer får inte agera på eller förlita sig på informationen i detta pressmeddelande. En investering eller investeringsåtgärd som denna kommunikation avser är enbart möjlig för relevanta personer och kommer endast att fullföljas med relevanta personer.

Framåtriktade uttalanden

Detta pressmeddelande kan innehålla viss framåtriktad information som återspeglar Ngenic aktuella syn på framtida händelser samt finansiell och operativ utveckling. Ord som ”avses”, ”kommer”, ”bedöms”, ”förväntas”, ”kan”, ”planerar”, ”uppskattar” och andra uttryck som innebär indikationer eller förutsägelser avseende framtida utveckling eller trender, utgör framåtriktad information. Framåtriktad information är till sin natur förenad med såväl kända som okända risker och osäkerhetsfaktorer eftersom den är avhängig framtida händelser och omständigheter. Framåtriktad information utgör inte någon garanti avseende framtida resultat eller utveckling och verkligt utfall kan komma att väsentligen skilja sig från vad som uttalas i framåtriktad information.

Detta pressmeddelande innehåller framåtriktade uttalanden som avser Bolagets avsikter, bedömningar eller förväntningar avseende Bolagets framtida resultat, finansiella ställning, likviditet, utveckling, utsikter, förväntad tillväxt, strategier och möjligheter samt de marknader inom vilka Bolaget är verksamt. Framåtriktade uttalanden är uttalanden som inte avser historiska fakta och kan identifieras av att de innehåller uttryck som ”anser”, ”förväntar”, ”förutser”, ”avser”, ”uppskattar”, ”kommer”, ”kan”, ”förutsätter”, ”bör” ”skulle kunna” och, i varje fall, negationer därav, eller liknande uttryck. De framåtriktade uttalandena i detta pressmeddelande är baserade på olika antaganden, vilka i flera fall baseras på ytterligare antaganden. Även om Bolaget anser att de antaganden som reflekteras i dessa framåtriktade uttalanden är rimliga, kan det inte garanteras att de kommer att infalla eller att de är korrekta. Då dessa antaganden baseras på antaganden eller uppskattningar och är föremål för risker och osäkerheter kan det faktiska resultatet eller utfallet, av många olika anledningar, komma att avvika väsentligt från vad som framgår av de framåtriktade uttalandena. Sådana risker, osäkerheter, eventualiteter och andra väsentliga faktorer kan medföra att den faktiska händelseutvecklingen avviker väsentligt från de förväntningar som uttryckligen eller underförstått anges i detta pressmeddelande genom de framåtriktade uttalandena. Bolaget garanterar inte att de antaganden som ligger till grund för de framåtriktade uttalandena i detta pressmeddelande är korrekta och varje läsare av pressmeddelandet bör inte opåkallat förlita dig på de framåtriktade uttalandena i detta pressmeddelande. Den information, de uppfattningar och framåtriktade uttalanden som uttryckligen eller underförstått framgår häri lämnas endast per dagen för detta pressmeddelande och kan komma att förändras. Varken Bolaget eller någon annan åtar sig att se över, uppdatera, bekräfta eller offentligt meddela någon revidering av något framåtriktat uttalande för att återspegla händelser som inträffar eller omständigheter som förekommer avseende innehållet i detta pressmeddelande, såtillvida det inte krävs enligt lag eller, Spotlight Stock Markets regelverk eller Nasdaq First North Growth Markets för Bolaget aktuella regelverk för emittenter.

INFORMATION TILL DISTRIBUTÖRER

I syfte att uppfylla de produktstyrningskrav som återfinns i: (a) Europaparlamentets och rådets direktiv 2014/65/EU om marknader för finansiella instrument, i konsoliderad version, (”MiFID II”); (b) artikel 9 och 10 i Kommissionens delegerade direktiv (EU) 2017/593, som kompletterar MiFID II; och (c) nationella genomförandeåtgärder (tillsammans ”Produktstyrningskraven i MiFID II”) samt för att friskriva sig från allt utomobligatoriskt, inomobligatoriskt eller annat ansvar som någon ”tillverkare” (i den mening som avses enligt Produktstyrningskraven i MiFID II) annars kan omfattas av, har de erbjudna aktierna varit föremål för en produktgodkännandeprocess, som har fastställt att dessa värdepapper är: (i) lämpliga för en målmarknad bestående av icke-professionella investerare och investerare som uppfyller kriterierna för professionella kunder och godtagbara motparter, såsom definierat i MiFID II; och (ii) lämpliga för spridning genom alla distributionskanaler som tillåts enligt MiFID II (”Målmarknadsbedömningen”).

Oaktat Målmarknadsbedömningen bör distributörer notera att: priset på Bolagets aktier eller teckningsoptioner kan sjunka och investerare kan förlora hela eller delar av sin investering, att Bolagets aktier och teckningsoptioner inte är förenade med någon garanti avseende avkastning eller kapitalskydd och att en investering i Bolagets aktier eller teckningsoptioner endast är lämplig för investerare som inte är i behov av garanterad avkastning eller kapitalskydd och som (ensamma eller med hjälp av lämplig finansiell eller annan rådgivare) är kapabla att utvärdera fördelarna och riskerna med en sådan investering och som har tillräckliga resurser för att bära de förluster som en sådan investering kan resultera i. Målmarknadsbedömningen påverkar inte andra krav avseende kontraktuella, legala eller regulatoriska försäljningsrestriktioner med anledning av Företrädesemissionen.

Målmarknadsbedömningen utgör, för undvikande av missförstånd, inte (a) en ändamålsenlighets- eller lämplighetsbedömning i den mening som avses i MiFID II eller (b) en rekommendation till någon investerare eller grupp av investerare att investera i, förvärva, eller vidta någon annan åtgärd avseende Bolagets aktier eller teckningsoptioner.

Varje distributör är ansvarig för att genomföra sin egen Målmarknadsbedömning avseende Bolagets aktier samt för att besluta om lämpliga distributionskanaler.

Marknadsnyheter

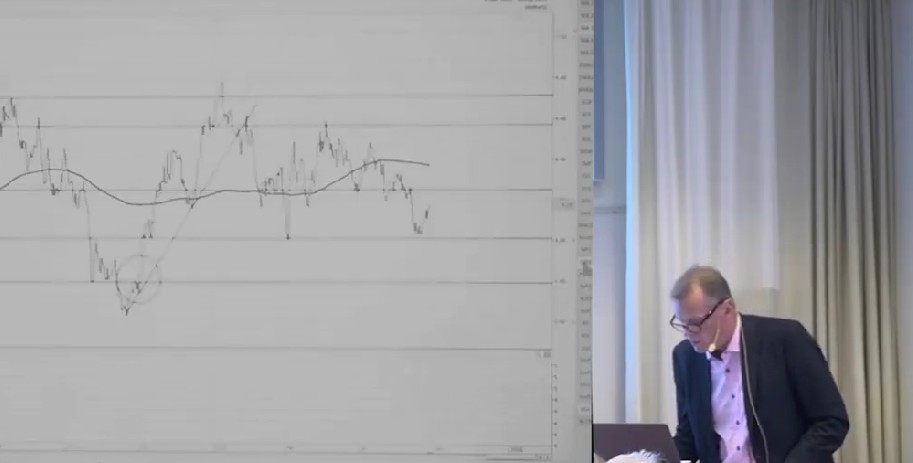

Teknisk analys på flera marknader med Anders Haglund

Anders Haglund går igenom den tekniska analysen på flera marknader samt även några olika enskilda aktier.

Marknadsnyheter

JRS chefsstrateg Torbjörn Söderberg om börsen framåt

JRS chefsstrateg Torbjörn Söderberg pratar med Jesper Norberg på EFN om börsens väg framåt. Man tar upp värderingar och makro, samt hur han själv väljer att agera.

Marknadsnyheter

Kreditkort skapar problem för USAs konsumenter – CNBC granskar

CNBC tittar närmare på hur kreditkort skapar problem för konsumenterna i USA som får betala räntor på upp till 36 %, och ovanpå det kommer nya avgifter. När det skapar så här stora problem blir det ett problem för ekonomin som helhet, det är inte bara ett individuellt problem.

CNBC granskar kreditkort och problemen de skapar

Vi skrev nyligen om rekordhög belåning hos investerare i USA. Det är samma sak här, när det är så många individer som är så hårt belånade blir det ett problem för hela aktiemarknaden.

-

Analys från DailyFX10 år ago

EUR/USD Flirts with Monthly Close Under 30 Year Trendline

-

Marknadsnyheter5 år ago

BrainCool AB (publ): erhåller bidrag (grant) om 0,9 MSEK från Vinnova för bolagets projekt inom behandling av covid-19 patienter med hög feber

-

Marknadsnyheter3 år ago

Marknadsnyheter3 år agoUpptäck de bästa verktygen för att analysera Bitcoin!

-

Analys från DailyFX12 år ago

Japanese Yen Breakout or Fakeout? ZAR/JPY May Provide the Answer

-

Marknadsnyheter2 år ago

Marknadsnyheter2 år agoDärför föredrar svenska spelare att spela via mobiltelefonen

-

Analys från DailyFX12 år ago

Price & Time: Key Levels to Watch in the Aftermath of NFP

-

Analys från DailyFX8 år ago

Gold Prices Falter at Resistance: Is the Bullish Run Finished?

-

Nyheter7 år ago

Nyheter7 år agoTeknisk analys med Martin Hallström och Nils Brobacke