Marknadsnyheter

VibroSense Dynamics AB offentliggör utfall i genomförd företrädesemission av B-aktier

Teckningsperioden i VibroSense Dynamics AB:s (”VibroSense” eller ”Bolaget”) företrädesemission av B-aktier, i vilken även allmänheten gavs möjlighet att teckna, avslutades den 14 mars 2023. Företrädesemissionen tecknades till totalt cirka 33,2 procent inklusive teckningsförbindelser, vilket innebär att garantiåtaganden om cirka 41,8 procent har aktiverats för att uppnå en total teckning om cirka 75 procent. VibroSense tillförs därmed cirka 13 MSEK före emissionskostnader. Utfallet ger VibroSense goda möjligheter att fokusera på försäljning och marknadsföring av Bolagets VibroSense Meter® II inom områdena Diabetes, Onkologi och HAVS. Formellt beslut om tilldelning samt utskick av avräkningsnotor är beräknat att ske imorgon 16 mars 2023.

VibroSense VD Hans Wallin kommenterar

”Jag vill tacka alla som valt att stötta VibroSense Dynamics fortsatta tillväxtresa genom att delta i företrädesemissionen. Med det inkomna kapitalet får vi nu möjlighet att fortsätta vår expansion och skapa ytterligare värde för både samhället och våra aktieägare. Jag vill också passa på att hälsa nya aktieägare välkomna och tacka alla befintliga aktieägare för ert förtroende.”

Teckning, tilldelning och betalning avseende företrädesemission

Företrädesemission tecknades till totalt cirka 5,8 MSEK, inklusive teckningsförbindelser om cirka 2,6 MSEK, motsvarande en teckningsgrad om cirka 33,2 procent. Därutöver har garantiåtaganden om cirka 7,3 MSEK aktiverats, motsvarande cirka 41,8 procent av emissionsvolymen. Total teckningsgrad (inklusive garantiåtagande) uppgår därmed till 75 procent av emissionsvolymen. VibroSense tillförs således cirka 13 MSEK före emissionskostnader om cirka 2,8 MSEK (varav cirka 1,2 MSEK avser garantiersättning, förutsatt att samtliga garanter väljer att erhålla kontant ersättning).

Genom företrädesemissionen nyemitteras 2 265 300 B-aktier. Totalt 793 757 B-aktier har tecknats med stöd av teckningsrätter, inklusive teckningsförbindelser om cirka 2,6 MSEK. Totalt 1 471 543 B-aktier har tecknats utan stöd av teckningsrätter, inklusive aktiverade garantiåtaganden. De tecknare som tilldelas B-aktier utan företrädesrätt kommer att erhålla avräkningsnotor, vilka är planerade att skickas ut imorgon, den 16 mars 2023. Tilldelade B-aktier utan företrädesrätt ska betalas i enlighet med instruktionerna på avräkningsnotan.

Ersättning för garantiåtaganden

Garantiåtagandena har utgjorts av en så kallad toppgaranti om totalt 15 procent, motsvarande cirka

2,6 MSEK av emissionsvolymen (”Toppgaranti”) samt en så kallad bottengaranti om totalt cirka 45 procent, motsvarande cirka 15 MSEK av emissionsvolymen (”Bottengaranti”). För utställd Bottengaranti utgår kontant ersättning om 11 procent av garanterat belopp, alternativt en valbar ersättning om 14 procent i form av B-aktier. För utställd Toppgaranti utgår kontant ersättning om 15 procent av garanterat belopp, alternativt en valbar ersättning om 18 procent i form av B-aktier. För det fall garantiåtagare väljer ersättning i form av aktier ska dessa erläggas i form av en riktad kvittningsemission. Teckningskursen för eventuella B-aktier som emitteras som garantiersättning är fastställd till 5,76 SEK per aktie, vilket motsvarar den fastställda teckningskursen i den genomförda företrädesemissionen.

Garanter som önskar erhålla garantiersättning i form av B-aktier ska underrätta Sedermera Corporate Finance AB härom snarast efter föreliggande offentliggörande av utfall i genomförd företrädesemission. Eventuellt beslut om en riktad kvittningsemission till garanterna kommer att offentliggöras genom ett separat pressmeddelande.

Antal aktier och aktiekapital

När företrädesemissionen har registrerats hos Bolagsverket kommer antalet B-aktier i VibroSense Dynamics ha ökat med 2 265 300 B-aktier, från 15 102 009 aktier till 17 367 309 aktier. Bolagets aktiekapital kommer vid registreringen att ha ökat med 226 530 SEK, från 1 510 200,9 SEK till 1 736 730,9 SEK. Den totala utspädningen som företrädesemissionen medför för de aktieägare som inte har deltagit i företrädes-emissionen uppgår till cirka 13 procent avseende aktier och till cirka 11 procent avseende antalet röster i Bolaget.

Handel med betald tecknad aktie (BTA)

Handel med BTA pågår på Spotlight Stock Market till och med den dag då Bolagsverket har registrerat företrädesemissionen. Registreringen är beräknad att ske omkring den 29 mars 2023.

Rådgivare

In samband med Företrädesemissionen har VibroSense anlitat Sedermera Corporate Finance AB som finansiell rådgivare, Fredersen Advokatbyrå AB som legal rådgivare och Nordic Issuing AB som emissionsinstitut.

För mer information om företrädesemissionen, vänligen kontakta:

Sedermera Corporate Finance AB

Telefon: +46 (0)40 615 14 10

E-post: cf@sedermera.se

www.sedermera.se

För ytterligare information om bolaget, vänligen kontakta:

Hans Wallin, CEO VibroSense Dynamics AB

Telefon: +46 40 88 026

E-post: info@vibrosense.se

“The new Gold Standard for reliable detection of nerve damage”

Denna information är sådan information som VibroSense Dynamics AB (publ) är skyldigt att offentliggöra enligt EU:s marknadsmissbruksförordning. Informationen lämnades, genom ovanstående kontaktpersons försorg, för offentliggörande den 15 mars 2023 klockan 18:10 CET.

Viktig information

Detta pressmeddelande får inte offentliggöras, publiceras eller distribueras, direkt eller indirekt, i eller till USA, Australien, Hongkong, Japan, Kanada, Nya Zeeland, Schweiz, Singapore, Sydafrika, Sydkorea, Ryssland, Belarus eller i någon annan jurisdiktion där distributionen av detta pressmeddelande skulle vara olaglig. Detta pressmeddelande utgör inte heller ett erbjudande om att sälja nya aktier, teckningsoptioner, teckningsrätter, BTA eller andra värdepapper till någon person i en jurisdiktion där det inte skulle vara tillåtet att lämna ett sådant erbjudande till en sådan person eller där sådan åtgärd skulle förutsätta ytterligare prospekt, registrerings- eller andra åtgärder än enligt svensk rätt. Informationsmemorandum, anmälningssedeln och andra till Företrädesemissionen hänförliga handlingar får inte distribueras i eller till något land där sådan distribution eller Företrädesemissionen kräver åtgärder som anges i föregående mening eller där de skulle strida mot regler i sådant land. Åtgärder i strid med denna anvisning kan utgöra brott mot tillämplig värdepapperslagstiftning.

Inga aktier, teckningsoptioner, teckningsrätter, BTA eller andra värdepapper har registrerats eller kommer att registreras enligt United States Securities Act från 1933 i dess nuvarande lydelse (”Securities Act”) eller värdepapperslagstiftningen i någon delstat eller annan jurisdiktion i USA och får inte erbjudas, tecknas, utnyttjas, pantsättas, säljas, återförsäljas, tilldelas, levereras eller på annat sätt överföras, direkt eller indirekt, i eller till USA, förutom enligt ett tillämpligt undantag från, eller genom en transaktion som inte omfattas av, registreringskraven i Securities Act och i enlighet med värdepapperslagstiftningen i relevant delstat eller annan jurisdiktion i USA.

Detta pressmeddelande kan innehålla viss framåtriktad information som återspeglar Bolagets aktuella syn på framtida händelser samt finansiell och operativ utveckling. Ord som ”avser”, ”bedömer”, ”förväntar”, ”kan”, ”planerar”, ”anser”, ”uppskattar” och andra uttryck som innebär indikationer eller förutsägelser avseende framtida utveckling eller trender, och som inte är grundade på historiska fakta, utgör framåtriktad information. Framåtriktad information är till sin natur förenad med såväl kända som okända risker och osäkerhetsfaktorer eftersom den är avhängig framtida händelser och omständigheter. Framåtriktad information utgör inte någon garanti avseende framtida resultat eller utveckling och verkligt utfall kan komma att väsentligen skilja sig från vad som uttalas i framåtriktad information. Varken Bolaget eller någon annan åtar sig att se över, uppdatera, bekräfta eller offentligt meddela någon revidering av något framåtriktat uttalande för att återspegla händelser som inträffar eller omständigheter som förekommer avseende innehållet i detta pressmeddelande, såtillvida det inte krävs enligt lag eller Spotlights regelverk.

Om VibroSense Dynamics AB (publ)

VibroSense Dynamics AB (publ) utvecklar och säljer medicintekniska produkter och tjänster för diagnostik-stöd vid nervskador i händer och fötter. Metoden går ut på att mäta och kvantifiera förmågan att känna vibrationer vid flera frekvenser. Bolagets kunder är diabetesmottagningar, företagshälsovård, sjukhus, vårdcentraler och forskare.

Vår vision är att bolagets produkter ska vara ett standardinstrument vid alla neurologiska undersökningar för att upptäcka tidiga tecken på förändringar i känseln så att patienter och deras vårdgivare kan sätta in förebyggande åtgärder som förhindrar, reducerar eller fördröjer uppkomsten av nervskador i händer och fötter.

Marknadsnyheter

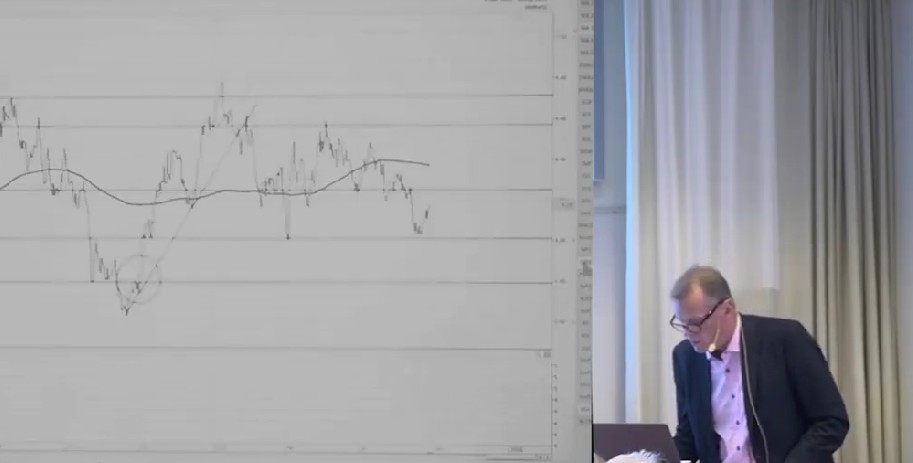

Teknisk analys på flera marknader med Anders Haglund

Anders Haglund går igenom den tekniska analysen på flera marknader samt även några olika enskilda aktier.

Marknadsnyheter

JRS chefsstrateg Torbjörn Söderberg om börsen framåt

JRS chefsstrateg Torbjörn Söderberg pratar med Jesper Norberg på EFN om börsens väg framåt. Man tar upp värderingar och makro, samt hur han själv väljer att agera.

Marknadsnyheter

Kreditkort skapar problem för USAs konsumenter – CNBC granskar

CNBC tittar närmare på hur kreditkort skapar problem för konsumenterna i USA som får betala räntor på upp till 36 %, och ovanpå det kommer nya avgifter. När det skapar så här stora problem blir det ett problem för ekonomin som helhet, det är inte bara ett individuellt problem.

CNBC granskar kreditkort och problemen de skapar

Vi skrev nyligen om rekordhög belåning hos investerare i USA. Det är samma sak här, när det är så många individer som är så hårt belånade blir det ett problem för hela aktiemarknaden.

-

Analys från DailyFX10 år ago

EUR/USD Flirts with Monthly Close Under 30 Year Trendline

-

Marknadsnyheter5 år ago

BrainCool AB (publ): erhåller bidrag (grant) om 0,9 MSEK från Vinnova för bolagets projekt inom behandling av covid-19 patienter med hög feber

-

Marknadsnyheter3 år ago

Marknadsnyheter3 år agoUpptäck de bästa verktygen för att analysera Bitcoin!

-

Analys från DailyFX12 år ago

Japanese Yen Breakout or Fakeout? ZAR/JPY May Provide the Answer

-

Marknadsnyheter2 år ago

Marknadsnyheter2 år agoDärför föredrar svenska spelare att spela via mobiltelefonen

-

Analys från DailyFX12 år ago

Price & Time: Key Levels to Watch in the Aftermath of NFP

-

Analys från DailyFX8 år ago

Gold Prices Falter at Resistance: Is the Bullish Run Finished?

-

Nyheter7 år ago

Nyheter7 år agoTeknisk analys med Martin Hallström och Nils Brobacke