Marknadsnyheter

Andra kvartalet och halvårsrapport – 30 juni 2019

Andra kvartalet 2019 (första kvartalet 2019)

- Produktionen från Block 3&4 i Oman var i övre delen av guidning och uppgick till 12 881 fat per dag (11 901 fat per dag)

- Intäkter och övriga inkomster uppgick till MUSD 41,3 (MUSD 32,7)

- EBITDA uppgick till MUSD 27,9 (MUSD 17,2)

- Periodens resultat uppgick till MUSD 17,3 (MUSD 6,4)

- Vinst per aktie uppgick till USD 0,51 (USD 0,19)

- Rekordproduktion efter uppgradering av produktionsanläggningen på Ulfa

- Rekorddistribution till aktieägarna

- Prospekteringsborrningen Yusr-1 pågår

| MUSD (om inte annat anges) | Andra kvartalet 2019 | Första kvartalet 2019 | Andra kvartalet 2018 |

| Genomsnittlig dagsproduktion från Block 3&4 i Oman, netto, före statens andel, fat | 12 881 | 11 901 | 11 733 |

| Produktion, netto, efter statens andel, fat | 609 523 | 556 967 | 555 201 |

| Försäljning, netto, efter statens andel, fat | 561 077 | 613 752 | 529 194 |

| Genomsnittligt försäljningspris per fat, USD | 67,8 | 61,6 | 65,6 |

| Intäkter och övriga inkomster | 41,3 | 32,7 | 36,4 |

| EBITDA | 27,9 | 17,2 | 24,3 |

| Rörelseresultat | 16,4 | 5,6 | 12,9 |

| Periodens resultat | 17,3 | 6,4 | 15,0 |

| Vinst per aktie (efter utspädning), USD | 0,51 | 0,19 | 0,44 |

| Nettokassa | 62,0 | 82,7 | 35,8 |

| Investeringar i olje- och gastillgångar | 12,8 | 11,6 | 13,2 |

| MUSD (om inte annat anges) | Första halvåret 2019 | Första halvåret 2018 | Helåret

2018 |

| Genomsnittlig dagsproduktion från Block 3&4 i Oman, netto, före statens andel, fat | 12 394 | 11 654 | 11 767 |

| Produktion, netto, efter statens andel, fat | 1 166 490 | 1 096 887 | 2 233 323 |

| Försäljning, netto, efter statens andel, fat | 1 174 829 | 1 041 192 | 2 163 148 |

| Genomsnittligt försäljningspris per fat, USD | 64,5 | 64,6 | 70,5 |

| Intäkter och övriga inkomster | 74,0 | 70,6 | 157,3 |

| EBITDA | 44,8 | 45,7 | 106,6 |

| Rörelseresultat | 22,0 | 23,1 | 60,7 |

| Periodens resultat | 23,7 | 24,0 | 62,2 |

| Vinst per aktie (efter utspädning), USD | 0,69 | 0,71 | 1,82 |

| Nettokassa | 62,0 | 35,8 | 73,1 |

| Investeringar i olje- och gastillgångar | 24,4 | 26,9 | 55,8 |

Brev till aktieägarna

Vänner och investerare,

Det andra kvartalet 2019 blev en stark period för Tethys Oil och jag är glad över att åter kunna rapportera intäkter och övriga inkomster på över MUSD 40 och tillsammans med ökad produktion och lägre operativa kostnader jämfört med första kvartalet pekar alla siffror i rätt riktning under kvartalet. Dessa siffror bekräftar robustheten i vår huvudtillgång, Block 3&4, och visar att våra tidigare investeringar i tillgången bär frukt. Vår prospekteringsverksamhet fortsätter med en nyligen påbörjad prospekteringsborrning på Block 3&4 och den pågående kartläggningen av möjliga oljefällor på Block 49.

Under kvartalet ökade produktionen till i genomsnitt 12 881 fat per dag efter att de initiala begränsningarna vi rapporterade om i första kvartalet 2019 framgångsrikt löst på Ulfafältet. Det är en ökning om nio procent gentemot den genomsnittliga produktionen under 2018 och ett direkt resultat av våra investeringar i tillgången under tidigare kvartal. Detta har fortsatt och vi publicerade nyligen produktionssiffror för juli om 12 819 fat olja per dag och vi är glada över att vi nu är stadigt i den högre delen av vår guidning för året om en nettoproduktion mellan 12 000 och 13 000 fat per dag.

Oljepriset steg stadigt under årets första fem månader men föll i början på juni och cirkulerar nu kring nivån USD 60 per fat. Till följd av att Tethys Oils oljeförsäljningspris fastställs två månader i förväg kommer dessa rörelser att återspeglas i våra siffror för det tredje kvartalet 2019. Under det andra kvartalet uppgick vårt genomsnittliga försäljningspris till USD 67,8 per fat, en ökning om 10 procent jämfört med det första kvartalet.

Som vi förväntade oss i rapporten för det första kvartalet 2019, har de sammanlagda operativa kostnaderna minskat under perioden. De lägre kostnaderna kombinerat med ökad produktion har resulterat i operativa kostnader per fat om USD 10,2 under kvartalet, ned från de USD 13,3 per fat som rapporterades under första kvartalet 2019. Med de pågående fältverksamheterna för att bibehålla produktionen från befintliga produktionshål, förväntar vi oss att de operativa kostnaderna per fat under återstoden av året kommer vara omkring USD 11.

De ökade produktionsvolymerna har resulterat i starka finansiella resultat för kvartalet. Vi rapporterar intäkter och övriga inkomster om MUSD 41,3, upp 26 procent jämfört med det första kvartalet 2019. Vårt EBITDA uppgick till MUSD 27,9, upp 62 procent jämfört med det första kvartalet 2019. Under andra kvartalet 2019 uppgick kassaflödet från den löpande verksamheten före förändringar i rörelsekapital till MUSD 22,0 och våra investeringar i olje- och gastillgångar till MUSD 12,8. Efter vår rekorddistribution till aktieägarna om MUSD 24,9 under andra kvartalet uppgick vår nettokassa till MUSD 62,0. Resultatet för kvartalet uppgick till MUSD 17,3, upp 170 procent från det första kvartalet 2019.

Inom prospekteringsverksamheten fortsätter arbetet med att förfina kartläggningen och tolkning av det stora antal möjliga oljefällor som identifierats genom omfattande seismiska undersökningar på Block 3&4. Samtidigt väntar vi ivrigt på resultaten från den pågående borrningen Yusr-1. Yusr-1 är den första prospekteringsborrningen som genomförs på området norr om Farha South där det nyligen gjordes en 3D-seismikstudie. Därtill planeras minst två ytterligare prospekteringsborrningar på Block 3&4 under året.

På Block 49 fortsätter tolkning av seismik och kartläggning av möjliga oljefällor i högt tempo och vi har nu grovt uppskattat arbetat igenom tre fjärdedelar av den data vi fick från förra årets seismikinsamling. Det geologiska fokuset ligger på att definiera, riskberäkna och förfina kartläggningen av indikativa borrmål med syfte att ta dem till borrfärdiga geologiska strukturer, och vi har påbörjat förberedelserna för en prospekteringsborrning. Vi förväntar oss att kunna ge mer detaljer om det geologiska arbetet och borrplaner under de kommande månaderna.

Efter den kontanta kapitalöverföringen till aktieägarna i maj och juni har vår starka kassa och kassaflöde gjort det möjligt för oss att fortsätta kapitalöverföring till aktieägare genom våra nyligen genomförda återköp av aktier. Vår kassa ger oss också en betydande ”krigskassa” som möjliggör för oss att utöka våra tillgångar, om och när vi finner något som uppfyller våra höga tekniska och kommersiella krav och som möjliggör att vi upprätthåller vår starka finansiella disciplin.

Så fortsätt följa oss – vår tillväxtresa fortsätter!

Stockholm, den 13 augusti 2019

Magnus Nordin

Verkställande direktör

För ytterligare information, vänligen kontakta

Magnus Nordin, verkställande direktör, tfn: +46 8 505 947 00

William Holland, CFO, tfn +46 8 505 947 00

KONFERENSSAMTAL

Datum: 13 augusti 2019

Tid: 10.00 CET

För att delta i konferenssamtalet kan du välja ett av följande alternativ:

Länk till webbsändningen: https://edge.media-server.com/mmc/p/o3yrsi3e

För att delta via telefon, vänligen ring

Sverige: +46 8 566 426 51 / PIN: 20391517#

Schweiz: +41 225 809 034 / PIN: 20391517#

England: +44 333 300 0804 / PIN: 20391517#

Nordamerika (avgiftsfri): +1 855 857 0686 / PIN: 20391517#

Denna information är sådan information som Tethys Oil AB är skyldigt att offentliggöra enligt EU:s marknadsmissbruksförordning och lagen om värdepappersmarknaden. Informationen lämnades, genom ovanstående kontaktpersoners försorg, för offentliggörande den 13 augusti 2019 kl. 7:30 CET.

Tethys Oil AB (publ)

Tethys Oil är ett svenskt oljebolag med fokus på onshoreområden med kända oljefynd. Tethys Oils kärnområde är Oman, där bolaget har 25 miljoner fat i bevisade och sannolika oljereserver och 13 miljoner fat i betingade resurser 2C. Under 2018 hade Tethys Oil en genomsnittlig oljeproduktion om 11 767 fat per dag från Block 3&4. Tethys Oil har också prospekteringstillgångar onshore Frankrike och Litauen och viss produktion i Litauen. Aktierna är noterade på Nasdaq Stockholm (TETY). www.tethysoil.com

Marknadsnyheter

B3 förvärvar Webstep AB

B3 Consulting Group AB (publ) förvärvar i dag konsultbolaget Webstep AB. Webstep AB är ett IT-konsultbolag med ca 80 medarbetare inom bland annat systemutveckling, IT Management, AI & Analytics samt Sitevision som finns på fyra orter i Sverige. Omsättningen för Webstep AB, inklusive 30 MSEK via underkonsulter, uppgick till 143 MSEK 2023 med EBIT om 942 TSEK (0,7%) under samma period. Genom förvärvet stärker B3 sina positioner inom framför allt systemutveckling och ökar den lokala närvaron i Sverige.

– Genom förvärvet får B3 en ännu starkare position på marknaden, samtidigt som vi etablerar oss i Uppsala och Umeå, vilket stärker vårt erbjudande mot både befintliga och nya kunder. B3 och Webstep AB har liknande kulturer med mycket hög medarbetarnöjdhet och stort fokus på konsulternas utveckling, vilket också gör bolagen till en mycket bra matchning. Vi är verkligen glada över att få välkomna Websteps medarbetare till B3 och att nu få skapa nya möjligheter tillsammans, säger Martin Stenström, VD och Koncernchef för B3 Consulting Group.

– Jag är mycket glad över att B3 förvärvar Webstep AB. Vi ser fram emot att bli en del av B3s familj och har redan identifierat många synergier mellan våra snarlika kulturer och verksamheter. Detta innebär fantastiska möjligheter för våra medarbetare, med nya resurser och utvecklingsmöjligheter som stärker vår förmåga att leverera innovativa lösningar till våra kunder, säger Jakob Cardell, VD på Webstep AB.

Webstep ASA grundades i Norge 2000 och 2007 etablerades Webstep AB under dåvarande namnet Diversify. 2013 förvärvade Webstep ASA Diversify som då blev Webstep AB. Verksamhet bedrivs i Stockholm, Malmö, Uppsala och Umeå och bolaget har idag ca 80 medarbetare som hjälper kunderna med allt från systemutveckling och IT Management till Data Science och Sitevision. Webstep är en uppskattad arbetsgivare för erfarna konsulter och har precis som B3 fått flera utmärkelser genom åren, bland annat av Great Place To Work.

B3 Consulting Group är ett expansivt konsultbolag inom IT och Management. Med ett brett utbud av tjänster hjälper B3 organisationer att skapa morgondagens möjligheter med hjälp av digital transformation och verksamhetsutveckling. Kontor finns idag på nio orter i Sverige. B3 har därtill ett dotterbolag i Polen, B3 Poland Consulting, som haft en betydande tillväxt sedan start och som kommer att konsolideras in i koncernen senast 2025.

B3 förvärvar 100% av aktierna i Webstep AB och konsolidering sker per den 1 juli. Det förvärvade bolaget får namnet B3 Webstep i en övergångsperiod fram tills att ett nytt namn har bestämts. Köpeskillingen för B3 uppgår till 38 MSEK på skuld- och kassafri basis. Köpeskillingen betalas kontant. Ytterligare information om förvärvet kommer att publiceras i samband med B3s Q2-rapport den 16 juli. Transaktionens genomförande är föremål för sedvanliga villkor, inklusive att Inspektionen för strategiska produkter (ISP) lämnar erforderligt godkännande för förvärvet i enlighet med lagen (2023:560) om granskning av utländska direktinvesteringar.

För mer information kontakta gärna:

Martin Stenström, VD och Koncernchef B3 Consulting Group, telefon 070-798 96 80.

Denna information är sådan information som B3 Consulting Group AB (publ) är skyldigt att offentliggöra enligt EU:s marknadsmissbruksförordning. Informationen lämnades, genom ovanstående kontaktpersons försorg, för offentliggörande den 23 maj 2024, kl. 23.30.

B3 Consulting Group är ett expansivt konsultbolag med cirka 800 medarbetare. Med djup teknisk expertis och passion för innovation hjälper vi Sveriges främsta företag och organisationer att skapa morgondagens möjligheter genom digital transformation och verksamhetsutveckling. B3 har en prisbelönad företagskultur som värdesätter våra olikheter, erfarenheter och gemensamma energi. Vi strävar också efter att vara ett etiskt och transparent bolag med en positiv påverkan på samhälle, människor och miljö. B3 finns på nio orter i Sverige samt i Polen, med huvudkontor i Stockholm. Bolaget grundades 2003 och är sedan 2016 noterat på Nasdaq Stockholm på Small Cap-listan (B3). Omsättningen 2023 uppgick till 1 141 MSEK, med ett rörelseresultat (EBIT) om 86 MSEK. Mer information finns på www.b3.se.

Marknadsnyheter

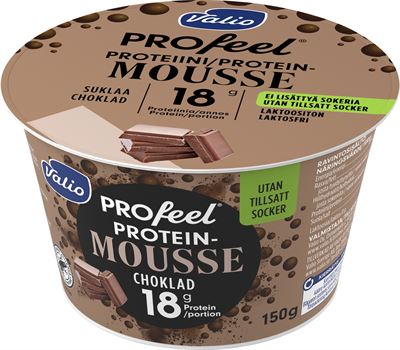

Produktåterkallelse: Valio PROfeel Proteinmousse choklad laktosfri 150g

Det finns en risk att Valio PROfeel Proteinmousse choklad laktosfri 150g med bäst före datum 30.07.2024, kan innehålla små metallbitar från en maskindel i produktionen. Ett utrustningsfel i en produktionslinje kan ha orsakat detta. Som en försiktighetsåtgärd har vi valt att återkalla denna produkt. Produkten ska inte användas.

Berörda produkter har spärrats för försäljning och handeln har informerats. Chokladmoussen som återkallas har funnits till försäljning i ett begränsat antal matbutiker.

Konsumenter som köpt produkten som omfattas av återkallelsen får gärna kontakta Valio för ersättning av sina utlägg. Antingen via Konsumentkontakt – Valio konsument- och kundservice eller telefon 020-72 55 15.

Aktuell produkt: Valio Profeel Proteinmousse choklad laktosfri 150g, med bäst före datum 30.07.2024.

För ytterligare frågor vänligen kontakta:

Anette Björnlund, media och kommunikationschef, Valio Sverige AB

Mail: anette.bjornlund@valio.se

Telefon: 0703-033 561

Taggar:

Marknadsnyheter

Kinda Brave offentliggör slutligt utfall i det övertecknade erbjudandet och beslutar om ett utökat erbjudande

EJ FÖR OFFENTLIGGÖRANDE, DISTRIBUTION ELLER PUBLICERING, VARKEN DIREKT ELLER INDIREKT, I ELLER TILL USA, AUSTRALIEN, HONGKONG, JAPAN, KANADA, NYA ZEELAND, SCHWEIZ, SINGAPORE, SYDAFRIKA ELLER NÅGON ANNAN JURISDIKTION DÄR OFFENTLIGGÖRANDE, DISTRIBUTION ELLER PUBLICERING AV DETTA PRESSMEDDELANDE SKULLE VARA OLAGLIG ELLER KRÄVA YTTERLIGARE REGISTRERINGS- ELLER ANDRA ÅTGÄRDER.

Kinda Brave Entertainment Group AB (”Kinda Brave” eller ”Bolaget”) offentliggör härmed det slutliga utfallet av erbjudandet att förvärva högst 2 333 333 units i Bolaget i samband med noteringen av Bolagets aktier och teckningsoptioner på Nasdaq First North Growth Market (”Erbjudandet”). Varje en (1) unit i Erbjudandet inkluderade tre (3) aktier och en (1) teckningsoption av serie TO1 och en (1) teckningsoptioner av serie TO2 (”Unit”). Som Bolaget meddelade genom pressmeddelande igår den 22 maj 2024 har intresset för att teckna Units i Kinda Brave varit stort och de inkomna anmälningarna summerar till ett belopp om cirka 36 MSEK, motsvarande en teckningsgrad om cirka 103 procent. Med anledning av överteckningen har styrelsen i Kinda Brave beslutat att nyttja det utökade erbjudande som beskrivs i Bolagets prospekt från den 7 maj 2024 (det ”Utökade Erbjudandet”). Genom det Utökade Erbjudandet emitteras ytterligare 67 073 Units medförande att samtliga tecknare kommer att tilldelas Units. Första dag för handel i Bolagets aktie på Nasdaq First North Growth Market beräknas vara den 3 juni 2024.

Utfall av Erbjudandet

Anmälningsperioden för Erbjudandet avslutades den 22 maj 2024. Erbjudandet genomfördes till en teckningskurs om 15,0 SEK per Unit, motsvarande 5,0 SEK per aktie. Då Erbjudandet var övertecknat har styrelsen idag, med stöd av bemyndigande från extra bolagsstämman 21 februari 2024, beslutat om en emission av ytterligare 67 073 Units för att säkerställa att samtliga tecknare kan erhålla full tilldelning. Antalet aktier i Bolaget efter Erbjudandet och det Utökade Erbjudandet uppgår till 19 217 028 och innebär en värdering av Bolaget om cirka 96 MSEK post-money. Genom Erbjudandet och det Utökade Erbjudandet tillförs Bolaget en total bruttoemissionslikvid om cirka 36 MSEK före avdrag för emissionskostnader och kvittning av föremissionslån.

Teckningsåtaganden

Innan teckningsperioden påbörjades hade Kinda Brave erhållit teckningsåtaganden från investerare om cirka 30,5 MSEK, motsvarande cirka 87 procent av Erbjudandet.

Tilldelning

Beslut om tilldelning av tecknade Units har skett i enlighet med de principer som angavs i prospektet som Bolaget offentliggjorde den 7 maj 2024. Efter Erbjudandet och det Utökade Erbjudandets genomförande har Bolaget över 300 kvalificerade aktieägare och samtliga tecknare beräknas erhålla tilldelning. Besked om tilldelning av Units lämnas genom utskick av avräkningsnota. Tilldelade Units ska betalas enligt instruktioner på avräkningsnotan. Meddelande utgår endast till de som har erhållit tilldelning.

Preliminär tidplan

- Avräkningsnotor skickas ut omkring den 24 maj 2024

- Likviddag är den 29 maj 2024

- Beräknad första dag för handel på Nasdaq First North Growth Market är den 3 juni 2024

Aktier, aktiekapital och utspädning

När aktierna i Erbjudandet har registrerats vid Bolagsverket kommer antalet aktier att öka med 6 999 999, från 12 015 810 till 19 015 809, och Bolagets aktiekapital att öka med 293 999,96 SEK, från 504 664,02 SEK till 798 663,98 SEK, innebärande en utspädning om cirka 36,81 procent.

När aktierna i det Utökade Erbjudandet har registrerats vid Bolagsverket kommer antalet aktier att öka med ytterligare 201 219, från 19 015 809 till 19 217 028, och Bolagets aktiekapital att öka med ytterligare 8 451,20 SEK, från 798 663,98 SEK till 807 115,18, innebärande en utspädning om ytterligare cirka 1,05 procent.

Utnyttjas därtill samtliga teckningsoptioner av serie TO1 och TO2 för teckning av nya aktier kan antalet aktier öka med ytterligare högst 4 800 812 från 19 217 028 till 24 017 840 och Bolagets aktiekapital öka med 201 634,10 SEK, från 807 115,18 SEK till 1 008 749,28 SEK, innebärande en utspädning om ytterligare cirka 20,0 procent.

Rådgivare

Eminova Corporate Finance AB agerar finansiell rådgivare och Eversheds Sutherland Advokatbyrå AB agerar legal rådgivare i samband med Erbjudandet och det Utökade Erbjudandet. Eminova Fondkommission AB agerar emissionsinstitut i samband med Erbjudandet och det Utökade Erbjudandet och har även utsetts till Bolagets Certified Adviser.

För ytterligare information, vänligen kontakta:

För mer information och förfrågningar, vänligen kontakta:

ir@kindabrave.com

www.kindabrave.com (www.kindabrave.com)

Följ gärna oss på Linkedin:

https://www.linkedin.com/company/kinda-brave/

Om Kinda Brave Entertainment Group AB (publ)

Kinda Brave är en modern spelkoncern, fokuserat på att förvärva, äga och utveckla spelstudios och immateriella rättigheter, samt utveckla en division inriktad mot förläggning av speltitlar från tredjepart. Idag består Bolaget av fyra spelstudior och ett mindre förläggarteam. Kinda Braves vision är att skapa en unik underhållningsgrupp, med starka immateriella rättigheter inom olika områden, inklusive TV-serier, filmer och serietidningar.

Bolagets Certified Adviser är Eminova Fondkomission AB | 08-684 211 10 | adviser@eminova.se

Viktig information

Publicering, offentliggörande eller distribution av detta pressmeddelande kan i vissa jurisdiktioner vara föremål för restriktioner. Mottagarna av detta pressmeddelande i jurisdiktioner där detta pressmeddelande har publicerats eller distribuerats ska informera sig själva om och följa sådana restriktioner. Detta pressmeddelande utgör inte ett erbjudande om, eller inbjudan att, förvärva eller teckna några värdepapper i Bolaget i någon jurisdiktion, varken från Kinda Braves eller någon annan. Erbjudandet riktat till allmänheten i Sverige och institutionella investerare sker endast genom det Prospekt som Bolaget har offentliggjort.

Pressmeddelandet kan innehålla framåtriktade uttalanden som reflekterar Bolagets nuvarande syn på framtida händelser samt finansiell och operationell utveckling. Uttryck som exempelvis ”avser”, ”siktar på”, ”förväntar”, ”förutser”, ”kan”, ”uppskattar”, ”planerar”, ”beräknar” och andra uttryck som indikerar eller förutser framtida utveckling eller trender och som inte är baserade på historiska fakta. Sådana framåtriktade uttalanden är baserade på antaganden eller uppskattningar och Bolaget lämnar inga garantier för att sådana uttalanden kommer att infrias eller visa sig vara korrekta. Bolaget ansvarar inte heller för den framtida riktigheten i informationen. Detta pressmeddelande varken identifierar eller utger sig för att identifiera risker (direkta eller indirekta) som kan vara hänförliga till en investering i värdepapper i Bolaget och pressmeddelandet utgör inte en rekommendation för eventuella investerares beslut avseende Erbjudandet. Varje investerare eller potentiell investerare bör genomföra en egen undersökning, analys och utvärdering av verksamheten och informationen som beskrivs i detta meddelande och all offentligt tillgänglig information. Priset och värdet på värdepapperen kan minska såväl som öka. Uppnådda resultat utgör ingen vägledning för framtida resultat.

Kopior av detta pressmeddelande görs inte och får inte distribueras eller på annat vis skickas till USA, Australien, Hongkong, Japan, Kanada, Nya Zeeland, Schweiz, Singapore, Sydafrika eller någon annan jurisdiktion där sådan åtgärd kan utgöra brott eller skulle kräva registrering eller andra åtgärder.

Detta pressmeddelande utgör inte eller ingår inte i ett erbjudande eller uppmaning att köpa eller teckna värdepapper i USA. De värdepapper som avses här får inte säljas i USA utan att de registreras eller undantas från registrering enligt US Securities Act från 1933, med ändringar (”Securities Act”), och får inte erbjudas eller säljas i USA utan att de registreras eller undantas från registrering eller innefattas i en transaktion som inte omfattas av registrering enligt Securities Act. Det finns ingen avsikt att registrera något värdepapper i USA eller att göra ett offentligt erbjudande av värdepapper i USA. Informationen i detta pressmeddelande får inte offentliggöras, publiceras, kopieras eller distribueras, direkt eller indirekt, helt eller delvis, i eller till någon jurisdiktion där offentliggörandet, publiceringen eller distributionen av informationen inte skulle följa gällande lagar och förordningar eller skulle kräva registrering eller andra åtgärder än de som krävs enligt svensk lag. Åtgärder i strid med denna anvisning kan utgöra brott mot tillämplig värdepapperslagstiftning.

-

Analys från DailyFX8 år ago

EUR/USD Flirts with Monthly Close Under 30 Year Trendline

-

Marknadsnyheter1 år ago

Marknadsnyheter1 år agoUpptäck de bästa verktygen för att analysera Bitcoin!

-

Marknadsnyheter4 år ago

BrainCool AB (publ): erhåller bidrag (grant) om 0,9 MSEK från Vinnova för bolagets projekt inom behandling av covid-19 patienter med hög feber

-

Analys från DailyFX11 år ago

Japanese Yen Breakout or Fakeout? ZAR/JPY May Provide the Answer

-

Analys från DailyFX11 år ago

Price & Time: Key Levels to Watch in the Aftermath of NFP

-

Analys från DailyFX7 år ago

Gold Prices Falter at Resistance: Is the Bullish Run Finished?

-

Nyheter5 år ago

Nyheter5 år agoTeknisk analys med Martin Hallström och Nils Brobacke

-

Marknadsnyheter6 år ago

Tudorza reduces exacerbations and demonstrates cardiovascular safety in COPD patients